Újabb, közepes nagyságúnak mondható hazai cégekre készültek elemzői ajánlások, frissítések jelentek meg a gyorsjelentések nyomán. Mindegyik megegyezik abban, hogy a jelenlegi tőzsdei árnál jóval magasabb célárakat határoztak meg. De azért kockázatok is akadnak.

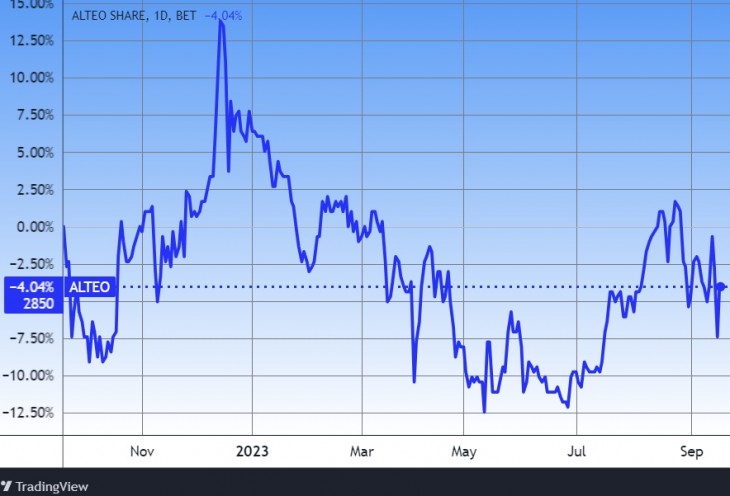

Kissé csökkent az Alteo célára

"Úgy véljük, hogy az orosz-ukrán háború és az energiapiaci turbulenciák pozitívan hatottak az Alteo-ra, ami a legutóbbi néhány gyorsjelentésben is megmutatkozott. A magasabb gáz- és villamosenergia-árak miatt a megújuló erőművek árrése javul, ugyanakkor ezen erőművek fenntartási költségei nem fognak jelentősen változni.

Ugyanakkor a villamosenergia-ár és a földgáz ára közötti különbség jelentősen kiszélesedett, ami azt jelenti, hogy a piaci alapú szegmens rendkívüli nyereséget ért el" – írta Debreczeni Csaba, a Magyar Bankholding Zrt. senior tőkepiaci elemzője. A legutóbbi gyorsjelentés alapján frissített elemzésben az egyéves célárfolyamukat mégis csökkentették, 4116 forintról 4058 forintra,

főként a megváltozott kockázatmentes kamatláb és a társaság nettó adósságállománya miatt.

Jó nagy a bizonytalanság

Jelenleg nehéz feladat az Alteo “közeljövőjét látni a tőzsdén”, így minden lehetséges jövőbeli forgatókönyv csak nagy hibahatárral jósolható meg. Mint például, hogy

a társaság továbbra is állami vállalat marad vagy magántársasággá válik?

Az elemző több más kockázati tényezőt is azonosított. A jelenlegi gazdasági környezetben úgy tűnik, az energiapiaci turbulenciáknak, legalábbis átmenetileg, vége. Nehéz feladat látni a következő 5-10 év villamosenergia-piacát, ami nagymértékben befolyásolja a cég bevételeit és eredményeit – jegyezte meg.

Jó volt az első félév

Az Alteo egyébként 2023. első félévében nyolc százalékkal növelte EBITDA-ját az előző évhez képest, és elérte a 12,77 milliárd forintot. Az árbevétel 55 százalékkal, 37,98 milliárd forintról 58,85 milliárd forintra nőtt. A bevételnövekedés fő mozgatórugója az emelkedő energiaár volt, így

- a magasabb szinten rögzített villamosenergia- és távhőárak;

- az Alteo Irányítóközpont (virtuális erőmű vagy "VPP") növekvő kapacitása és bevétele,

- valamint a hulladékgazdálkodási szegmens fejlődése.

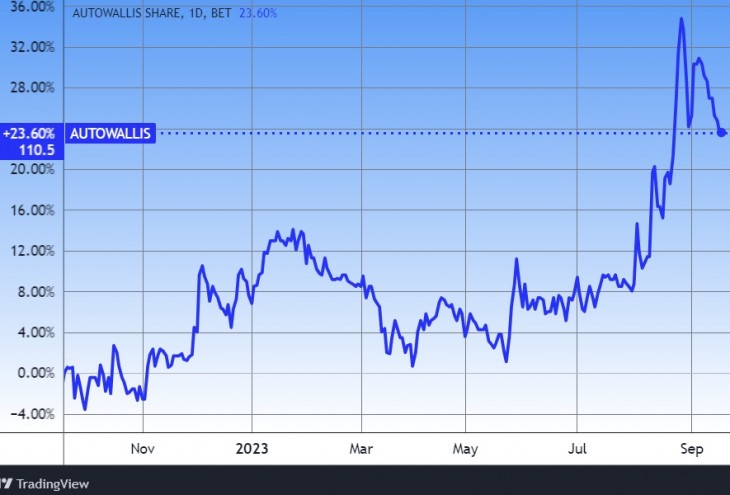

Extrém alacsony az AutoWallis értékeltsége?

Az AutoWallis rendkívül alacsony, 4,3-szoros EV/EBITDA és 3,3-szoros P/E szorzók mellett forog a 2024-es eredménybecslések alapján – írta Vágó Attila, a Concorde Értékpapír Zrt. vezető elemzője a cég gyorsjelentése kapcsán. A 12 havi célárfolyamukat így részvényenként 205 forinton hagyták, ami az akkori árfolyamhoz képest 90 százalékos emelkedési potenciált jelentett. (Most mintegy 84 százalék.)

| Elemzések közepes méretű cégek tőzsdei részvényeire | |||||

| Cég | Célár | Felértékelődési potenciál | Tőzsdei árf. | Elemz. Dátuma | Ajánlás |

| Alteo | 4058 | 48% | 2750 | 2023-08-30 | - |

| AutoWallis | 205 | 84% | 111.5 | 2023-09-01 | vétel |

| Duna House | 800 | 44% | 554 | 2023-09-01 | vétel |

| Graphisoft Park | 10.5 | 24% | 8.5 | 2023-08-10 | vétel |

| Forrás: Bet.hu | |||||

Megjegyezték azonban, hogy az AutoWallis valószínűleg még jó ideig nem fog osztalékot fizetni, legalább két okból. Egyrészt a vállalat a növekedésre összpontosít, és ezért a teljes cash flow-ját (a keletkező pénzeszközeit) újra befekteti. Másrészt pedig “amíg a külső finanszírozás kulcsfontosságú marad a gyors növekedés finanszírozásához, az AutoWallisnak megfelelő szintű saját tőkét kell fenntartania”. (Vagyis sok hitelfedezetre van szüksége – a szerk.)

Hozta a várakozásokat az autós cég

A brókercég fenntartja az AutoWallisra vonatkozó vételi ajánlását. A 2023-ra és 2024-re vonatkozó EBITDA becslésüket is szinten tartották. EPS (egy részvényre jutó nyereség) becslésük 2023-ra 28,8 forint, 2024-re pedig 32,8. A második negyedévi eredmények ugyanis “a várakozásoknak megfelelően erősek” voltak az elemző szerint.

A kiemelkedő növekedés fő oka a közép- és kelet-európai régió inflációja, az Opel és SsangYong járművek nagykereskedelmének köszönhető organikus volumennövekedés, valamint a Net Mobilitás és a Nelson Flottalízing felvásárlásai – írta az elemzés.

Az EPS 5,32 forint volt, szemben az előző év azonos időszakában elért 4,76 forinttal, ami szintén összhangban van a becslésükkel.

Felülvizsgálat alatt a Duna House

A Duna House-t (DH) is a Concorde Értékpapír Zrt. elemezte, Gaál Gellért szerint ezt is venni érdemes 800 forintos célárral. Amelyet azonban “felülvizsgálat alatt” címkével látott el, mert “hamarosan frissítik”. A legrosszabb már mögöttünk lehet? – teszi fel a kérdést.

A jó hírek közé tartozik, hogy DH profitja negyedéves szinten javult a magasabb tranzakciós és hitelvolumennek köszönhetően. Ez részvényenként 23,6 forintra emelte a profitot. A tiszta adózás utáni alaperedmény 569 millió forint volt, 17 forint papíronként. (Ebből 337 millió forint a pénzügyi bevételekhez kapcsolódik.)

Csökkentek a készpénztartalékok

Az elemzés javulást lát a magyar “core” üzletágnál, még ha nagyon alacsony bázisról is történt ez. A menedzsment megismételte korábbi 70 forintos éves részvényenkénti profitelőrejelzését. A lakáspiaci kereslet várhatóan felgyorsul a második félévben, mivel 2024-től egyes támogatott hitelek fokozatosan megszűnnek. A lengyelországi működés EBITDA-ja is kikerült a piros tartományból.

A második negyedéves jelentés legfontosabb negatívumai, hogy a DH készpénztartaléka csökkent a nagy osztalékfizetés után, ami mérsékelni fogja a pénzügyi bevételi potenciált a jövőben. A Forest Hill projekt értékesítése pedig lelassult.

“Talán korai még az osztalékra spekulálni”, de a cég osztalékpolitikája alapján, ami 45 százalékos kifizetési arányt tartalmaz, a részvényenkénti rendes osztalék 30 forint körül lehet – írják. Ezen felül további extra pénzt is oszthat a befektetőknek 50-75 forint körül, így összesen 75-100 forint várható. Ez 13-18 százalékos osztalékhozamot jelenthet – amit a M&A, vagyis az egyesülések, felvásárlások módosíthatnak. A készpénztartalékok pedig lehetőséget nyújtanak a növekedésre akvizíciókon keresztül.

Húsz százalékos megtérülés a Parknál?

A Graphisoft Park újabb jó eredményekről számolt be – értékelte a Wood & Company elemzője, Jakub Caithaml az augusztusi gyorsjelentést. A 2023-as évesített FFO (a működésből származó cash flow hozama – a szerk.) évi 17 százalékos a jelenlegi részvényárfolyamon. Az ingatlanportfólió “évi nyolc százalék körüli hozamot kínál” (euróban – a szerk.), így ez “kézzelfogható puffert jelent” a vezető ingatlanügynökök által a budapesti irodák esetében jelentett 5,75-6,5 százalékos elsődleges hozamhoz képest.

Az elemző szerint nem zárható ki a hozam további növekedése sem, bár a “Park” majdnem teljes kihasználtsága a “bérlők hűségéről tanúskodik”. De a bérleti díjak indexálása is folyamatos bérletidíj-növekedést okoz. A bruttó bérbe adható terület (GLA) fejlesztése az elemzés szerint húsz százalék fölé emelheti az említett FFO hozamot.

Mennyit ér az iroda, ha magyar?

A magyar irodapiacot egyébként úgy írják le, mint ahol a forgalom nagyon visszaesett, és ritkán találkoznak a vevők, eladók elképzelései. De azt remélik, hogy jövőre megnő a forgalom, és tisztább képet lehet majd kapni az ingatlanok értékéről is.

A részvény az egyik legmeggyőzőbb értéknövelő lehetőség a közép-kelet-európai ingatlanuniverzumban – foglalják össze.

A piacon várható hozamcsökkenés a következő 3-6 hónapban pedig tovább javíthatja az ingatlanrészvényekkel kapcsolatos hangulatot a következő hónapokban.

Honnét jönnek az elemzések?

Az idézett elemzések a Budapesti Értéktőzsde által finanszírozott program keretében készültek. (“A BÉT piacfejlesztési programja kis és közepes tőkeértékű részvényekre.”) A brókercégek tehát díjazást kapnak értük. Az írások nagy többsége csak angol nyelven található meg.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Péntek hajnalban elfogadták a külföldi segélyprogramok és médiatámogatások összesen 9 milliárd dolláros csökkentéséről szóló törvényt.

Péntek hajnalban elfogadták a külföldi segélyprogramok és médiatámogatások összesen 9 milliárd dolláros csökkentéséről szóló törvényt.

Hogyan fektessünk be bizonytalan időkben? Óvatosan is lehet építkezni!

Hogyan fektessünk be bizonytalan időkben? Óvatosan is lehet építkezni!