A 2009-es pénzügyi válság végétől számolva az amerikai részvények messze túlteljesítették nemzetközi versenytársaikat. Ezidő alatt összesen több mint 600 százalékkal volt jobb az amerikai részvények teljesítménye, mint az európaiaké, ami évesítve közel 6 százalékos plusz.

Ez a különbség főként három tényezőre volt visszavezethető: az amerikai jegybank, a Fed határozott beavatkozására, az erős gazdasági teljesítményre (ami igaz, nagyrészt adósságnövekedés és magas költségvetési hiány árán valósult meg), valamint az amerikai technológiai szektor dominanciájára. Ezek következtében Európa nominális GDP-je több mint 20 százalékkal maradt el az amerikaitól a 2000-es évek eleje óta. Mindezek következtében a két régió vállalatainak egy részvényre jutó eredményei között is hatalmasra nyílt az olló. Európát a vállalati profitok szempontjából 2010 és 2020 közötti időszakban akár a „növekedés nélküli évtizedként” is lehetne jellemezni. 2010 eleje óta az európai vállalatok egy részvényre jutó eredménye 75 százalékkal nőtt, miközben az amerikai vállalatoké 258 százalékkal.

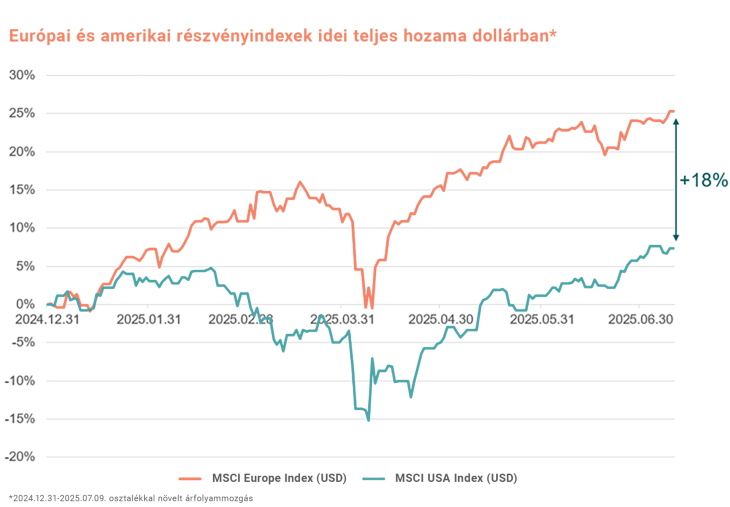

Mennyivel teljesítettek idén felül az európai részvények?

Rekordmértékben. Az európai részvények még soha nem teljesítettek ennyivel jobban amerikai társaiknál az első felévben, fontos azonban megjegyezni, hogy ez a rekord dollárban számolva értendő. Ennek a felülteljesítésnek a mértéke közel 18 százalék volt, ugyanakkor ezidő alatt az euró is erősödött közel 14 százalékot a dollárral szemben.

A dollár gyengülésében több tényező is szerepet játszott. Részben Donald Trump fiskális politikája is, amely hatalmas költségvetési hiányt eredményezhet. Emellett a befektetők bizalmát tovább ronthatta, hogy Trump politikai nyomást gyakorolt a Fed-re, megkérdőjelezve ezzel annak függetlenségét. És ami a legfontosabb, hogy hatalmas bizonytalanságot okoztak az amerikai vámemelések. Amerika megszűnt megbízható üzleti partner lenni, és emiatt a befektetők alternatív devizák, például az euró felé fordultak. Mindezek következtében pedig egyre többen vetik fel, hogy a dollár hosszú távú tartalékvaluta szerepe is meggyengülhet. (1973 óta nem volt ilyen rossz féléve a dollárnak).

Mi lehetett ennek az európai részvény felülteljesítésnek az oka?

- Az egyik a diverzifikáció. Ott kezdeném, hogy 2024 végén Trump újraválasztása újabb lökést adott az amúgy is túlfűtött amerikai részvénypiacnak. Ez történelmi csúcsokra repítette az amerikai részvényeket, amivel párhuzamosan azok súlya is nagyon magasra emelkedett a globális részvényportfóliókban. Év elején egy fejlett piaci részvényalapnak 72 százalékát adták az amerikai részvények, amiből a hét legnagyobb papír összesített súlya elérte a 25 százalékot, azaz veszel egy globális fejlett piaci részvényeket követő ETF-et, akkor a pénzed negyede 7 darab részvénybe megy, és a pénzed közel három negyedét csak amerikai részvényekbe fektetted. Tehát jól diverzifikált portfólióról itt kevésbé beszélhetünk.

- Egy másik ok a Trump okozta bizonytalanság. Ebben a kiinduló állapotban kezdtek el a befektetők azon aggódni, hogy milyen hatással járhat Trump vámokra és adócsökkentésekre épülő programja. Egyes elemzések alapján ez negatívan hathat a vállalati eredményekre, fokozhatja az inflációt és tovább növelheti az amerikai költségvetési hiányt.

Fotó: Depositphotos

- Harmadrészt Európa új fiskális rugalmassága. Európa – felismerve, hogy már nem számíthat feltétlenül az Egyesült Államok támogatására – lépéskényszerbe került, és a legfontosabb fordulat Németország részéről érkezett, ahol alapvetően átalakították a szigorú költségvetési szabályokat, az úgynevezett adósságfék rendszert. Európa legnagyobb gazdasága most először vállalja, hogy jelentősebb mértékben eladósodik, és masszívan beruház a védelmi iparba és az infrastruktúrába. Emellett az összes NATO-tagország elkötelezte magát a védelmi kiadásaik drasztikus növelésében, amiből szintén jelentősen részesedhet pár európai vállalat. Miközben az Európai Központi Bank határozott kamatcsökkentési ciklust folytat, ezzel élesen eltérve az amerikai jegybank, a Fed visszafogottabb megközelítésétől.

- Végül az árazás. Mindezek az ellentétes irányú folyamatok akkor történtek, amikor az európai részvények rendkívül olcsók voltak az amerikai részvényekhez képest, a diszkont elérte a 40 százalékot.

Tehát összefoglalva az amerikai részvénypiac túlértékeltsége, a politikai bizonytalanság, Európa új fiskális rugalmassága, a védelmi kiadásokkal kapcsolatos elhatározás és a korábbi lemaradásból fakadó felzárkózási potenciál együttesen okozhatták azt, hogy az európai részvények az idei év első felében jelentősen felülteljesítették amerikai társaikat.

Ez a felülteljesítés mit okozott a pénzáramlásokban?

A Covid-járvány kirobbanása óta a külföldi befektetői tőke beáramlása főleg az Egyesült Államokra koncentrálódott. A Fed hosszú távú adatai szerint a külföldi tulajdon aránya az amerikai részvénypiacon minden idők legmagasabb szintjén áll. A külföldi befektetők 1960-ban az amerikai részvények mindössze 2 százalékát, 2000-ben 7 százalékát birtokolták, míg 2025 elejére ez az arány elérte a 18 százalékot. 2025 kezdete óta azonban az Európára fókuszáló részvényalapokba már 46 milliárd dollárnyi friss tőke áramlott – ez az adat a második legmagasabb éves beáramlás lehet a történelemben a Bank of America és az EPFR Global adatszolgáltató szerint. Ez éles kontrasztban áll a tavalyi évvel, amikor 66 milliárd dollárnyi tőkekiáramlás történt ugyanebben a kategóriában.

Ráadásul az, hogy Amerika helyett hol keresi az a pénz a helyét a két piac méretbeli különbsége miatt kifejezetten fontos kérdés, és meghatározhatja a tőkepiacok irányát. Az S&P 500 index piaci kapitalizációja körülbelül 50 ezer milliárd amerikai dollár, szemben a Stoxx 600 index 10 ezer millió eurós összértékével. Ha pedig kizárjuk a Stoxx 600 legnagyobb 200 vállalatát, vagyis csak a közepes és kisebb kapitalizációjú cégekre koncentrálunk, akkor mindössze 3 ezer milliárd euróról beszélünk. Másképpen fogalmazva:

az S&P 500 értékének mindössze 6 százalékából megvásárolható lenne egész Európa kis- és közepes kapitalizációjú részvényszektora.

Ezek a tényezők elegendőek-e ahhoz, hogy az európai részvénypiac felülteljesítése egy új strukturális megatrend legyen?

A strukturális hajtóerőkről szóló vita során mindig érdemes szem előtt tartani az amerikai és európai részvénypiacok eltérő szektorösszetételét. És szerintem az amerikai piacoknak számos előnyük van ebben az összevetésben. A technológiai, média, internetes és egészségügyi vállalatok magas súlya miatt az amerikai részvényindexekben lényegesen kevésbé ciklikusak, mint az európaiak. Ennek megfelelően az amerikai indexekben jóval nagyobb arányban vannak jelen olyan strukturálisan növekedésre képes vállalatok, amelyek tartósan magas profitmarzzsal működnek.

Amerika most valóban alulteljesít. Ha viszont van valahol egy jó üzleti ötlet a világban, azt még mindig ott érdemes megvalósítani. Kínában nincs biztonságban, Európa pedig túlszabályozott, nehéz engedélyt kapni a fejlesztésekre. A világot viszont az innováció viszi előre, az amerikai nagy kapitalizációjú, úgynevezett Magnificent Seven-részvények is emiatt nőttek nagyra.

Az igazság valószínűleg valahol a két véglet között lehet, ahol Amerika nem a paradicsom, Európa pedig nem a legrosszabb hely a világon. Valószínűleg véget érhetett a tartós európai alulteljesítési időszak, de ahhoz még sok akarat kell, hogy a következő tíz évben az európai részvények aranykorát lássuk. Az irányváltás ígéretes, de a tartós különbség eltűnéséhez strukturális reformok következetes végrehajtására, és a politikai akarat fennmaradására lesz szükség.

A cikk a vigam.hu/blog-on jelent meg.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Az Egyesült Államokban 2022. szeptember eleje óta a legalacsonyabbra csökkent a 30 éves jelzáloghitelek kamata a február 20-án végződött héten.

Az Egyesült Államokban 2022. szeptember eleje óta a legalacsonyabbra csökkent a 30 éves jelzáloghitelek kamata a február 20-án végződött héten.