Az amerikai inflációs adatok mai közzététele előtt az európai tőzsdéken nincs határozott irány, a német és brit index 0,2-0,3 százalékkal felfelé megy, a francia hasonló mértékben lefelé, a Stoxx 600 így alig változik. Az amerikai határidős indexek pedig 0,2-0,3 százalékkal esnek.

Itthon a BUX index 0,7 százalékkal süllyedt, az OTP egy, a Mol és a Richter 0,6 százalékos értékvesztése mellett. A Telekom fél, a Zwack 1,1 és az Opus 0,7 százalékos emelkedése jelenti a nyertes oldalt. Az alulteljesítés egyébként régiós, a varsói WIG 20 is 0,9 százalékos mínuszt produkál ma.

A forint is gyengül, 353,90 az euró, ami 1,2 forintos drágulást jelent tegnap estéhez képest. Most sem változott az irányadó kamat az MNB egyhetes betéti tenderén (4,3 százalék maradt), de ezt nem is várták az elemzők. A jövőben várhatóan inkább havonta nyúl majd a kamathoz a bankok bankja.

Mindjárt itt a fontos adat

Eljött a várva várt, vagy inkább félt nagy nap, magyar idő szerint 14.30-kor teszik közzé a januári amerikai inflációs adatokat. Ettől a kamatpályával kapcsolatos fontos információkat várnak a befektetők, és azért félnek tőle, mert mostanában sok hasonló szám okozott kellemetlen meglepetést több országban. (Vagyis magasabb lett a pénzromlás a vártnál, ami magasabb kamatot, és így alacsonyabb részvényárat indukálhat.)

Az elemzői konszenzus egyébként 7,3 százalékos éves fogyasztóiár-emelkedést tartalmaz, de más részadatoknak is fontos szerepe lehet, mint a maginfláció.

Remekelt a Siemens, húznak a bankok

Európa talán legnagyobb gyáripari termelője, a Siemens gyorsjelentése nyomán 5,5 százalékkal emelkedik. A cég komoly megrendelés-állománynak kellett eleget tegyen az év végén, ami a profitot is megdobta.

Sorban jó hírek érkeztek az európai bankszektorból, a Credit Agricole részvényei 1,8, a Societe Generale papírjai pedig 4,5 százalékkal emelkedtek. Mindkét francia hitelintézet erős negyedéves számokat tett közzé. Az eredményhez hozzájárult a járványhoz kapcsolódó költségek csökkenése.

A svájci Credit Suisse bank részvényei viszont négy százalékkal estek, mivel a negyedik negyedévben kétmilliárd svájci frankos nettó veszteséget könyvelhetett el a cég. Erről főleg a befektetési banki üzletág viharos évének jogi költségei tehetnek.

Bányanyitások miatt ugrott a Cameco

Majdnem 15 százalékkal emelkedett tegnap a Cameco kanadai uránbánya-konglomerátum részvénye a cég gyorsjelentése után. Pedig a vállalat eredménye, bár javult, távol van az ideálistól, a Fool.com szerint a befektetők értékelték a cég terveit. Ezek pedig bányanyitásokról és kapacitás-bővítésekről szólnak.

A vállalat 50 százalékkal emelte részvényenkénti osztalékát is, 12 centre, bár ez még mindig szerény, egy százalék alatti éves osztalékhozamot jelent. Az uránbánya-részvények URA jelzésű ETF-je hét százalékkal ment fel.

Jól szórakoznak a Disney befektetői

A Disney tegnap este tette közzé negyedéves eredményét, ami jobb lett a várakozásoknál – írta az Erste Befektetési Zrt.

A befektetők legnagyobb örömére a Disney+ streaming szolgáltatást már 129,8 millió ember használja (várakozás: 125,1 millió), ami 37 százalékos emelkedés éves alapon.

A jelentést követően több, mint hat százalékot emelkedett az árfolyam.

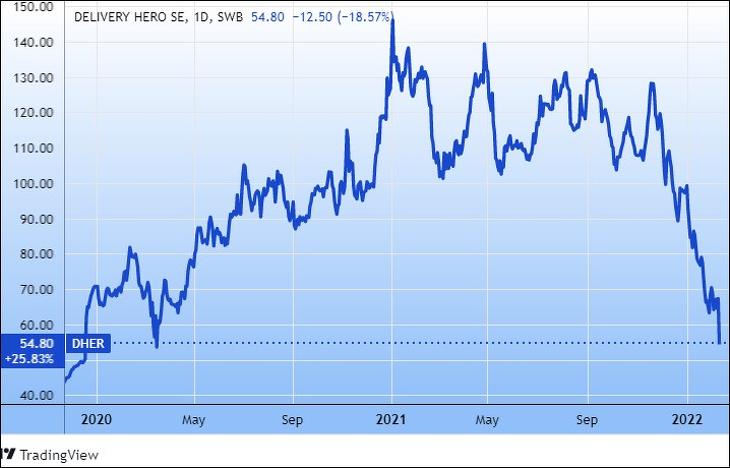

Zuhant a Delivery Hero

Gyorsjelentése után 15 százalék körüli zuhanást szenvedett el a német Delivery Hero, pedig a házhoz szállítás bajnokaként nevet csináló cég a pandémia egyik nagy nyertese volt. Árfolyama ma már a járvány előtti szinten van. A cég továbbra is nagy veszteséget termel.

A múlt évben a bevételei még 89 százalékkal nőttek, és erre az évre is erős, 44 százalékos emelkedést terveznek. A befektetők azonban attól tartanak, hogy a pandémia vége keresztülhúzza ezt a számítást, és a helyzete romlani fog – írja az N-Tv.de.

Túlértékeltnek tartja a bitcoin a JPMorgan

A világ egyik legnagyobb befektetési bankja, a JPMorgan elemzői szerint a bitcoin túlértékelt jelenlegi, 44 ezer dollár körüli árfolyamán.

Úgy becsülik, hogy fair értéke 38 ezer lehet, tehát körülbelül 12 százalékkal a jelenlegi alatt.

Fő érvük, hogy a bitcoin volatilitása 300 százalékkal magasabb, mint az aranyé. A JPMorgan ugyanakkor 150 000 dolláros hosszú távú árcélt is meghatározott az eszközre. Úgy véli, hogy ha a volatilitás, ami az intézményi befektetőket távol tartja, csökken, akkor az árfolyam jóval magasabbra emelkedhet – idézi a Cryptobriefing a Bloomberget.

Cathie Wood kitart csillagászati jóslata mellett

Ezzel szemben a híres ARK Invest vagyonkezelő, akinek vezére, Cathie Wood komoly bitcoin-hívő, nemrég egy jelentésében azt írta, a bitcoin 2030-ra elérheti az egymillió dollárt. Az ethernek pedig az évtized végére 20 billió dolláros kapitalizációja lehet, ami körülbelül 180 ezer dolláros árfolyamot jelentene (ma ez 3200 dollár érménként).

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

170 ezer ember jelentkezett az Európai Unió versenyvizsgájára, az EPSO szervezésében, amellyel később az EU szerveinél dolgozhatnak.

170 ezer ember jelentkezett az Európai Unió versenyvizsgájára, az EPSO szervezésében, amellyel később az EU szerveinél dolgozhatnak.