Az év végén, év elején szokás, hogy közgazdászok, vagyonkezelők és más pénzügyi szakemberek is közzéteszik a jóslataikat a következő évre. Ebben az évben talán valamivel kevesebbet olvashattunk ebből a stílusból, aminek megvan az oka. Túl sok a bizonytalansági tényező, amit szinte lehetetlen kiszámolni, előre látni.

Ezernyi most a kérdés

Például…

- Meddig tart az orosz-ukrán háború, és hogyan ér majd véget?

- Meddig tombol a Covid Kínában, mennyire lesz súlyos, mikor vezetnek be vagy törölnek el korlátozásokat, és hogyan hat mindez az óriási ország gazdaságára?

- Megtámadják-e Tajvant?

- Mennyibe kerülnek az energiahordozók és más kulcsfontosságú nyersanyagok?

- Meddig marad magasan az infláció, meddig emelik a kamatokat, mikor van kilátásban csökkenés?

- Erősödik-e még a dollár, és ez okoz-e csődhullámot a dolláradós vállalatok vagy államok között?

Megannyi kérdés, rengeteg az ismeretlen az egyenletekben.

A Bloomberg gigakörképe

A Bloomberg News évről évre rengeteg elemzőházat és közgazdászt kérdez meg, idén az új év kezdetére több mint 500 előrejelzést gyűjtött össze a “Wall Street stratégáinak seregétől”. Derűlátó előrejelzéseket alig talált, ami “újabb fájdalommal fenyegeti” azokat a befektetőket, akik nemrég élték át a 2022-es nagy részvénypiaci összeomlást.

Az amerikai jegybank szerepét betöltő Federal Reserve az elmúlt évtizedek legagresszívabb szigorítási kampányát hajtja végre. Az elemzői konszenzusos vélemény szerint csak enyhe recesszió várható ugyan, de az Atlanti-óceán mindkét partján “magasan van a léc” bármilyen galambjellegű (dovish) gazdaságpolitikai politikai fordulat előtt. Még akkor is, ha az infláció elérte a csúcspontját. Vagyis, nem egyhamar várható enyhülés a monetáris politikában.

Lehet, hogy ez minden idők egyik legjobban várt recessziója, de ez nem jelenti azt, hogy nem fog fájni – írta a Bloomberg.

A kemény landolás is benne van a pakliban

Például a Barclays Capital szerint 2023 a világgazdaságban az elmúlt négy évtized egyik legrosszabb recessziója lesz. A Ned Davis Research már 65 százalékra teszi egy súlyos globális visszaesés esélyét. A Fidelity International szerint pedig a kemény landolás elkerülhetetlennek tűnik.

Kontrariánus gondolkodás?

A befektetők egy kisebb része hajlamos a “kontrariánus gondolkodásra”, ami azt jelenti, hogy általában a tömeggel szembemennek. Amikor ugyanis majdnem mindenki pesszimista, akkor gyakran közel a pozitív fordulat, mert már mindenki eladott, aki akart. Kevés a piacon a félős, “remegő kezű”, ideges befektető. Kérdés, ez a jelenség mennyire jellemző a profi befektetők körében, akik természetesen ismerik ezt az összefüggést is.

De a Bloomberg is hasonlóra utalhat, amikor ezt írja:

Az alázat most igen fontos az előrejelzők számára, akik nagyrészt nem tudták megjósolni a 2022-es megélhetési válságot és a kétszámjegyű 2022-es piaci veszteségeket. Ezúttal a konszenzus ismét csúnyán tévedhet, és számos pozitív meglepetés jöhet.

Az optimistábbak közé tartozik a Goldman Sachs Group, a JPMorgan Chase & Co. és az UBS Asset Management, amelyek úgy látják, hogy a gazdaság dacol majd a medvepiaci konszenzussal. Mondván, az árak növekedése mérséklődni fog, ami nagy nyereséget hozhat azon befektetők számára, akik jól látják a piacot.

Eljött a kötvények ideje

Egyenetlen év várható a kereskedésben a Deutsche Bank AG szerint, amely úgy látja, hogy az S&P 500 index az első félévben 4500-ig emelkedik, majd a harmadik negyedévben 25 százalékot esik, hogy aztán 2023 végére ismét 4500-ig pattanjon vissza. Az év végén ugyanis a befektetők megelőlegezik majd a következő fellendülést.

Talán végre a kötvényekkel lesz majd könnyű pénzt keresni – írja a Bloomberg. Ez az eszközosztály tavaly a modern korszak egyik legnagyobb veszteségét produkálta, a UBS Group AG várakozásai szerint azonban a tízéves amerikai kötvények hozama az év végére 2,65 százalékra is csökkenhet. (Ami jelentős árfolyamnyereséget okoz majd.)

Kipukkadt a kriptobuborék?

Eközben a kriptodeviza-buborék kipukkadt, a befektetési bankházaknak nincs kedvük feldicsérni az iparágat. Korábban ugyanis a fellendülés éveit azzal töltötték, hogy a spekulációs mániát a holnap digitális aranyaként hirdették, miközben kriptodeviza-termékekkel házaltak a hagyományos ügyfeleknél. Mostanra a 2023-as előrejelzésekből szinte teljesen eltűntek a kriptodevizákra vonatkozó hivatkozások, már nem is említik ezeket.

A Covid a globális makrostratégák számára már csak távoli emlék. A világjárvány csak olyan szempontból lényeges, hogy hogyan sikerülnek Kína erőfeszítései a gazdaság gyors újranyitására. Ezeknek a kimenetele mélyreható következményekkel járhat a világ befektetési és fogyasztási ciklusára.

A Reuters öt tippje 2023-ra

Mire fogadnak a nemzetközi vagyonkezelők 2023-ban? – tette fel a kérdést a Reuters is. Az égbe szökő infláció miatt az elmúlt 12 hónap során közel 300 jegybanki kamatemelés történt globálisan. Ezért a hangsúlyt most már erősen arra helyezik, hogy a gazdaságok mennyire zsugorodnak, és hogy ez rákényszeríti-e a Federal Reserve-t és társait az irányváltásra. A hírügynökség szerint öt olyan befektetés van, amelybe a profi befektetők “özönlenek”.

1. A dollár uralmának vége lesz

A dollárindex, amely az amerikai deviza teljesítményét méri a főbb társaival szemben, több mint 15 százalékkal nőtt 2022 januárjától novemberéig, főleg mivel a Fed agresszívan emelte a kamatokat. Bár az amerikai jegybank továbbra is héja (hawkish, kamatemelés-párti) maradt, a piacok már kétségbe vonják a határozottságát. Az HSBC Asset Management globális vezető stratégája például arra tippel, hogy a dollárindex 2023-ban több mint tíz százalékkal csökken majd az infláció tetőzése és a Fed-politika fordulata nyomán.

Ebben a japán jennek is szerepe lehet, miután a szigetország jegybankja meglepetést okozott tavaly év végén azzal, hogy hirtelen megváltoztatta a programot, amellyel a kamatlábakat nulla közelében tartotta.

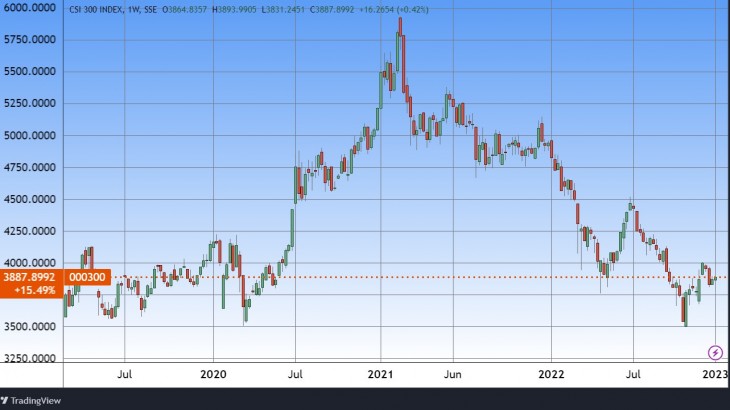

2. Kínai részvényeket kell vásárolni?

A kínai részvények néhány évig hullámvölgyben voltak, de ez után egyes befektetők már a visszatérésüket látják. Emögött a Covid-korlátozások enyhítése, a gazdasági növekedésre való újbóli összpontosítás, a megtépázott ingatlanpiac megerősítése állhat. Az újbóli nyitás az ázsiai tőkepiacokat és gazdaságokat is felpörgetheti. De a kínai Covid-halálozások számának gyors emelkedésével a bizonytalanság most még továbbra is magas.

A BNP Paribas úgy véli, hogy az utazás, a belföldi fogyasztás és a technológiai részvények tovább emelkedhetnek Kínában. Ezért túlsúlyozza Kínát.

3. Az újra feltörekvő piacok

A 2022-es év a feltörekvő piacokon (EM) is hatalmas veszteségeket okozott, de a pofik közül sokan itt is bikapiacra számítanak. A UBS szerint az EM-részvények és a kötvényindexek 8-15 százalék hozamot érhetnek el 2023-ban – de azzal a kikötéssel, hogy a globális kamatlábak stabilizálódnak, Kína enyhíti a Covid-korlátozásokat, és elkerülhető a nukleáris háború.

A Morgan Stanley közel 17 százalékos hozamot vár a feltörekvő országok helyi valutában kibocsátott adósságaitól. A Credit Suisse különösen kedveli a keményvalutában kibocsátott devizaadósságokat. Jeffrey Gundlach, a “kötvénykirály” pedig az EM-részvényeket tartja a legjobb választásnak.

A múltbéli zuhanásokat követő évek teljesítménye is alátámasztja ezt az optimizmust. Az MSCI EM részvényindex 1999-ben, az ázsiai pénzügyi válságot követően 64 százalékkal, 2009-ben, a Lehman-krach utáni évben pedig 75 százalékkal emelkedett.

4. A kötvények jó éve következhet

A kötvénybefektetők eddigi legrosszabb éve után szintén sokan látnak fordulatot. Az infláció “a kötvénypiac nemezise”, felfelé téríti el a kamatokat és erodálja a kötvénypiaci teljesítményeket. Idén viszont valószínűleg mérséklődik, ahogy a recesszió elkezd hatni (az árakra). A Reuters által megkérdezett közgazdászok arra számítanak, hogy az amerikai infláció 2023 végére 3,1 százalékra lassul.

De vannak, akik óvatosak az euróövezeti kötvényekkel kapcsolatban, mivel az Európai Központi Bank kivonul a kötvénypiacról és kamatot emel.

5. El kell adni a részvényeket, majd később visszavenni?

A részvénybefektetők abban reménykednek, hogy a világgazdaságnak V alakú lesz az éve, amely azután a részvények kellemes emelkedésével zárul. A JP Morgan stratégái “piaci zűrzavart és gazdasági visszaesést” jósolnak az év elejére, majd egy jobb második félévet, amikor a Fed végre úgy dönt, hogy fordulatot hajt végre (megáll a kamatemelési ciklus – a szerk.).

Mások szerint a részvénypiaci kilábalás hosszabb ideig tarthat.

Nem lennék meglepve, ha a részvényvásárlás ideje egy év múlva vagy egy kicsit később következne be – idéz a Reuters egy részvénystratégát.

Úgy tűnik tehát, a részvényekkel kapcsolatban a Reuters is hasonló mély pesszimizmust regisztrált, mint a Bloomberg. Ami inkább jó kontraindikátor.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Amerikai létesítmények és iskolák ellen.

Amerikai létesítmények és iskolák ellen.