Eddig igen rossz éve volt a hazai kötvényalapoknak és minden olyan befektetés-portfóliónak (nyugdíjpénztárak, megtakarítás-jellegű biztosítások, vegyes alapok), amelyekben a kötvények dominálnak. A sok kisbefektetőt érzékenyen érintő veszteségek esetenként még a részvénypiaci eséseket is meghaladják.

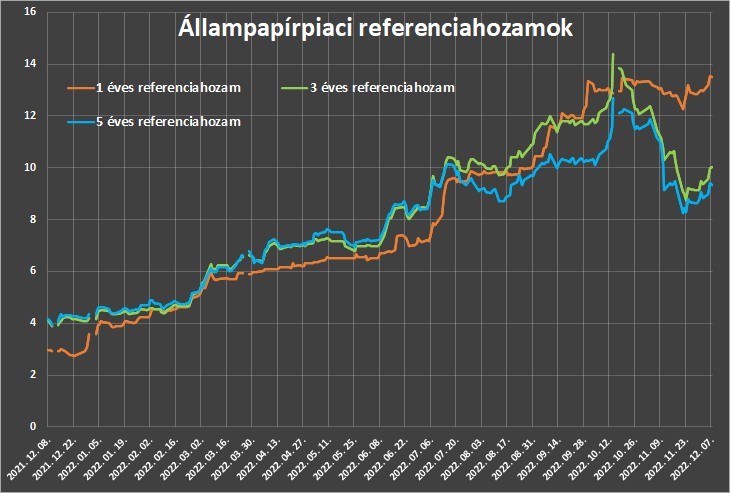

A hosszú futamidejű magyar államkötvények árfolyamát tükröző MAX index például 15 százalékkal esett egy év alatt. Mindez a kötvénypiaci hozamok meredek emelkedésének következménye (a magasabb hozamokhoz alacsonyabb árfolyamok tartoznak). Ahogy az ábrán is látszik, évi 3-4 százalékról 13-14 százalékig is felmentek októberig a hozamok. Azóta azonban csökkenés volt látható.

A kötvényalapok átlaghozama már tíz százalék

Az éves hozamoknak semmi jelentősége nincs, több éves – lehetőleg öt éves és még hosszabb – futamidőt kell nézni – hangoztatják előszeretettel az alapkezelők. Ez azonban alapfajtánként is változik, eleve rövidebb futamidejű befektetésnek számítanak például a rövid kötvényalapok, a pénzpiaci alapok. Másrészt pedig a rövid futamidejű hozamokból érdekes következtetéseket lehet levonni, becslést lehet tenni a közeljövő teljesítményére is.

Megnéztük a magyarországi kötvényalapok 90, jelenleg kapható befektetési jegyének átlaghozamát a november végéig eltelt három hónapra. Az eredmény biztató, 2,52 százalékot értek el, ami éves szinten – kamatos kamat nélkül – ennek négyszerese, azaz 10,08 százalék. Ráadásul ebben benne vannak olyan alacsonyabb kamatú devizák is, mint az euró vagy a cseh korona.

Forintban bőven két számjegyű volt a hozam

Szűkítettük tehát a kört a forintban kibocsátott befektetési jegyekre, és tovább javult az eredmény. A listán így már csak 59 darab befektetési jegy szerepelt, amelyek hozama 3,40 százalék volt, ez éves szintre átszámolva 13,61 százalék. Ha pedig azt feltételezzük, hogy ugyanolyan hozamot érnének el egy éven keresztül újra és újra, akkor – tehát már kamatos kamattal – 14,32 százalékos érték jönne ki.

Forintban jegyzett kötvényalapok jegyeinek átlagos hozama |

||

| (2022. november 30-ig) | ||

| Nem évesített hozam: | 3,40% | |

| Éves hozam (sima, lineáris): | 13,61% | |

| Éves hozam (kamatos kamattal): | 14,32% | |

| Rövid kötvény (éves, sima): | 12,62% | |

| Hosszú kötvény (éves, sima): | 23,01% | |

| Szabad futamidejű kötvény (éves, sima): | 8,40% | |

| Csak eurós sorozatok: | -0,37% | |

| Csak dolláros sorozatok: | 5,45% | |

| (Adatok forrása: Bamosz.hu) | ||

Az átlagnál valamivel alacsonyabb volt a rövid futamidejű kötvényalapok hozama, 12,62 százalék, és egy számjegyű volt a szabad futamidejű alapoké. Ez utóbbiaknál néhányan veszteséget értek el ebben az időszakban. Nagyon nagyot kaszáltak viszont a hosszú futamidejű kötvényalapok, az éven belül kamatos kamat nélkül 23 százalékos eredmény impozáns.

Melyik hozam fenntartható?

Persze nem tudni, mindez meddig lesz fenntartható, illetve megismételhető-e a következő hónapokban, negyedévekben, években. Sok minden függ a magyar gazdaságtól, az állami intézkedésektől, az EU-s támogatások sorsától, az energiaáraktól, a nemzetközi tőkepiaci hangulattól. Kérdés, hogy mindaz, ami lehetővé tette ezeket a hozamokat, az kitart-e, és meddig.

Mert hogyan is volt lehetséges ilyen magas hozamokat elérni az utóbbi hónapokban? Többféleképpen is.

- Magas az alapkamat, 13 százalék, sőt, október közepén évi 18 százalékos kamatú egynapos betétet vezetett be az MNB.

- Ennek hatására a Bubor (bankközi hitelkamatláb) is magasra ugrott, 15-18 százalékra. Az egyik Bubor-hoz kötött változó kamatú államkötvény (rövid távú) hozama például az évi 17 százalékot is elérte.

- Egyes alapok hosszú futamidejű kötvényeket vehettek olcsón, magas hozammal, majd a hozamok november végi esése során ezek árfolyama jelentősen felment.

- Devizakötvényeket vettek, majd ezeket forintra fedezték. (A kötvények mellé devizát adtak el határidőre, magas kamattartalommal.)

A tíz legjobb hozamú befektetési jegy

Készítettünk egy táblázatot a tíz legjobb hozamú befektetési jegyről is, amelyek három hónap alatt 6-8, azaz éves szinten 24-32 százalékot értek el. Mindegyik hosszú kötvényalap, azaz több éves papírokat tart, amelyek árfolyama érzékenyebb a kamatváltozásokra.

A tíz legjobb hozamú kötvényalap befektetési jegy hozama |

|||||

| (három hónapra, 2022. november 30-ig) | |||||

| Alap, sorozat neve | Alapkezelő | 3 hónapos (nem évesített) | 1 éves | 3 éves | 5 éves |

| Allianz Kötvény | Allianz Alapkezelő | 7,55% | -10,80% | -6,60% | -3,20% |

| VIG Magyar Kötvény Befektetési Alap | Aegon Magyarország | 7,34% | -14,85% | -8,79% | -4,46% |

| K&H Kötvény | KBC AM | 6,91% | -10,36% | -6,49% | -3,12% |

| Erste XL Kötvény Alap D Sorozat | Erste Alapkezelő Zrt. | 6,82% | -14,10% | ||

| HOLD Kötvény Alap | Hold Alapkezelő Zrt. | 6,64% | -13,78% | -7,52% | -3,55% |

| Raiffeisen Kötvény Alap A sorozat | Raiffeisen Alapkezelő | 6,63% | -6,46% | -5,36% | -2,33% |

| Raiffeisen Kötvény Alap B sorozat | Raiffeisen Alapkezelő | 6,63% | -6,46% | -5,36% | -2,33% |

| Erste XL Kötvény | Erste Alapkezelő | 6,57% | -14,84% | -8,86% | -4,54% |

| OTP Maxima A sorozat | OTP Alapkezelő | 6,57% | -13,79% | -6,67% | -3,04% |

| MPT Hosszú Kötvény Alap | Diófa Alapkezelő | 6,50% | -13,92% | -8,15% | -4,03% |

| (Forrás: Bamosz adatbázis) | |||||

A szomorú azonban az, hogy előzőleg mindegyikük jó nagyot esett az év első felében. Még az elmúlt öt év hozamai is negatívak, tehát elvesztettek több mint fél évtizednyi hozamot. (Ez mondjuk nem volt olyan nehéz, mert ebből az öt évből mintegy négy év nagyon alacsony kamatokkal volt jellemezhető).

Lesz vigasz, vagy már itt is van

A biztos, hogy most sokkal jobb kilátásokkal lehet befektetni a magyar kötvényekbe, vagy az ilyen kötvényeket vásároló befektetési alapokba, mint volt akárcsak fél évvel vagy egy évvel ezelőtt is. Persze eshetnek tovább is az árfolyamok, de a kötvényt lejáratig megtartva mindenképp megkapjuk a 8-10 százalékos hozamunkat – írtuk augusztus végén egy cikkben.

Itt pedig nagyon egyszerűen elmagyaráztuk a kötvények árfolyamának és hozamának összefüggését. Ami az alapok, nyugdíjpénztárak, biztosítási vagyonok értékét is nagyban befolyásolja az idén:

Végső soron azonban sok függ attól, hogy a következő egy évben mennyi lesz az infláció. Ha sikerül a burkolt kormányzati ígéreteknek megfelelően leszorítani egy számjegyűvé, akkor nagyon könnyen lehetséges, hogy a kötvényalapokon, de lakossági állampapírok többségén keresztül is pozitív reálkamatot lehet majd elérni. Így a mostani befektetés megéri.

Olyat vegyél, ami olcsó, ne olyat, amely megdrágult

Alapkezelők, banki ügyfélszolgálatosok szerint sok kisbefektető mindig azt keresi, ami épp a legjobb hozamú – volt a múltban. Így gyakran rosszul járnak, mert ami már felment, megdrágult, az nem fog olyan jól teljesíteni később. Majd kiábrándulnak belőle, ha azután visszaesik. Összességében túl sokszor drágán vesznek és olcsón adnak el.

Ebben az esetben azonban lehet, hogy az a legjobb stratégia, ha inkább olyat veszünk, ami látszólag rossz. Pontosabban alaposan leesett – de az említett okokból, a hozamok megugrása miatt. Ha az alap vagy annak kezelője hosszú távon egyébként jó referenciákkal rendelkezik, és kitart a stratégiája mellett, akkor van rá esély, hogy az alapos esés után a kilábalás is szembetűnő lesz.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

170 ezer ember jelentkezett az Európai Unió versenyvizsgájára, az EPSO szervezésében, amellyel később az EU szerveinél dolgozhatnak.

170 ezer ember jelentkezett az Európai Unió versenyvizsgájára, az EPSO szervezésében, amellyel később az EU szerveinél dolgozhatnak.