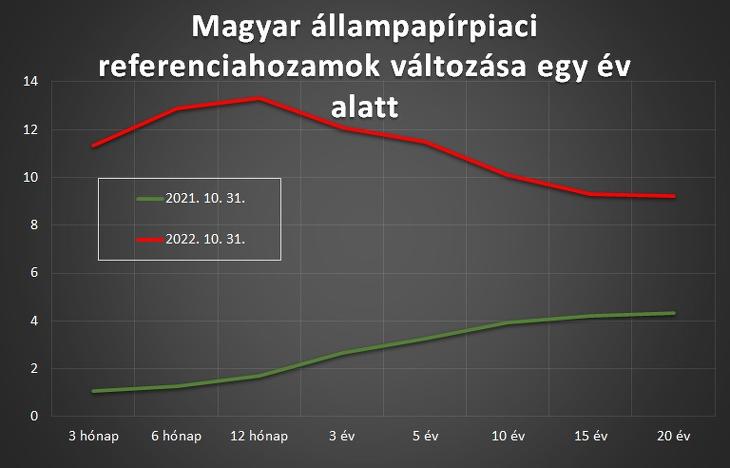

Októberben elképesztő magasságokba ért a magyar állampapírok hozama, az állampapírpiaci referenciahozamok például 2002 eleji fennállásuk óta nem mutattak ilyen magas értékeket, mint a hónap közepén. Csupán a Lehman Brothers-válság legsötétebb napjaiban (azaz 2008 őszén - a szerk.) fordultak elő majdnem ekkora, 12-13 százalékos kötvényhozamok Magyarországon.

Akkor is lehet állampapírod, ha nincs állampapírod

Ami olyan kisbefektetőknek is nagyon szomorú lehet, akik esetleg nem is tudják pontosan, hogy ilyen kötvényeik vannak. Nagy mennyiségű magyar állampapír van ugyanis a hazai befektetési alapokban, nyugdíjpénztárakban, biztosításidíj-tartalékokban. Így azokat is sújtja a kötvényhozam-emelkedés, akik közvetve birtokolnak ilyen értékpapírokat.

Augusztusban már próbáltuk őket vigasztalni a következő cikkünkkel, de azóta lényegében csak romlott a helyzet:

Még nem jött a vigasz

Az egyik kisbefektető például, aki nyugdíjcélú megtakarításai miatt aggódik, ezt írta nekünk:

Sajnos nem jött be, amiről írt... A december végén még 829 ezer forintos önkéntes nyugdíjpénztári kamatrész jelen pillanatban már csak 454 ezer forintot ér. Tudom, hogy erről nem Ön tehet, csak jelzem, hogy sajnos tovább folytatódik a “mélyrepülés”.

Valóban nem következett be még lényeges fordulat az állampapírpiacon, sőt inkább rosszabb lett a helyzet. Így a nagyrészt kötvényekbe fektető különböző kollektív megtakarítások is tovább szenvednek.

Hogyan teljesítettek a befektetési alapok?

A magyarországi befektetési alapok piacán például 104 különböző olyan, forintban kibocsátott befektetési jegy van, amelyek vagy kötvényalapok, vagy kötvénytúlsúlyos, úgynevezett óvatos vegyes alapok. Ezek átlagos hozama az október végéig eltelt egy évben 8,7 százalék volt mínuszban.

Kötvényalapok és kötvénytúlsúlyos vegyes alapok |

||

| Maximális hozam: | Minimális hozam: | |

| 3 hónapos hozam | 2,75% | -6,37% |

| 6 hónapos hozam | 6,74% | -14,96% |

| 1 éves hozam | 11,56% | -38,30% |

| 3 éves hozam | 6,83% | -12,82% |

| 5 éves hozam | 4,28% | -7,06% |

| Forrás: Bamosz.hu | ||

Hat hónapra valamivel jobb a helyzet, -3,06 százalék volt ezen alapok átlagos teljesítménye (nem súlyozott átlag). Ez nem évesített, így kétszeresét kell venni, azaz 6,12 százalék az éves veszteség. Három hónap alatt pedig 1,58 százalék volt az átlagos esés, ennek a négyszerese tehát éves szinten -6,32 százalék.

Nagy vesztesekből lesznek a nagy nyertesek?

Voltak pozitív teljesítményű alapok is, de jóval kevesebben, mint a negatív hozamúak. Sőt volt jó pár olyan alap is, amelyek egy év alatt 20-30, sőt 38 százalékot is veszítettek. De nem nevesítjük, nem soroljuk fel ezeket, mert lehet, hogy amelyik a legnagyobb esést szenvedte el az utóbbi egy évben, az fogja a legnagyobbat nyerni a következőben. Hosszútávú teljesítményük ettől még nagyon jól is alakulhat.

Kötvényjellegű alapok átlagos hozama |

|

| (2022. október 28-ig) | |

| 1 éves átlaghozam | |

| Hosszú kötvény alapok | -20,9% |

| Szabad futamidejű kötvény alapok | -10,7% |

| Óvatos vegyes alapok | -9,5% |

| Rövid kötvény alapok | -8,5% |

| Forrás: Bamosz.hu | |

Megfigyelhető az is, hogy a nagy vesztesek a hosszú kötvényalapok köréből kerültek ki. A hosszabb futamidejű fix kamatozású értékpapírok ugyanis sokkal érzékenyebbek a hozamszint változására, mint a rövidebb futamidejűek.

Néhányan a BUX-ot is alulmúlták

Eközben egyébként a Budapesti Értéktőzsde hivatalos indexe, a BUX 19 százalékot esett egy év alatt, tehát voltak olyan kötvényalapok, amelyek még a részvénypiaci teljesítményt is alul tudták múlni. (Holott a kötvények, azon belül is főleg az államkötvények hagyományosan alacsonyabb kockázatú befektetésnek számítanak, mint a részvények.) De hogyan is történhetett ez?

A nagy kötvénypiaci áresés akkoriban kezdődött, amikor 2021 júniusában a Magyar Nemzeti Bank kamatemelési ciklusba kezdett. Aminek a fő oka pedig az infláció emelkedése, ami az egész világon érezhető. A háború közelsége, az orosz energiahordozóknak való nagyfokú kiszolgáltatottság, a rohamosan gyengülő forint, részben pedig más gazdasági okok miatt Magyarországon azonban sokkal nagyobbat kellett emelni a kamatokon, mint más országokban. Ez pedig sokkal nagyobb áresést okozott a kötvénypiacon is.

Csak egy nagyon pici kötvénymatek

Aki már jártas a kötvényekkel kapcsolatos számításokban, az lapozhat egyet, de aki nem, az se ijedjen meg, nem bonyolult. Ha van egy fix kamatozású kötvény, amelynél meg van szabva, hogy lejáratkor mennyit fog kifizetni, akkor annak árfolyamából kiszámítható a hozama. Vagy fordítva, a hozamából az árfolyama.

Például egy hat százalékos kamatot fizető papír egy évvel a lejárata előtt pontosan a névértékét éri, ha a gazdaságban az elvárt hozamszint éppen pontosan hat százalékpont. De ha ez a hozamszint felmegy 12 százalékra , akkor – amint táblázatunk is mutatja – már 5,4 százalékkal olcsóbban kell megvásárolni a vevőnek ugyanezt a kötvényt, hogy piaci, 12 százalékos hozamhoz jusson. (Ennek számításánál a 106 egységnyi kifizetést elosztjuk 1,12-vel.)

Iskolapélda és valóság, kéz a kézben

Minél nagyobbat ugrik ez a hozamszint , annál olcsóbban kell megvásárolni a kötvényt az adott piaci viszonyok között. Ezt foglalja össze a következő két kis táblázat :

Hat százalékos kamatozású, egy éves kötvény árfolyama |

|||

| (egy éves hátralevő futamidő, 1060 forint kifizetés) | |||

| Eset | Képlet | Árfolyam | Áresés |

| Hat százalékos hozamszintnél | 1060/1,06 | 1000,00 | 0,0% |

| 12 százalékos hozamszintnél | 1060/1,12 | 946,43 | -5,4% |

| 18 százalékos hozamszintnél | 1060/1,18 | 898,31 | -10,2% |

Hat százalékos kamatozású, három éves kötvény árfolyama |

|||

| (három éves hátralevő futamidő, 1191 forint kifizetés) | |||

| Eset | Képlet | Árfolyam | Áresés |

| Hat százalékos hozamszintnél | 1191/(1,06)^3 | 999,99 | 0,0% |

| 12 százalékos hozamszintnél | 1191/(1,12)^3 | 847,73 | -15,2% |

| 18 százalékos hozamszintnél | 1191/(1,18)^3 | 724,88 | -27,5% |

A hazai befektetési alapok, pénztárak és biztosítások vagyona, legalábbis ami abból magyar kötvényekben volt, valahogy úgy járt az utóbbi egy-másfél évben, mint az ebben a táblázatban szereplő kötvények árfolyama. Mivel a piaci hozamszint felment, a kötvények árfolyama leesett. Ennek hatása szerepel azokon a számlaegyenlegeken, amelyek a kisbefektetőket mostanában annyira elszomorítják.

Ahány kötvényportfólió, annyi szokás

Hogy pontosan melyik alap, pénztár mennyit esett, az sok mindentől függ. A kötvények futamidejétől, a kibocsátótól (vagyis hogy ez a magyar állam vagy más ország, esetleg vállalatok is). Attól, hogy voltak-e devizás befektetéseik is, vagy maradtak kizárólag forintban. Sőt, az említett kötvénytúlsúlyos alapokban kis mennyiségben részvények is lehettek, egyes alapokban pedig kis mennyiségű ingatlanbefektetési jegyet vagy árupiaci befektetéseket is szoktak tartani.

Nézzük meg a következő ábrát is, amelyen a MAX magyar államkötvényindexet láthatjuk. Ez egy olyan mutató, amely a piacon lévő összes hosszabb futamidejű magyar államkötvényt tartalmazza. Így az elmondottak miatt ennek az értéke is jókorát esett. Konkrétan a 2021 október vége és 2022 október vége között eltelt egy évben majdnem pontosan 25 százalékot.

Ez azt jelenti, hogy aki egy tipikus, többéves fix kamatozású magyar állampapírokból álló befektetéscsomagot vásárolt Magyarországon, az elvileg elbukta a pénzének körülbelül negyedét. Ennél azért az alapok jobb teljesítményt nyújtottak. Nagy részük vélhetően sokkal óvatosabb volt, és átlagban a MAX összetételénél rövidebb futamidejű kötvényeket vásárolt.

Mennyivel ketyeg most a kötvényportfóliód?

De elvileg csak akkor bukik valaki, ha el is adta a befektetését a nyomott árakon, nem? De ha nem adja el, akkor mi történik? Ebben az esetben a kötvények az átárazódás után elvileg sokkal magasabb hozamszinten fognak tovább kamatozni, “ketyegni”.

Az előző példákra visszatérve, ha egy hat százalékos kamatozású kötvényünk van, akkor az havonta mintegy fél százalékot hoz a konyhára (6/12). De ha 12 százalékos hozamú kötvényt tartunk, akkor az már havonta egy százalékkal ketyeg. Ha pedig 18 százalékos hozamú a befektetés, akkor elvileg havi másfél százalékot hoz a konyhára a lejáratig.

Beszállni érdemes, nem kiszállni?

Ezért írtuk azt a augusztusban, hogy “lesz vigasz“. Mert csúnyán leesett ugyan a hazai kötvények árfolyama a hozamemelkedés miatt, aki most, a jelenlegihez hasonló árfolyamokon vásárol, az a következő egy-két évben jóval magasabb hozamokat tud majd elérni.

Ezért nem is nagyon érdemes visszaváltani, eladni, “likvidálni” azokat a befektetéseket, amelyek ilyen magas kamatozású eszközökben vannak. Nemigen találnánk ugyanis ennél jobb hozamot jelenleg a piacon. Forintban biztosan nem, devizában pedig erősen bizonytalan. Lásd erről még:

Elbuktad vagy nem buktad el?

Ez nem jelenti azt, hogy nem buktunk az utóbbi egy évben. Sajnos bizony buktunk, akkor is, ha tartjuk a kötvényeinket. Elsősorban azért, mert a legfrissebb adat szerint 21,1 százalék volt az év/év infláció október végéig, egy évvel ezelőtt pedig jó, ha négy-öt százalékos hozammal tudtuk befektetni a pénzt.

Óriásit buktunk, de ez sajnos semmit nem jelent a jövőre nézve. Ahogy már több cikkünkben is leírtuk, a jelenlegi állampapírhozamokat a következő egy év inflációjával kell összevetni, amit persze egyelőre csak durván becsülni tudunk. Október közepén a miniszterelnök, a Magyar Nemzeti Bankot és a Pénzügyminisztériumot is felelőssé téve kijelentette, hogy az inflációt a felére kell leszorítani. De brókercégek és bankok elemzői is úgy vélik, hogy jövő ősszel ismét egyszámjegyű lehet az infláció.

Ez pedig nagyjából egy évre van innét tőlünk. Így a jelenleg 12-13, sőt egyes papíroknál esetleg 14-16 százalékos kamat- és hozamszintek mellett nagyon valószínű, hogy érdemes most magyar állampapírba befektetni.

A kiszállás túl problémás lehet

Így aki már elszenvedte a kötvények átárazódásából származó – értékesítés, eladás nélkül még csak papíron létező – veszteséget, az valószínűleg jobban jár, ha kitart a befektetése mellett. Akkor egészen biztosan, ha olyan pénztárakról, biztosításokról van szó, amelyekből a kiszállás felettébb problémás vagy költséges. Ha egyáltalán lehetséges nagyobb veszteségek nélkül.

A könnyebben visszaváltható nyíltvégű befektetési alapoknál meg lehet azt tenni, hogy kivesszük a pénzt és várunk jobb időkre. De hová tegyük közben? Ekkora infláció mellett készpénzben hagyni szintén nagy veszteség. A kormányzat igen eltökéltnek látszik a forintárfolyam stabilizálása mellett is. Ennél magasabb kamatokat pedig más országokban nemigen látunk, kivéve egyes egzotikusabb, rendszerint nagyon magas inflációjú államokat.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

A várakozásokkal szemben élénkebb az idei lakásbiztosítási kampány, mint a 2025-ös. Az átlagdíj a kampányban 38 ezer forint – mondják az alkuszok.

A várakozásokkal szemben élénkebb az idei lakásbiztosítási kampány, mint a 2025-ös. Az átlagdíj a kampányban 38 ezer forint – mondják az alkuszok.