|

| Archív kép: A Buda-Cash tőzsdejátékának díjátadója, 190 százalékos hozammal lehetett nyerni. |

Nem tisztünk a Quaestort megvédeni, ha bárkit is, akkor inkább a kisbefektetőket, de valaki érdekes dologra hívta fel a figyelmünket. Sokan leírták az utóbbi időben, hogy a Quaestor-kötvények hozama annyira magas volt, az állampapír-hozamok vagy a betéti kamatok nagyjából másfélszerese, ami fel kellett volna tűnjön és egészséges bizalmatlanságot kellett volna keltsen a kisbefektetőkben.

Irreális-e a 23 százalékos állampapír-hozam?

A Quaestor-kötvények hozama azonban szakemberek szerint korántsem volt annyira durva. A tíz éves államkötvényeink hozama az utóbbi években a folyamatos hozamesések árfolyamnyeresége miatt például bőven meghaladta azt. A Quaestor-kötvények hozama „nem ordított, nem is figyelt rá senki igazából” – mondta egyikük.

Nézzünk hát utána. A hosszú futamidejű állampapírok hozamát ábrázoló MAX index hozama például 2012-ben majdnem 23 (!) százalék volt, 2013-ban 9,8 százalék, 2014-ben pedig 10,7 százalék az ÁKK adatai szerint. (Következő év január eleji, egy évre visszatekintő hozamok.) Ismételjük, a hozamesés miatt, ami nem fix tényező, ha ehelyett hozamemelkedés következik, akkor nem növelte, hanem csökkentette volna az eredményt, akár mínuszban is végezhettek volna az állampapírok.

Q-papírok 3-4 százalék plusszal

De ez inkább az intézményi állampapír-piac, a Quaestor-kötvények (Q) pedig inkább lakossági termékek. A 2012 elején 9,89 százalékos hozammal kibocsátott egy éves Quaestor-diszkontkötvényt hasonlítsuk az egy éves Kamatozó Kincstárjegyhez (KKJ), melynek hozama akkor 7,0 százalék volt. A különbség nincs három százalékpont sem.

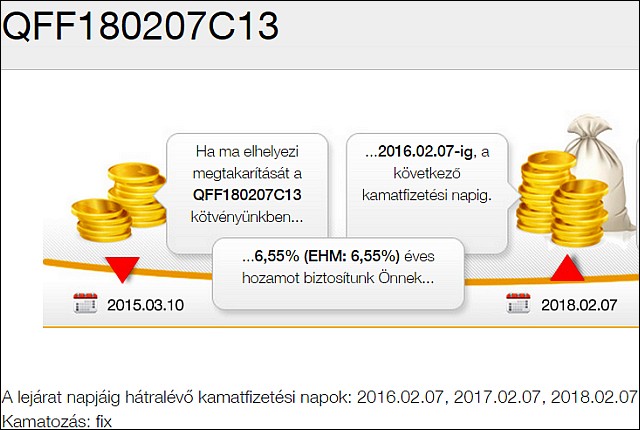

Majd 2013 januárban 10,75 százalékos hozammal bocsátottak ki két éves Q-papírt (KKJ: 6,75 százalék), 2014 elején 8 százalékon szintén két éveset (KKJ: 3,75 százalék), 2015 elején pedig 6,55 százalék volt az aktuális Q-hozam az első évre (KKJ: akkoriban emelték 2,5 százalékról 3-ra).

A jellemző kamatfelár tehát 3-4 százalék volt, ami nem épp alacsony, de nem tűnik mellbevágóan magasnak sem. Főleg, hogy voltak olyan évek, hogy kaptak a kisbefektetők a bankban vagy az államtól 3-4 százalékos reálkamatot, „prémiumot” is az infláció felett, sőt most is kapnak. (Prémium Magyar Államkötvények.)

Magyarország is felárat fizet

Érdemes megnézni korábbi cikkünk utolsó ábráját is a magyar és német állampapírhozamok különbségéről, amelyből kiviláglik hogy Magyarország „hozamfelára” a tíz éves kötvények esetében legalábbis, a nagyobb kilengésektől eltekintve főleg kettő és hat százalék között változott az utóbbi 13 évben. Az átlag 4-5 százalékpont között lehetett. (A rövidebb futamidőknél ez az érték minden bizonnyal kisebb.)

A Quaestor-jelenséghez tartozik az is, hogy az emberek korábban sok évig megszokták a magas kamatokat, és sokan ma is úgy érzik, nekik az járna, csak azok a csúnya bankok megvonják tőlük. A kisbefektetők típushibája, hogy a múltat hasonlítják a jövőbeli ajánlatokhoz, ami csökkenő kamatok mellett különösen félrevezető.

Az állam elkényeztette a lakosságot

De az állam is nagyon elkényeztette a lakosságot a lakossági állampapírok pár éve megemelt kamataival. Ez év elején az inflációkövető államkötvények aktuális kamata (már csak tört évre) 4,70 százalék volt, sőt még most is vannak ilyen szintű változó kamatok, igaz, ezek egy idő után várhatóan esni fognak.

|

Mi szóltunk Felhívtuk a lehetséges kötvénycsődökre a figyelmet, ha nem is mondhattuk ki közben a Quaestor nevet, különben csúnyán bepereltek volna. |

„Az államnak a lakossági állampapír-vásárlások minden pénzt megérnek” – mondta egy szakember erre. (Persze a nép adóiból könnyű nagyvonalúnak lenni.) A fenti 4,7 százalékhoz képest a 6,55 százalékos Q-kamat kevesebb, mint két százalékpont felárat tartalmaz. (Az eltérő futamidők és a változó kamatozások miatt persze nem teljesen összehasonlíthatóak az ajánlatok.)

Lássunk tovább a banki kamatnál

Ha az egy százalékos betéti kamathoz hasonlítjuk a Q-kötvényt, akkor persze nagynak tűnik a különbség. De emlegethetnénk még sok mindent, a kitartóan emelkedő külföldi részvénypiacokat, osztalékrészvényeket, a kötvényalapok vagy abszolút hozamú alapok eredményeit, esetleg a két számjegyű múltbeli hozamokat az OTP, Mol, Richter devizás vállalati kötvényein a forintgyengüléssel megtámogatva.

Az állampapír-hozamoknál 2-5 százalékponttal magasabb eredmények nem minden területen irreálisak és nem bűzlenek messziről, van rájuk példa sok, nem is feltétlenül extra kockázatos befektetési terméknél. Igaz, a legtöbbnek a hozama nem fix, más kockázati osztályba tartoznak.

Tizenháromszor fizeti azt kendnek

A másfélszeres hozam fogalma is rendkívül relatív. Más az, ha 20 százalék a kamat, és annak másfélszerese, 30 százalék a kockázatosabb befektetési forma kamata (tehát 10 százalékpont a hozam- vagy kamatfelár), vagy ha 4 százalék másfélszereséről, hatról van szó (két százalékpont hozamfelár).

A magyar állampapírok hozamfelára a német államkötvények felett például jelenleg kicsivel több mint három százalékpont. A német hozam viszont olyan alacsony (0,255 százalék éves szinten), hogy a magyar kötvényhozam a németnek mintegy 13-szorosa! Ezt csinálja utánunk a Quaestor. Mi is az irreális?

Nesze neked, szabadságharc

A bankszektorral kapcsolatos negatív kormányzati kommunikációnak is nagy szerepe lehetett abban, hogy az emberek egy része éveken keresztül inkább a Quaestorhoz vitték a pénzüket, mint a bankokba – tehetjük hozzá. A kormány olyan sokáig beszélt tisztességtelen, csaló bankokról, hogy az a csoda, hogy nem okozott ennél is nagyobb bizalmi válságot, tőkemenekítést. Talán ez is hozzájárulhatott, hogy a Quaestor-kötvényeseket 100 százalékig kártalanítják, szinte állami garanciát kaptak.