A kilencvenes években több sikeresnek látszó magyar magánvállalkozás is bocsátott ki kötvényeket a lakosságnak és intézményeknek egyaránt, rendszerint vonzó, akkor még bőven két számjegyű, 20-30 százalékos kamattal a magas kamatkörnyezet és infláció miatt. Egy sor kötvénycsőd kellett ahhoz, hogy az ilyen jellegű kibocsátások háttérbe szoruljanak.

Kötvényesekkel a bankok kegyeiért?

A csődök egyébként már akkoriban sem nem leptek meg számos szakembert: a felszámolásról szóló egykori jogszabályok ugyanis a sorban elöl a különböző biztosítékokkal rendelkező bankok kielégítését írták elő, majd csak jóval hátrébb a kötvényesekét. Így – legalábbis rossz nyelvek szerint – a kötvényesek pénze sok esetben a bankok plusz biztosítékaként szolgált. (Ha jól tudjuk, a kielégítési sorrend azóta sem változott lényegesen.) A téma aktualitását az is adja, hogy jelenleg egy tőzsdei kötvénykibocsátó, az E-Star harcol a túlélésért.

A WVM Lízing sikeres cég volt a kilencvenes évek elején, fő profilja a 06 60-as hívószámú, „Westel 60-as” rádiótelefonok lízingbe adása volt, amelyek kezdetben még egy vagyonba kerültek. A technika azonban gyorsabban fejlődött, mint ahogy a lízingszerződések lejártak, jött a miniatürizálás és a GSM, a felhasználóknál levő féltéglaszerű készülékek elavultak, a lízingdíjakat nem fizették, az elértéktelenedő készülékeket inkább visszaadták.

Sikerült perbe vonni a Talentumot

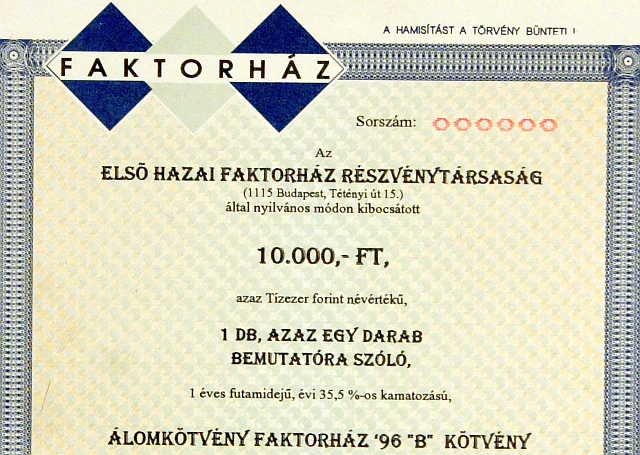

A társaság egy egész sor különböző kötvényt bocsátott ki, sokat közülük vissza is fizetett (mint a képünkön láthatót), hatezer befektető mintegy 2,1 milliárd forintjával azonban adós maradt, amikor 1996-ban csődöt jelentett. A befektetőknek egy nagy szerencséjük volt, az akkori értékpapír-törvény megfogalmazása szerint a hivatalos kibocsátási tájékoztatók tartalmáért nemcsak a kibocsátó társaság, hanem a forgalmazó brókercég is felelt. Jelen esetben az MHB (Magyar Hitel Bank, később ABN Amro, jelenleg K&H Bank) brókercége, a Talentum Rt., amelyért az anyabank is felelt. (Ez a brókercég jóval később jogutód nélkül megszűnt.)

A tájékoztató megtévesztő voltát sikerült végül bizonyítani. Hosszas pereskedés folyt, amelynek különböző szakaszaiban egyezségeket is kötöttek a befektetők különböző csoportjaival, és volt, amikor mindenkinek felajánlották a kártérítést. Így a hírek szerint, amikor végre jogerős ítélet született, és kifizették a kamatokkal növelt értéket valamikor 2001-2002-ben (a névérték több, mint kétszeresét), addigra már csak a befektetők töredéke maradt a ringben. Az eset így is viszonylag szerencsésnek mondható, mert legalább a követelése nagy részéhez mindenki hozzájutott.

A Realbank-csoport is fizetett végül

Hasonlóan relatíve jól végződött a Realbank-csoport Reallízing 96 és Reallízing 2000 nevű kötvényeinek ügye, a pénzintézeti csoport felszámolása nyomán ugyanis a kár zöme megtérült, a névértékhez közeli összeget kaptak a tulajdonosaik. Igaz, csak bő négy évvel a pénzintézet 1998-as csődje után, 2002 végén, hosszas jogi huzavonák után.

Álomkötvényből rémálomkötvény lett

Az Első Hazai Faktorház zseniális nevet talált ki egyik kötvényének: „Álomkötvény Faktorház”. (A másik a Folyószámlakötvény nevet viselte és OTP-folyószámláról lehetett jegyezni, pedig az OTP nem felelt a kötvénykövetelésekért, de ezt sok ügyfél nem tudta vagy nem vette észre, így az OTP-re is rossz fényt vetett a dolog.) Az Álomkötvényből azonban hamarosan Rémálomkötvény lett, a Faktorház állítólag a rossz helyzetű cseh Interbanka pénzintézet megvételébe bukott bele még 1996-ban.

„Globex : a vállalkozást azonban jelentős részben hitelből finanszírozták, az adósságokat folyamatosan görgették, s idővel a gazdaságosság, eredményesség érdekében szabályokat is áthágtak” - írta a kisalfold.hu. „Torlódó kötelezettségét újabb és újabb kötvénykibocsátással próbálta finanszírozni” – írta a Beszélő még 2000 körül három kötvénykibocsátó céggel kapcsolatban is. Mit is jelent ez tulajdonképpen?

Így lesz a kötvényezésből pilótajáték

Ha egy cég a lejáró régi kötelezettségeit tudatosan újabb hitelfelvételekkel próbálja meg fedezni, azaz a lyukakat újabb és újabb hitelekkel tömi be, egyfajta pilótajátékot játszik, és közben megtéveszti a hitelezőket, üzleti partnereket. A pilótajátékok mibenlétéről már írtunk (link a cikk végén), lényegében bármi az, ahol az új hitelezők/résztvevők/játékosok/befektetők pénzéből fizetik ki a régieket, és közben nem termelnek érdemi nyereséget. Így előbb-utóbb törvényszerűen összeomlik a rendszer, ha elfogynak az újak.

A képhez az is hozzátartozik, hogy a cégvezető feltehetően nem szándékosan akartak pilótajáték-szerű konstrukciót felépíteni, hiszen a társaságoknak volt tisztességes gazdasági tevékenysége. Csupán időt akart nyerni addig, amíg meggyengült vállalkozását újra rendbe szedi, nyereségessé teszi, ám ez végül nem sikerült neki.

Hozam, kockázat, likviditás - megéri?

Hogyan lehet a hasonló kötvénycsődök ellen védekezni? A vállalatok komoly elemzésével, eredményességük, eladósodottságuk, vezetésük, tevékenységük figyelésével bizonyos mértékig igen, de ehhez a kisbefektetők nagy része nem rendelkezik megfelelő képzettséggel. Másrészt nincsen száz százalékos védelem, a csődbe ment vállalatok egy része is sikeresnek, nyereségesnek, biztonságosnak látszott előtte. Ráadásul gazdasági válság van, amelyben legjobb szándékuk ellenére is könnyebben kerülnek bajba a kis- és középvállalatok.

Mivel tökéletes védelem nincsen, ezért azt tudjuk leginkább javasolni, hogy osszuk meg a kockázatot a rizikósabb befektetések között, és egy ilyenbe se tegyünk a tőkénk 5-10 százalékánál többet. (Ez más kockázatosabb befektetésekre, mint egyedi részvények, árupiaci termékek, devizapozíciók, ingatlanalapok stb. is vonatkozik.) Másrészt fontoljuk meg, hogy az állampapírokhoz képest a vállalati kötvényeken elérhető hozamfelár – általában 2-4 százalékpont körül – megéri-e az extra kockázatokat. Harmadszor, vegyük figyelembe, a vállalati kötvények másodlagos piaca is igen fejletlen, a tőzsdei forgalom minimális, likviditási oldalról is vannak kockázatok, csak akkor érdemes vásárolni, ha biztosan meg tudjuk tartani lejáratig.

Sorozatunk előző részei:

A pilótajáték ezer formában éled újjá

Felelőtlen buxolás és bármi, amivel nagyon túlvállaltad magad

Nigériai levelektől a látszatnyereményen át a csalárd távmunkáig

Hasonló témájú cikk:

Gyémánt: özvegyeknek és árváknak való, vagy pilótajáték az egész?

Célzott támadásban halhatott meg a holokauszttagadó iráni exelnök, akit Magyarországon is vendégül láttak – a hírt azonban egyelőre nem erősítették meg.

Célzott támadásban halhatott meg a holokauszttagadó iráni exelnök, akit Magyarországon is vendégül láttak – a hírt azonban egyelőre nem erősítették meg.