Vannak kereskedők, akik válságállóként, az aranyhoz hasonlóan a félelemmel, kockázatkerüléssel teli, piaci pánikoktól hangos időszakokra ajánlják a gyémántot, valamint infláció elleni védelemként, lényegében az arannyal megegyezően. Mások szerint mivel a befektetői célú gyémántvásárlások aránya egyelőre nagyon csekély a teljes árumennyiséghez képest, ez az összefüggés nem vagy alig tud érvényesülni, az arany inkább konjunktúrakövető termék, hasonlóan a részvényekhez és sokféle más nyersanyaghoz.

Válságálló vagy válságkövető a kő?

Ha a fellelhető gyémántpiaci indexeket próbáljuk megfigyelni, az utóbbi nézet inkább tűnik elfogadhatónak. Több forrás is egyetért ugyanis abban, hogy 2008 végén-2009 elején, a pénzügyi válság kirobbanása után csúnya árzuhanás volt a gyémántok piacán is. Úgy tűnik, esés volt 2002-2003-ban is. További adatokat találni arra is, hogy a gyémántok idén az szintén elég szépen estek, ez az esés nyáron fel is gyorsult, és mostanában egy éves mélypont közelében vannak az árak. (Erről grafikonok itt >>>>>> és itt >>>>>>.) Megint másutt azt írják, hogy az egyszerűbb, kisebb gyémántok ára kevésbé, a jó minőségű, nagyobb daraboké sokkal jobban emelkedett az utóbbi években.

Már amennyire az indexeknek és grafikonjaiknak, illetve az áraknak hinni lehet. A szakirodalom ugyanis megegyezik abban is, hogy a gyémántkereskedelem egyszerűen átláthatatlan (intranszparens), illikvid (a forgalom esetleges) és ráadásul könnyen manipulálható is. A kitermelés zömét négy hatalmas cég uralja (DeBeers, Alrosa, Rio Tinto, BHP Billiton), a „gyémánttőzsde” pedig számítógépek és árkijelző táblák helyett inkább klubdélutánra hasonlít, ahol mindenki mindenkit ismer, és az üzletek szimpla kézfogással pecsételtetnek meg.

Minden gyémánt egyedi darab

De eleve bajos tőzsdének nevezni ezt, a nagybani piac inkább jó kifejezés. A gyémánt ugyanis a többi tőzsdeterméktől eltérően, de az ingatlanhoz hasonlóan mindig egyedi, lényegében nem létezik teljesen egyforma közöttük. Márpedig a tőzsdét éppen az egyforma (homogén) termékek kereskedésére találták ki. OTP-részvény és OTP-részvény között, tíz dollár és tíz dollár, egy uncia és egy uncia arany között nincs semmiféle különbség, a gyémántok azonban négyféle paraméter szerint rengetegféle variációban értékelhetők. (Bár az említett indexek használnak néhány alaptípust.)

Ez a híres 4C, ami a gyémánt értékét meghatározza, a Clarity (tisztaság), a Carat (karát, a súly mértékegysége), a Cut (a csiszolási forma és annak minősége), valamit a Colour (a szín), ami szinte minden, gyémántokról szóló ismeretterjesztő írásban szerepel. Bár a gyémántokhoz rendszerint minőségi tanúsítványokat (garancialeveleket, certifikátokat) mellékelnek, nyilván csak szakember tudja valóban értékelni, ellenőrizni az árut és felmérni valós értékét.

Honnét tudod, hogy nem veszed meg túl drágán?

A gyémántpiacon, mint más piacokon is, természetesen vannak tisztességes és kevéssé tisztességes szereplők. A drágakövek mégsem ajánlhatók jó szívvel befektetésként a laikus átlagemberek számára. Az átláthatatlan piacon forgó, nehezen felmérhető értékű, egyedi, ráadásul nem is túl nehezen hamisítható áruk ugyanis - akárcsak az ingatlanok vagy a műtárgyak - kiválóan alkalmasak a balekok megtévesztésére, kiváló terepet nyújtanak a csalóknak.

|

| Gyémántutánzat (Fotó: Wikimedia Commons) |

Az egyik egyszerű módszer a túlárazás. Sajtóhírek szerint hasonló történhetett a 2004-ben nálunk bezárt Dt. Diamond nevű cégnél, amely jóval kisebb értékű ipari gyémántokat adott el magas áron. (Egyes adatok szerint a kibányászott gyémántok mindössze 15 százaléka ékszerminőségű, a többi fúró- és vágóberendezésekben végzi ipari eszközként.)

Jó életük lesz a bányászoknak és a kőfaragóknak?

De az említett négy paraméter és a nyilvános árinformációk hiánya miatt két hasonló nagyságú nemes gyémánt között is óriási lehet az árkülönbség. Alaposan túlárazott gyémántokat a vevőkre sózni, akár visszavásárlási garanciával, bankbetétszerűen is jó üzlet lehet, ha tudjuk, hogy ha elfogy a balekutánpótlás, legfeljebb lehúzzuk a rolót és meglépünk a maradék pénzzel. Hasonló esetekre utal a kisbefektető-védelemre szakosodott német Graumarktinfo.de írása is, ahol az ismert „megkopasztási technikák” között előkelő helyen említik a gyémántkereskedelmet is.

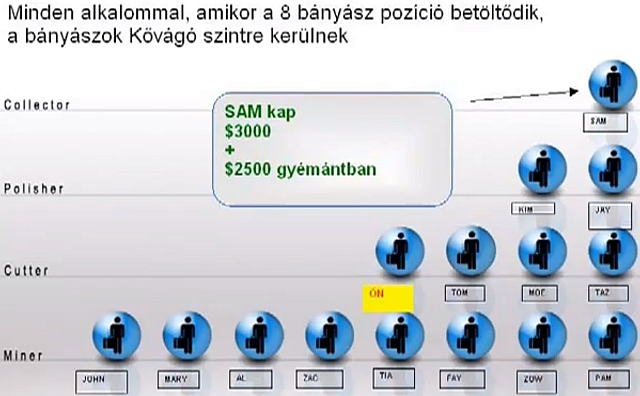

Végletes eset az, amikor a gyémántok már csak dísznek vannak egy pilótajáték leplezésére. A jelek szerint legalább két és fél éve működik egy magát kanadainak mondó cég, amely „bányászoknak”, „kővágóknak”, „csiszolóknak” és „begyűjtőknek” nevezi tagjait, akiknek a fő feladata azonban még csak nem is a gyémánteladás, hanem kimerül új szereplők beszervezésében, akik befizetik a 120 dollár „marketingdíjat”.

Madárnak azért ne nézzenek

De eleve kiderül az igazság, a játék teljes pilótajáték-jellege az olyan elképesztő ígéretekből, mint hogy „ebben a befektetési konstrukcióban a megvásárolt gyémántok 800 százalék hozamot hoznak”, vagy hogy „a tagok féláron jutnak gyémánthoz”. Ami az előzőt illeti, a gyémántok legfeljebb évtizedek alatt hozhatnak ennyit.

Másrészt ha valamely terméknek van normális piaci értéke, akkor nyilván senkinek nem éri meg azt féláron eladnia. Avagy hol adnak féláron, tisztességesen és legálisan Mol-részvényt, eurót vagy aranyrudat? (A cég egyébként a közvetítők kiiktatásával magyarázza a dolgot, de a félár akkora hatalmas értékaránytalanság, hogy ez is sántít.) „Nem MLM, nem direkt eladás, nem piramis” – írják. Dehogynem.

Keverhetjük egy kis arannyal, ezüsttel?

Ha valaki feltétlenül gyémántba szeretné fektetni a pénzét, az, legalábbis közvetve, legálisan is megteheti. Megvásárolhatja például az említett négy nagy gyémántkereskedő részvényét bármely külföldi papírokkal is foglalkozó brókercégnél, és sok kisebb kitermelő is tőzsdén van. A német Finanzen.net írása szerint mintegy 75 tőzsdén levő cég érdekelt a gyémántbizniszben, igaz, csak egy részük az, amely csak ezzel foglalkozik, mások keverik arannyal, ezüsttel, más ásványkincsekkel és csak bevételük kisebb része származik gyémántból. A szakma ifjú titánjai között említik a Petra Diamonds, Firestone Diamonds és Stornoway Diamonds nevű cégeket.

Csupa félkarátos kővel a haszonért

Ha az egyéni vásárlás ilyen kockázatos, akkor bízzuk szakértőkre, például alapkezelőkre – gondolhatnánk. Úgy tűnik, feltehetően az említett értékelési, átláthatósági problémák miatt, ez egyelőre keveseknek sikerült, de vannak rá példák. A német Pretagus GmbH nyár elején zárt végű, nyolc éves befektetési alapot hozott létre, amely legalább 0,5 karátos minőségi gyémántokkal készült feltölteni a portfólióját.

A német Fondsprofessionell.de szerint tavaly júniusban a zürichi Diamond Asset Advisors AG hozott létre zárt végű alapot „Diamond Asset Fund I" néven fizikai gyémántok vásárlására. A Finanzen.de szerint a svájci tőzsdén létezik egy 2014-ben lejáró Diamanten-Basket-Zertifikat nevű certifikát, amely azonban gyémántbányák részvényeit tartalmazza, nem fizikai gyémántot.

Mindenki tudja az arany árát, senki sem a gyémántokét

A GemShares eszerint egy olyan benchmark (irányadó) portfóliót szeretne kialakítani, amelyben hasonló méretű, színű, minőségű kövek vannak csoportosítva. A másik cég pedig azt tervezi, hogy kizárólag egykarátos gyémántokból alakítja ki portfólióját, amelyeket különböző alkategóriák szerint osztályoz. A kövek egységesítésére, kategorizálására történő kísérlet kimenetele azonban még bizonytalan. Az Etftrends.com szaklap szerint még Andrew Feldman, a GemShares tanácsadója is így vélekedik: „Mindenki ismeri az arany árfolyamát. De senki sem tudja megmondani a gyémántok árát: mindegyik egyedi a maga nemében.”

Célzott támadásban halhatott meg a holokauszttagadó iráni exelnök, akit Magyarországon is vendégül láttak – a hírt azonban egyelőre nem erősítették meg.

Célzott támadásban halhatott meg a holokauszttagadó iráni exelnök, akit Magyarországon is vendégül láttak – a hírt azonban egyelőre nem erősítették meg.