A világ második legjobban teljesítő indexe lett kedden a BUX, amely mozgása egyrészt az EU-s megállapodásra adott reakciót tükrözte, másrészt a világszerte általánosnak mondható kockázatvállalási kedv visszatérését. Utóbbit támogatta, hogy a november havi amerikai inflációs adat a vártnál kedvezőbben alakult, és egyértelműen trendfordulóról tanúskodott. Ennek ellenére akár soványnak is tűnhet a záráskor elért emelkedés, hiszen az S&P 500 index 0,73, a Dow Jones 0,3, a Nasdaq Composite 1,01 százalékot erősödött tegnap. Napközben jóval nagyobbak is voltak a pluszok, a kereskedés végén volt komolyabb napon belüli visszaesés a Wall Streeten.

Szerda reggel Ázsiában vegyes mozgásokat láthattunk, a japán tőzsde erősödött, a kínai viszont kisebb mértékben ugyan, de gyengült. Az európai piacok viszont egyértelműen lejtőre kerültek a délelőtti kereskedésben, a vezető indexek mindegyike veszített az értékéből. A DAX és a francia CAC 40 0,7 százalékot esett, míg a londoni tőzsde irányadó mutatója meg 0,4 százalékot.

Ezekhez képest felülteljesítőnek számít a magyar tőzsde, hiszen a BUX szerda délelőtt is kisebb mértékű pluszban mozgott. A hazai tőzsdeindex 0,5 százalékos erősödéséhez az összes fontos részvény hozzájárult. Az OTP fél százalékot erősödve, 10 400 forinton forgott. Egy százalék felett nőtt a Mol és a Telekom is, az olajrészvény így 2640 forint körül forgott, míg a távközlési vállalat 335-ön. A Richter árfolyama 0,3 százalékkal, 8890-ig emelkedett.

Tegnap leginkább német adatokra figyeltek a befektetők. Megjelent a ZEW gazdaságkutató decemberi befektetői bizalmi indexe, ami a kilátásokat illetően a vártnál is nagyobb mértékben javult. A jelenlegi helyzetre vonatkozóan azonban a várakozásoktól elmaradóan festett csupán pozitívabb képet, mint novemberben, írták beszámolójukban a Raiffeisen elemzői. A szerdán publikált európai ipari termelési adatok viszont azt mutatják, hogy a problémák velünk vannak, havi bázison 2 százalékos visszaesést láthattunk, ami erősítheti a recessziós félelmeket.

Szerdán a befektetők leginkább az amerikai jegybank szerepét betöltő Fed döntésére várnak. Ezúttal nem a kamatemelés mértéke a kérdés, e tekintetben teljes a konszenzus az 50 bázispontos szigorítás mellett, írják az Equilor elemzői. Ennél sokkal fontosabb lesz a megjelenő Dot Plot ábra, a frissített jegybanki prognózis, illetve a szokottnál is hangsúlyosabb lesz Jerome Powell sajtótájékoztatója. November végén az amerikai jegybankelnök úgy fogalmazott, hogy érdemes mérsékelni a kamatemelések ütemét, ahogy közeledünk ahhoz a szinthez, mely elegendő lesz az infláció visszaszorításához. Ugyanakkor várhatóan most is hangsúlyozni fogja, hogy még nem ér véget a kamatemelési ciklus, van tennivalója a jegybanknak. Kulcskérdés, hogy a döntéshozók jelenleg hol látják a kamatemelési ciklus tetejét, ebben a Dot Plot ábra fog nekünk segíteni. A legutóbbi, szeptemberi ábrán 4,75 százalékon várták a tetőzést, ez feljebb tolódhat az 5-5,25 százalékos szintre, mely viszont nem okozna meglepetést, a jelenlegi határidős árazások is e sávban tartózkodnak.

A magas kamatkörnyezetben a vállalati csődök egyre gyakoribbá fognak válni. Banki elemzők konszenzusa szerint az USA-ban a kockázatos vállalati hitelek jelenlegi 1,6 százalékos csődaránya legalább a duplájára fog emelkedni a következő két évben, de vannak, akik ennél is borúlátóbbak: a Deutsche Bank 5,6 százalékos csődarányt jelez előre a következő évre, és 2009 óta rekord, 11,3 százalékot 2024-re; a UBS-nél már 2023-ra is 9 százalékot várnak, figyelmeztet hírlevelében az Equilor.

Ráadásul csütörtökön Európában is kamatemelés várható, akkor ülésezik ugyanis az Európai Központi Bank. A várakozások szerint amerikai kollégáikhoz hasonlóan ők is fél százalékponttal emelhetik a most 2 százalékos irányadó kamatszintet.

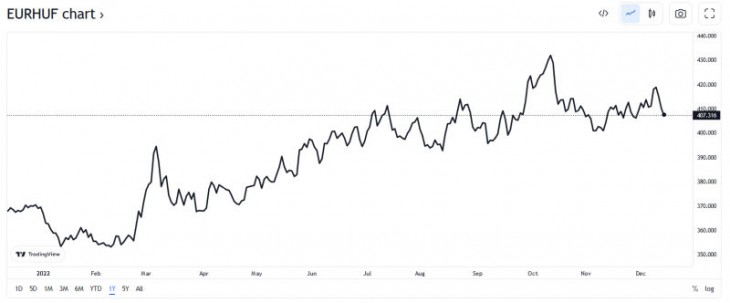

A hétfő éjszakai uniós megállapodás, és az alacsonyabb infláció miatti dollárgyengülés kedden nagyot lendített a forint árfolyamán. Az erősödés ráadásul szerdán is tovább tartott, hiszen míg a hét első kereskedési napján még 420-as euróárfolyamot is láthattunk, addig szerda délelőtt 407 alá került a kurzus. A magyar fizetőeszköz euróval szembeni árfolyamának technikai elemzése egyébként igen pozitív képet mutat. A hétfő esti trendforduló után ugyanis ma a 100 napos mozgóátlagnak számító 408-as szint is letört. Így most a 400 körül van újabb masszív támasz, így addig a következő napokban lecsoroghat az árfolyam.

A vállalati hírek közül érdemes kiemelni, hogy tegnap jelentősen gyengült a Tesla. Az elektromos autógyártó múlt péntek óta nyomás alatt van, akkor jelentette be, hogy január elejéig szakaszosan felfüggeszti a sanghaji elektromosautó-gyár termelését. Elon Musk bankárai azt is fontolgatják, hogy a Twitter felvásárlásakor vállalt magas kamatozású adósság egy részét új, Tesla-részvényekkel fedezett margin-hitelekkel váltják fel. Szárnyalt ugyanakkor a koronavírus kapcsán ismertté vált Moderna, amely arról számolt be, hogy a rák elleni vakcinájuk 2. fázisú vizsgálatának eredményei nagyon kedvezőek lettek.

A Bloomberg információi szerint az Apple App Store-ján kívül más szolgáltatók is megjelenhetnek az Apple platformján, ezzel bővülhet a kínálat az iPhone- és iPad-applikációk terén, állt a KBC Equitas hírlevelében. Az Európai Unió szigorú szabályozási rendszere készteti erre a lépésre a céget, ez pedig bevételkiesést jelenthet majd a vállalatnak. Az App Store-ban elérhető applikációk megvásárlása után jelentősebb jutalékot tesz zsebre az Apple, így a versenytársak megjelenése negatív hír lehet a befektetők számára.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Az M-es 90-95 forintba, a mélyalmos 100-110 forintba kerül majd.

Az M-es 90-95 forintba, a mélyalmos 100-110 forintba kerül majd.