A CIB Alapkezelő most is, mint már hosszabb ideje, töretlenül bízik a tőzsdei részvénypiaci emelkedésben. A jegybanki pénzöntésekkel padlóra kerültek a kötvényhozamok. A jelszó tavaly is, idén is a TINA – azaz “nincsen más alternatíva”. Leginkább a részvények maradtak, amikbe érdemes befektetni. (TINA=There Is No Alternative – a szerk.) Az emberek is fokozottan megtakarítanak a válság miatt, és így az alapokba is sok tőke áramlott világszerte – mondta el Komm Tibor, a CIB Alapkezelő elnök-vezérigazgatója egy sajtóbeszélgetésen.

A CIB Alapkezelő a tőkevédett alapokra koncentrál, de sok lejárat volt tavaly, és nehéz volt megtartani a megtakarításokat. Sok befektető a magas kamatozású MÁP Pluszba, a “szuperállampapírba” vitte át a pénzét. A részvényalapokra azonban némileg rákaptak a befektetők, bár ezek aránya még mindig eléggé csekély. A CIB-alapok portfóliója még konzervatívabb lett 2020-ban, mint volt, leginkább a kötvényalapok aránya nőtt.

Eddig óvatosabbakká váltak a befektetők

A vállalati pénzek kezelésében az elmúlt három évben az alapkezelő jelentős előrelépéseket ért el, és a vállalatok is konzervatív befektetők. Korábban főleg pénzpiaci alapokat vásároltak, most keresik a Start alapcsalád tagjait is. Főleg a rövid kötvényalapokat keresik. Remélik, ez a folyamat folytadódik az idén is. A lakosság pedig a részvényalapok és más kockázatosabb formák iránti érdeklődését megtartja, növelheti.

A vállalati ügyfelek rendszerint nem túlságosan aktívak az alapok piacán. Érdeklődésük növekedése elsősorban azzal magyarázható, hogy a negatív, –0,4 és –0,6 százalék között ingadozó európai bankközi kamat (EURIBOR) terhe már az ügyfelekre hárul, aminek tükrében a tavaly az alapoknál elért 0,58 százalékos hozam is igencsak vonzó.

Nőtt a CIB Alapkezelő piaci részesedéseSzilárdan tartotta negyedik helyét a hazai piacon a CIB Alapkezelő 2020-ban. A pénzügyi szolgáltató befektetési alapokban kezelt vagyona 9,2 százalékkal, 433 milliárdról 473 milliárd forintra bővült, miközben a teljes piac 6,7 százalékkal nőtt, 6896 milliárd forintra. Az átlagot meghaladó vagyonnövekedés nyomán tavaly a CIB Alapkezelő piaci részesedése 6,70-ről 6,87 százalékra emelkedett. A tavalyi bizonytalan környezetben a nemesfémeknek is kedvezett a hangulat, így nem csoda, hogy a CIB Arany Alapok Alapja vagyona 69,38 százalékkal nőtt, a befektetői kedv és az arany árfolyamában bekövetkezett emelkedés együttes hatásának köszönhetően – írja az alapkezelő.

|

Alapforgatókönyvünk a normalizáció

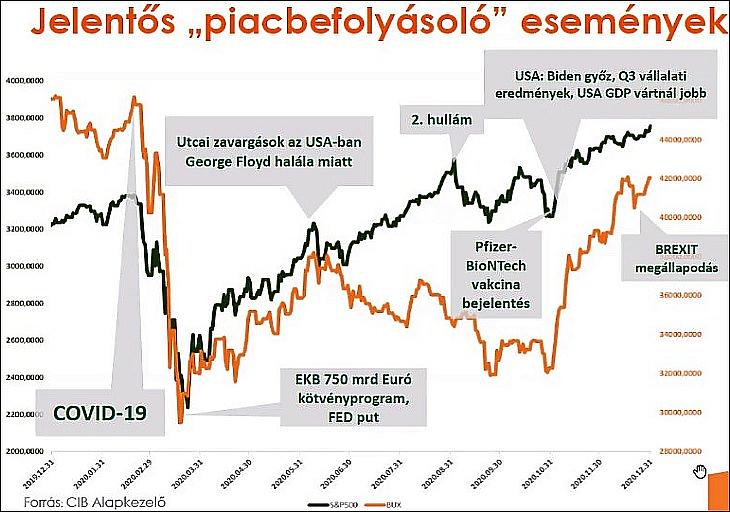

A gazdaság számára rendkívüli év volt 2020, brutális visszaesés következett több ágazatban, például a légi közlekedésben. Persze nem nehéz ilyen alacsony bázisról magasabb szintre lépni, innen csak felfelé mehet az út – mondta el Hajdu Egon befektetési igazgató. A járvány nem fog eltűnni, de meg tudjuk fékezni a terjedését az oltásokkal, amelyek segítenek abban, hogy az élet normalizálódjon.

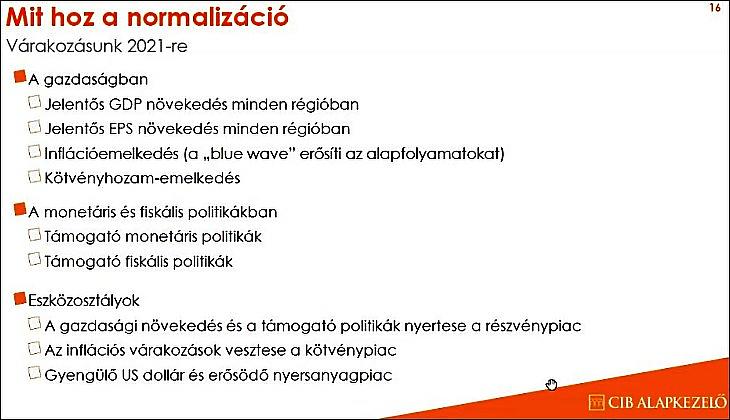

Jelentős GDP-növekedést okoz majd a normalizáció, és jelentős EPS-növekedést a részvénypiacon. (EPS: egy részvényre jutó eredmény.) A január 5-i amerikai szenátusi választás, a demokraták elsöprő győzelme, a “blue wave” még inkább megerősítette várakozásunkat, hogy komoly fiskális csomagok jönnek. Így magas növekedés és erősebb infláció várható, emiatt a kötvényhozamok is emelkedhetnek, ami már el is kezdődött az Egyesült Államokban.

Minden a részvények felé mutat

A monetáris politikában nem várható nagy változás, a “tapering”, a monetáris enyhítés megszűnése vagy a szigorítás nem várható korán. Tanult a Fed is a korábbi hibákból, hogy a tapering puszta említése is elbizonytalaníthatja a gazdaságot. A kockázati étvágyat jelentősen tudja növelni, ha a gazdaságpolitika is besegít. Márpedig az besegített, ezért is emelkedett a részvénypiac tavaly.

Technikai alapon is a részvénypiac mellett teszik le a voksukat. A különböző befektetési alapokba beáramló pénzek alapján globálisan sem és itthon sem magas a részvénykitettség. A kisbefektetők tavaly még mindig inkább a kötvényalapokba fektettek, bőven van tere a részvények felé való átrendeződésnek.

Többféle oldalról megvizsgálva is arra jutottak tehát, hogy a részvénypiaci emelkedés folytatódhat. A kérdés, hogy azon belül mibe érdemes fektetni, mely részvények lehetnek felülteljesítők?

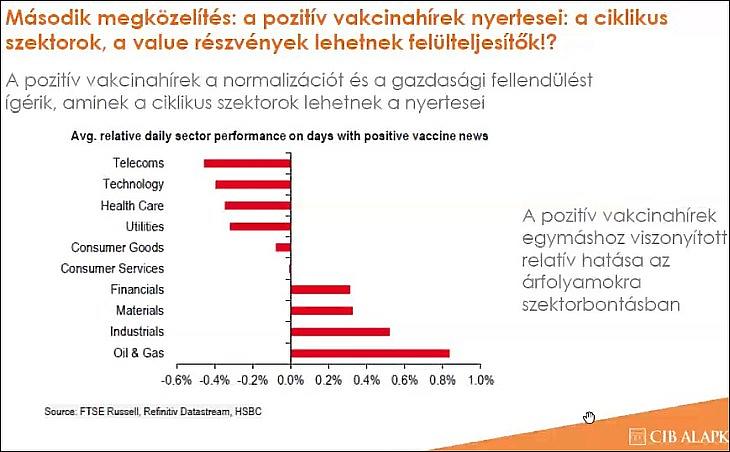

Vonzó Európa kínai fele és a robotika

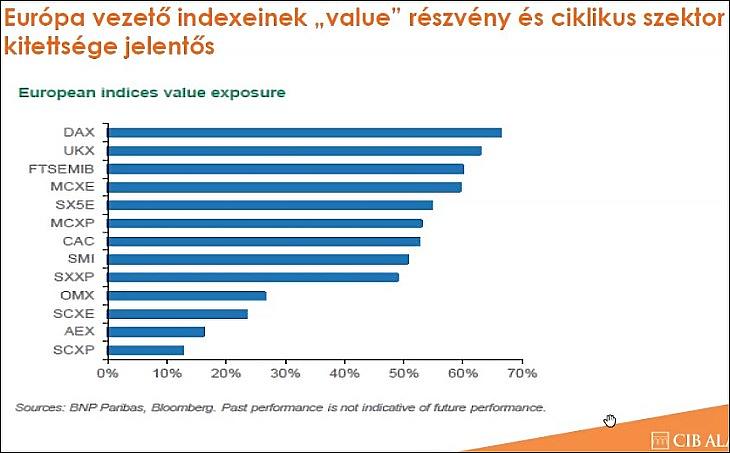

Az egyik megközelítés szerint ami 2020-ban szenvedett, az 2021-ben erőre fog kapni. Ilyenek az értékalapú, azaz value-szektorok. Ezek más medvepiacokon is szenvedtek, alulteljesítők voltak, de most a koronavírus miatt ez különösen éles probléma. November óta érkeznek a pozitív vakcinahírek, ekkor mr megmozdult valami, és ezek a szektorok felülteljesíthetnek – hangzott el.

A fejlődő piaci részvények a kedvencük. Az európai részvénypiac ciklikus, a befektetők nem nagyon szerették tavaly. Ez az elhanyagoltság azonban idén a fejlődő térséghez hasonlóan plusz növekedési potenciált jelent. Az erősödő euró viszont nem jó az európai részvénypiacnak. Érdemes azokba az európai szektorokba fektetni, amelyek erős kapcsolatot ápolnak Kínával és a robotikával.

Az infláció viszi fel a részvényeket?

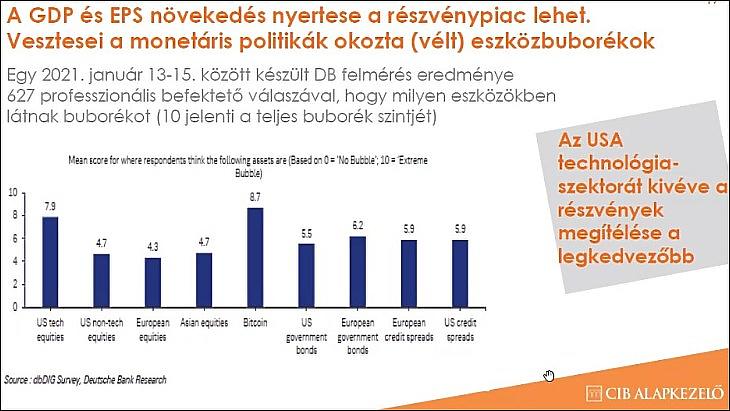

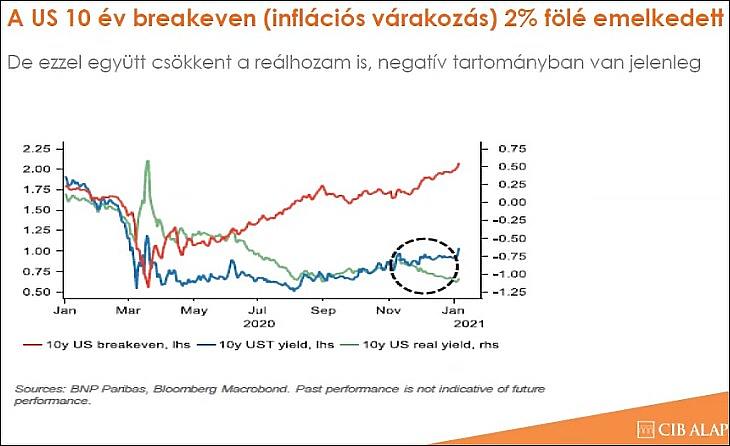

A Deutsche Bank felmérése szerint a piaci szereplők inflációs várakozásai folyamatosan nőttek tavaly tavasztól kezdve. Ez 2021-nek is lényeges meghatározója lehet. Az infláció emelkedése várhatóan meghaladja majd a kötvényhozamok emelkedését, vagyis nő a negatív reálhozam.

Márpedig erőteljes negatív korreláció van a reálhozam és az S&P 500 teljesítménye között, vagyis negatív reálhozam mellett erősen nőhet a részvénypiac teljesítménye. Ilyen szempontból is minden a részvénypiacnak áll 2021-ben. A ciklikus részvények számára is pozitív az infláció emelkedése, növekszik a teljesítményük ilyenkor.

Nem felejtős a technológia sem

Továbbra is felülsúlyozást érdemel szerintük az USA részvénypiaca. A beoltottság a fejlett térségben itt lesz a legmagasabb, vagy a leghamarabb olyan szinten, ami gazdasági nyitást tesz lehetővé. Kérdés, mennyire lesz hatékony az újraindulás, a leállás után mennyire tud minden helyrerázódni. A hatékonyabb gazdaságok, mint az USA-ban, ilyenkor előnyt élvezhetnek.

Bár a ciklikus szektorok felülteljesíthetnek, a technológiai részvények sem fognak háttérbe szorulni. Bár a technológiai szektor továbbra sem felejtős, megfontoltan és szelektíven kell hozzányúlni – mondta Hajdu. A technológiai részvények emelkedése eddig is élő trend volt, ez változatlanul megmaradhat. Az online vásárlás például csak tíz százaléka a kiskereskedelmi forgalomnak, ez tíz év múlva 50 százalék felett lehet. A trösztellenes szabályozás visszavehet valamelyest a technológiai szektor teljesítményéből, de inkább csak az év vége körül.

Áll a zászló az árupiacnak is

Az S&P 500-ban szereplő részvények kormoly részvény-visszavásárlási programokat indíthatnak idén, ami szintén segítheti a részvénypiacot. A value részvények akkor teljesítettek felül a múltban, ha a növekedés erős volt és legalább négy negyedéven keresztül kitartott – hangzott el.

Minden szempontból áll a zászló az árupiacnak is. Az aranynak és más nemesfémeknek a negatív reálhozam tud kedvezni. A gazdasági növekedés pedig az ipari fémeknek, sőt az egész nyersanyagpiacnak. A gyengülő dollárból is hasznot húzhat az egész nyersanyagpiac. Összességében idén a dollár gyengülhet, a kötvények szenvedhetnek, a részvény– és árupiacoktól viszont szép teljesítményt várnak.

Magyarországot is felülsúlyoznák

A magyar részvénypiac sem mutat más jellemzőket, mint a globális részvénypiacok. Minden a részvénypiacok mellett szól, így a magyar részvénypiac mellett is. Nem látok okot, ami miatt a magyar piac eltérne a globális trendektől. Itt is lesz növekedés, támogató a gazdaságpolitika – mondta Hajdu. Magyarország a fejlődő térséghez és Európához egyaránt tartozik, de inkább a fejlődő térség jellemzőit mutatja. Így felülsúlyoznák, ahogy a többi térségbeli tőzsdét is.

A forintnak és fejlődő térség devizáinak is segíthet a kockázatvállalási hajlandóság növekedése. Némi forinterősödés elképzelhető. A 370-es euró nem valószínű, hogy jellemző lesz az idén.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Az amerikai elnök elemezte az iráni helyzetet.

Az amerikai elnök elemezte az iráni helyzetet.