Jól áll az amerikai gazdaság, maradhat a szigorúbb monetáris politika

Az EKB fórumán tartott szerdán beszédet Jerome Powell Fed elnök, amely során kiemelte, hogy a munkaerőpiac még mindig kifejezetten erős, így további monetáris szigorításokra van kilátás - emlékeztet a KBC Equitas hírlevele. A vártnál erősebben teljesít az amerikai gazdaság, Powell ezért azt sem zárta ki, hogy két egymást követő ülésen is az emelés mellett döntsön a FOMC. Jelezte azt is, hogy a kamatok tovább maradhatnak magasabb szinteken, mint azt a piaci szereplők várnák. A jegybankelnök szavait követően a dollár erősödésbe kezdett, azonban a kötvényhozamok változatlan szinten maradtak az utóbbi napokban, így a 10 éves amerikai államkötvény hozama továbbra is 3,7-3,8 százalék között tartózkodik.

De milyen áron?

A Committee for a Responsible Federal Budget szerint az elkövetkező évtizedekben elszáll az amerikai hiány - erre az Erste napi kommentárja hívja fel a figyelmet. Az idén várható 98 százalékról 2027-re 104, 2033-ra pedig 115 százalékra emelkedhet az államadósság, hogy aztán 30 év távlatában 181 százalékra emelkedjen. Így további kiigazításokra lesz szükség. Az Erste szakértői szerint ezt meg is fogják tenni, hiszen az adósságplafont újra kell tárgyalni 2025 elején. Az pedig kőkemény alku lesz, s mód nyílik majd a jelenlegi pálya további módosítására is, amely ugyan kicsit jobb, mint a május végi – június eleji egyezség előtt volt, de még így is komoly hiány- és adósságnövekedési pályát jelent.

Európai infláció: jó hírek délről, aggasztó adatok Németországból

Európában az inflációs adatokra figyeltek a befektetők csütörtökön.

- Olaszországban a vártnál jobban mérséklődött a fogyasztói árak inflációja júniusban, és több mint egy éve a legalacsonyabb szintre csökkent. A júniusi árindex 6,4 százalék lett éves összevetésben, ami lassabb a májusi 7,6 százalékos emelkedésnél. A szakértők 6,8 százalékra mérséklődő inflációt prognosztizáltak.

- A spanyol infláció az Európai Központi Bank által megcélzott 2 százalékos szint alá lassult. Az 1,6 százalékos éves adat több mint kétéves mélypontot jelent - az előző adat még 2,9 százalék volt. Az energia- és élelmiszerárak további mérséklődése áll a háttérben.

- Németországból viszont kevésbé jó hírek érkeztek. Az infláció öt gazdaságilag fontos német tartományban is emelkedett júniusban a csütörtökön közzétett előzetes adatok szerint. Észak-Rajna-Vesztfáliában és Bajorországban 6,2 százalékra emelkedett az inflációs ráta, míg Brandenburgban 6,7 százalékra, Hessenben 6,1 százalékra, Baden-Württembergben pedig 6,9 százalékra. Májusban a 16 németországi tartomány közül ebben az ötben 5,7 és 6,6 százalék között volt az inflációs ráta.

Európában nincs nagy mozgás, a BUX lemarad, az Opus hasít

Az ázsiai tőzsdék többnyire veszteségben zártak csütörtökön, a tokiói Nikkei225 0,12 százalékos emelkedése lógott ki csak a sorból.

Európában összességében kis mozgások vannak a tőzsdéken. A párizsi CAC40 fél százalékos pluszban jár, a frankfurti DAX minimális erősödést tart a gyenge inflációs adat ellenére. A londoni FTSE fél százalékkal tegnapi záróára alatt jár délben.

A szerdai jó hangulatú kereskedés után csütörtökön mínuszban járt a BUX délelőtt - a 0,3 százalék körüli veszteség nem jelentős, a nap közepére pedig szinte teljesen el is olvadt a veszteség, de ezzel is a sereghajtók között van az európai börzék között a budapesti. A vezető részvényeknél a szerdai nap fordítottját látjuk: ezúttal a Magyar Telekom és az OTP erősödött 0,7 illetve 0,25 százalékot a kereskedés feléig, a Mol viszont stagnál, a Richter pedig fél százalék körüli veszteségnél jár csütörtökön. Az Opus viszont tovább hasít: 8 százalékos emelkedésben is járt a papír, amiből délre is megmaradt 4,4 százaléknyi plusz. Napok óta tart a rali, a tegnapi 19 százalékos emelkedéssel együtt a június elejei történelmi mélyponthoz képest már közel 70 százalékkal magasabb szinten tartózkodik az Opus árfolyama.

Nézze meg, hogyan állnak részvényei a Privátbankár Árfolyamoldalán >>

A forint gyengülve is erőt mutat, a rubel 15 havi mélypontra esett

A napokban 369 forint alatt is járt a bankközi devizapiacon az euró jegyzése, de ezek a szintek már meglehetősen erős támaszt jelentenek az árfolyamnak. Szerdán a 372-t is megközelítette az euró forintárfolyama, csütörtök reggel kisebb forinterősödés bontakozott ki, de 370,4 környékéről ismét visszapattant a jegyzés. A kereskedés szúk sávban folyik, dél körül valamivel 371 fölött jár az euróárfolyam - az elmúlt időszakhoz képest ez a fajta stabilitás a forint erejét mutatja, kisebb elmozdulások a nemzetközi folyamatok függvényében jöhetnek.

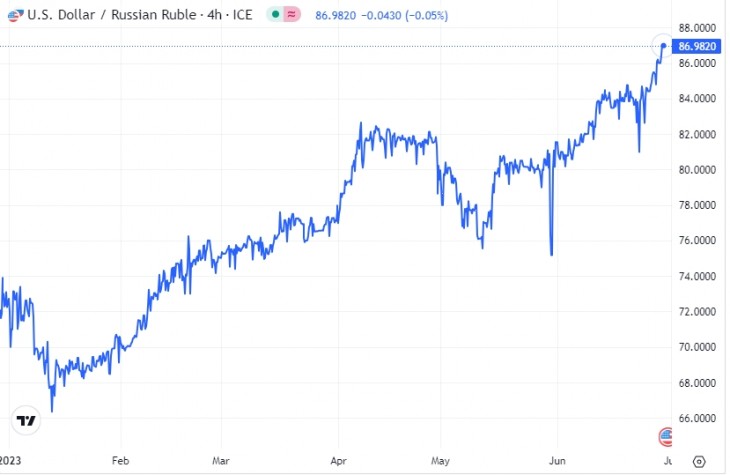

Az orosz rubel viszont csütörtökön 15 havi mélypontra gyengült a dollárral szemben, egy dollárért hajszál híján 87 rubelt kellett adni délelőtt a bankközi devizapiacon. A hétvégi fegyveres felkelés miatt komoly belpolitikai aggodalmak támadtak, amelyet nem igazán tudott enyhíteni eddigi beszédeivel Putyin elnök. A piacok nem szeretik a bizonytalanságot, így nőtt a keresletet a biztonságos menedékként szolgáló eszközök (egyebek mellett a dollár) iránt.

Legfrissebb devizaárfolyamok a Privátbankár Árfolyamkeresőben >>

Nagyot esett az amerikai olajkészlet - 3 havi mélyponton az arany

Az olajárak csütörtökön lefelé indultak, a korábbi napok nyereségének egy részét visszaadva. A befektetők profitot realizáltak a további kamatemelésekkel kapcsolatos aggodalmak miatt, amelyek visszafoghatják a gazdasági növekedést és a globális üzemanyagkeresletet. A gyenge kínai gazdasági adatok szintén rontották a hangulatot. Az amerikai készletekről érkező adatok viszont fordítottak a széljáráson: az összesített olajkészlet jelentősen, 9,6 millió hordóval csökkent. A WTI típusú kőolaj árfolyama megközelítette a 70 dollárt.

Az arany ára továbbra is esik: a júniusban kibontakozott, lefelé tartó trend nem torpant meg, egy unciányi arany ára már alig van 1900 dollár fölött. Ez 3 hónapos mélypontot jelent - a Fed-elnök fentebb idézett szavai nem tettek jót az aranyárfolyamnak.

Tőzsdei vegyesvágott: H&M, Micron, BlackRock-tippek

A H&M részvényei csütörtökön 16 hónapos csúcsra emelkedtek, miután a társaság második negyedéves profitja felülmúlta a becsléseket, mivel a nyári kollekció jól teljesített, ahogy melegebbre fordult az időjárás Európába.

A Micron Technology amerikai memóriachip-gyártó veszteséggel zárta pénzügyi harmadik negyedévét és jelentősen csökkentek a bevételei is. A cég a New York-i tőzsde szerdai zárása után azt közölte, hogy 1,9 milliárd dollár volt a nettó vesztesége a június 1-jén zárult pénzügyi harmadik negyedévében az egy évvel korábbi 2,63 milliárd dollár nyereség után. Elemzők némileg kisebb, 1,87 milliárd veszteséggel számoltak. Ami viszont pozitív: a Micron vezérigazgatója szerint az iparág bevételei elérték a mélypontot, és arra számít, hogy fokozatosan egyensúlyba kerül a kereslet és a kínálat.

A BlackRock friss elemzést tett közzé arról, hogy melyik 5 "mega erő" változtatja meg a befektetések világát. Ezek:

- a mesterséges intelligencia térnyerése;

- az alacsony karbonkibocsátásra történő átállás;

- a geopolitikai töredezettség fokozódása - a gazdasági hatékonyság helyett a nemzetbiztonsági szempontok kerülnek előtérbe a nemzetközi kapcsolatokban;

- az idősödő társadalmak problémái;

- a pénzügyi szektor átalakulása.

Összességében a BlackRock továbbra is alulsúlyozza az amerikai részvényeket, mivel makrogazdasági nehézségekre számít. Ugyanakkor felhívják a figyelmet a rövid lejáratú államkötvényekre, mivel a magasabb kamatok továbbra is támogatják a magasabb hozamokat.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.