A Pénzügyi Szervezetek Állami Felügyeletének (PSZÁF) 2004-es éves jelentéséből kiderül, hogy a devizaalapú lakáshitel-állomány egy év alatt nyolcszorosára emelkedett, elérve az összes lakáshitel közel tíz százalékát. A devizahitelezésbe beszálló bankok köre is bővült: míg 2003 végén csupán három bank nyújtotta a devizás lakáshitelek több mint 90 százalékát, addig 2004 végén már tizenkét banknak volt egyenként egymilliárd forintot meghaladó kihelyezése.

Mi vezetett a devizahitelekhez?

A 2000-es években gyakorlatilag minden gazdasági és jogszabályi körülmény kedvezett a devizahitelek rohamos felfutásának. A folyamatot jogszabályi oldalról erősítette a devizaliberalizáció befejezése. Magyarország 2001-ben az uniós csatlakozás miatt liberalizálta a devizaműveleteket, azaz lehetővé tette a szabad tőkeáramlást. Ettől a pillanattól kezdve szabadon lehetett devizát az országhatáron keresztül mozgatni, forintkártyával külföldön fizetni, devizahitelt felvenni.

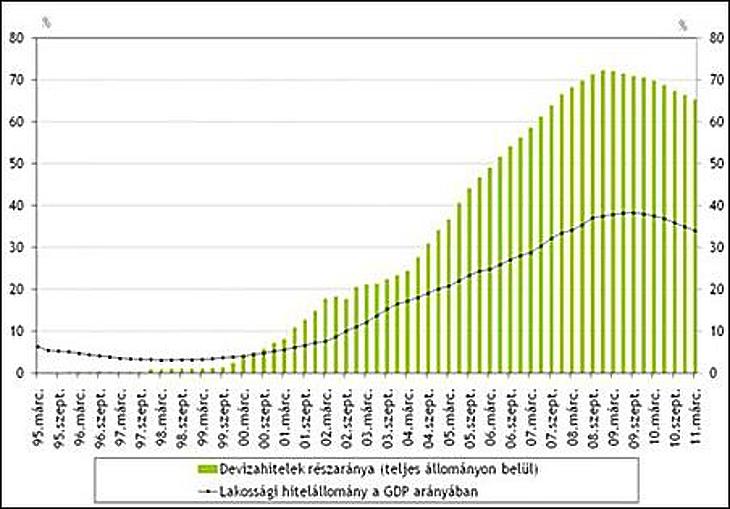

4. ábra: A lakosság hitelállományának alakulása (forrás: MNB)

Egy másik fontos lépés volt, hogy ebben az időszakban szélesítették ki a forint rögzített árfolyamsávját, ami váratlan mértékű erősödést hozott. Azt a megtévesztő látszatot keltve, hogy a forint további erősödésre van ítélve. Ennél is fontosabb volt, hogy az árfolyamsáv sokáig, egészen 2008 tavaszáig korlátozta az extrém árfolyamkilengéseket. Így éveken át sokan annak tudatában adósodhattak el devizában, hogy mindez természetes és állandó védőhalót jelent az egyébként is viszonylag erős forintnak.

Arról sem szabad megfeledkezni, hogy 2000-2005-ben mindenki úgy gondolta, hogy éveken belül csatlakozunk az eurózónához. Többször volt céldátum is kitűzve. A támogatott forinthitelek pedig olyan mértékben terhelték a költségvetést, hogy fokozatosan, 2003 végére ki kellett vezetni ezeket. Ez a két jelenség együtt játszott szerepet a devizahitelezés felfutásában.

A jogszabályi tényezők mellett több folyamat is erősítette a devizahitelek felfutását. Az olcsó hitelekből történő fogyasztás támogatta az egyébként gyengén teljesítő gazdaság növekedését, így különösen a mindenkori kormányoknak érdekében állt a hitelezés szabadon engedése.

Nem szólt sok a devizahitelek ellen

Ráadásul nemhogy a 2000-es évek elején, de még 2007-ben sem láthatta senki, mi történik a világgazdaságban 2008 őszén (Lehmann Brothers bedőlése Amerikában). És talán még 2009-ben sem számított senki arra, hogy a frank 2011 nyarára közel kerül ahhoz, hogy egyenértékű legyen az euróval – ezek olyan körülmények, amikre semmilyen magyar intézményi szereplőnek, semmilyen magyar politikusnak nem volt befolyása.

Szintén segítette az eladósodást, hogy nem volt könnyű a kockázatok megítélése. A hitelek nagy része mögött ugyanis ingatlanfedezet volt, ezért a szabályozók, főként a PSZÁF, jó darabig kifejezetten alacsony kockázatúnak minősítették az ügyleteket. A felügyelet ráadásul több banknál is célzottan vizsgálta a devizahitelezést, az eredmények pedig azt mutatták, hogy a kihelyezések a külső jogszabályok, illetve a bankok belső szabályzata, kockázatértékelése alapján is rendben vannak, a folyamat fenntartható.

Mivel a pénzintézetek környékéről nem érkeztek bajra utaló jelek, a bankok nagy profitokat termeltek, és hitelbedőlésre is csak elvétve volt példa, így jó darabig senki nem akarta visszafogni a hitelezést. A pénzintézetek egy sajátos öngerjesztő spirálba hajtották egymást, sőt a bankok mellett működő ügynöki és hitelközvetítői hálózat a jutalékok miatt különösen érdekelt volt a hitelfolyósítás felpörgetésében, egyik gerjesztője volt az agresszív hitelkihelyezésnek

A lakosság is hibázott

A pénzintézetek mellett a lakosság is hibázott. Mindenki jobban akart élni annál, amit a megszorításból megszorításba torkolló magyarországi realitás lehetővé tett volna. Ezért nagyon sokan erejükön túl adósodtak el. Emellett voltak, akik spekulálni akartak, az olcsó(nak gondolt) szabad felhasználású frankhitelt átváltva magas hozamú forintmegtakarításokon akartak proitálni – ez a stratégia egy ideig nyereséges is tudott lenni. A hitelfelvevők nagy többsége nem értette a devizaárfolyam mozgásában rejlő kockázatokat (erre több devizaper is épült) vagy nem akart vele foglalkozni, annyira olcsó volt a hitel a várható kockázathoz képest. Ám a szerződésben végül aláírásukkal vállalták a törlesztés kötelezettségét…

|

Intézmény |

Amit tehetett volna |

Amiért nem tett semmit |

|

Kormány |

jogszabályi korlátozások bevezetése |

1. kockázatok rossz felmérése |

|

Bankok |

1. devizahitelek drágítása |

1. profitelvárások teljesítése |

|

MNB |

banki tartalékráta megemelése |

1. nem a hitelezés |

|

PSZÁF |

banki tőkekövetelmények növelése |

1. csak 2008-tól kapott erre lehetőséget |

|

Lakosság |

körültekintő, óvatos eladósodás |

1. rövid távon sokkal többet |

A válság megoldására több éves érdekegyeztetések után az MNB mondta ki a kötelező akciótervet 2014 végén: forintosítani kell a deviza-, és deviza alapú jelzáloghiteleket, függetlenül attól, hogy azok ingatlanvásárlási vagy szabad felhasználású céllal kerültek felvételre. A devizahitelek elszámolását 2015. február 1. napjára kellett elkészíteni. A forintosítás egységes szabályok alapján (tehát pl. fix EUR és CHF-átváltási árfolyamon) történt meg. Az átváltást követően érdemes volt szétnézni a piacon, kedvezőbb lehetőség esetén pedig kiváltani a hitelt akár bankon belül, akár más banknál is.

Ezzel a bankok el tudták tüntetni az adósok árfolyamkockázatát, de jelentős tőkeveszteséget szenvedtek el, amit csak részen kompenzált a megelőző években megszerzett nyereség (azt visszaforgatták a hitelezésbe). Az ügyfelek közül sem mindenkinek volt kedvező a fix forintosítási átváltási árfolyam, így volt, aki kérte, hogy ne forintosítsák.

Az MNB szigorú büntetésekkel és átfogó vizsgálatokkal szabályozta a forintosítás folyamatát a bankszektorban. Egyes devizahiteles perek még napjainkban is folynak.

Iránra és Libanonra is légicsapást mértek.

Iránra és Libanonra is légicsapást mértek.