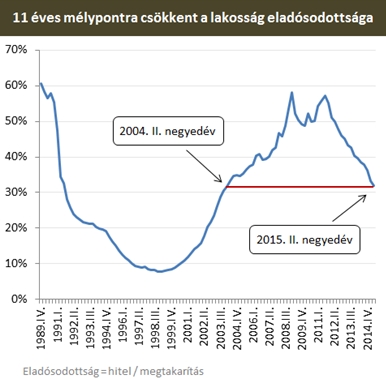

Legutóbb 11 évvel ezelőtt, 2004-ben volt olyan alacsonyan a magyar lakosság eladósodottsága, mint most – derül ki a Bankmonitor.hu friss elemzéséből, amely azt vizsgálta, hogy a válság óta eltelt években hogyan alakult a magyarok eladósodottsági szintje.

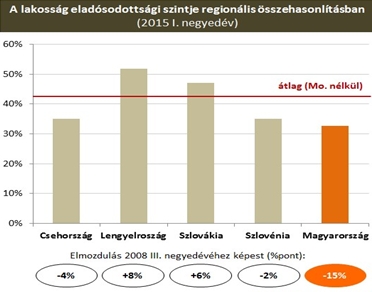

Ha megvizsgáljuk a kelet-közép európai régió országait, láthatjuk, hogy az eladósodottsági szint alapján felállított rangsorban Magyarország ma már sereghajtónak számít, holott a válság előtt listavezetők voltunk.

Minek köszönhető a változás?

A magyarázat egyszerű: a lakosság jó része alaposan ráfizetett a korábban nyakló nélkül felvett hiteleire. A válság előtt a lakossági hitelállományon belül 70 százalékra rúgott a javarészt svájci frank alapú devizahitelek aránya.

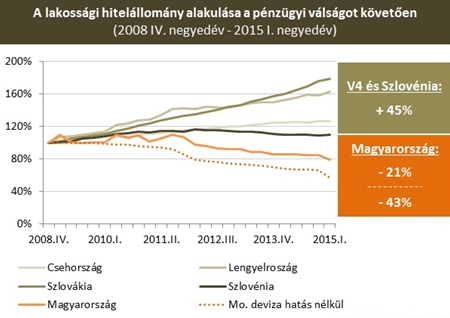

A válságot követő időszakban, azaz 2008. szeptember 1 és 2014. december 31. között aztán a magyar forint 30 százalékkal ért kevesebbet az euróval és 80 (!) százalékkal gyengült a svájci frankkal szemben. Könnyen elképzelhető, hogy ezek a drasztikus változások milyen hatással voltak a devizahitelek törlesztőrészleteire. A régió második legnagyobb devizahitel aránnyal rendelkező országa Lengyelország volt a válság előtt, ahol mindössze 40 százalékot tett ki a külföldi devizában felvett hitelek aránya.

A megugró törlesztőrészletek hatására a magyar családok drákói lépésekkel fogtak hozzá hitelállományuk leépítéséhez. Törekvéseiket a kedvezményes végtörlesztés és a bankok elszámoltatása révén a magyar állam is támogatta. Ám a hitelek visszafizetése nem volt elég. A magyar lakosság komoly spórolásba is kezdett. Erre utal, hogy mint az az alábbi ábrán is jól látható, alaposan kinyílt az olló a hitelek és a megtakarítások között.

Bár azt gondolhatnánk, hogy a gazdasági válság a régió valamennyi országát mélyen érintette, ez valójában nem így van. A Visegrádi Négyek és Szlovénia lakossága ezekben az években teljesen másképp reagált, mint a magyarok. Válság ide vagy oda, az előbbi országokban átlagosan 45 százalékkal nőtt a hitelállomány, míg Magyarországon 21 százalékkal csökkent (ha a forint árfolyama nem gyengült volna, akkor 43% a visszaesés). Talán Szlovéniát érdemes még kiemelni, ahol szintén lezajlott egy markáns bankválság, de ennek negatív hatásai ellenére is kis mértékben nőtt a lakosság hitelállománya.

Honnan hová tart a magyar lakosság hitelfelvételi kedve?

E kérdés megválaszolásához hasznos lehet, ha megvizsgáljuk, a rendszerváltástól a pénzügyi válságig hogyan viszonyultak a magyarok a hitelezéshez? A rendszerváltás idején a lakosság gyakorlatilag nem rendelkezett megtakarításokkal, azonban mesterségesen alacsonyan tartott kamatú hitelekkel igen. Így az új korszakba relatíve magas, 60% feletti eladósodottsági szint mellett lépett be az ország.

A 90-es évek egy konszolidációs időszakot hozott a pénzügyek terén. Az évtized közepén (a Bokros-csomag idején) 30% feletti kamatok mellett szó sem volt érdemi lakossági hitelezésről. A korábban felépült hitelállomány visszafizetése zajlott, miközben az új világban a lakosság megtanulta, hogy fontos a megtakarítás. Ennek eredményeként az évtized végére 10% alá csökkent a háztartások hiteleinek és pénzügyi megtakarításainak az aránya.

Az új évezredben az infláció és a kamatok mérséklődésének hatására megindult a hitelezés. Első körben piaci alapon kezdődött meg a kölcsön nyújtás, majd később ezt egészítette ki és erősítette fel az államilag támogatott lakáshitel-konstrukció, valamint a szocpol. 2005 után igazi hitelboomnak lehettünk szemtanúi, mely párhuzamosan zajlott a nemzetközi téren is tapasztalt hitelállomány növekedéssel. Az új folyósítások drámai növekedésének a fő mozgatórugója a deviza alapú hitelezés volt. 2008 végére a lakosság eladósodottsági szintje megközelítette a rendszerváltozáskori értékét.

Mit hozhat a jövő?

Mint látható, az elmúlt 25 esztendőben szinte tankönyvbe illő ciklikussággal változott a magyar lakosság eladósodottsága. A lakossági psziché tartósan károsult, még ma is negatív a hozzáállás a hitelekhez. Ami egyszer megégetett arra még gondolni sem szeretünk. Ez egy természetes emberi reakció. A történelem azonban már több hitelválságot is hozott, melyet követően csupán az volt az igazi kérdés, hogy mennyi idő alatt normalizálódik a hitelezés. Az a hitelezés, mely egyébként normális (és nem túlzott) dinamika mellett az egészséges gazdasági növekedés egyik esszenciális forrása.

Fentiek alapján a Bankmonitor.hu szakértői nem számítanak arra, hogy a magyar lakosság eladósodottsága akár csak meg is közelítse a rendszerváltás után elért minimumot, a 10 százalékot. Az elmúlt másfél évben az új hitelfolyósítások mind a lakáshitelek, mind a személyi kölcsönök esetében már érzékelhetően emelkedésnek indultak, így van ráutaló jel, hogy hamarosan több hitelt fog felvenni a lakosság, mint amennyit törleszt, azaz a hitelállomány is lassan növekedésnek indulhat.

A túlzott eladósodás ma és a közeljövőben nem reális veszély, hiszen az állami szabályozás is gyökeresen megváltozott az elmúlt években: a fair bankrendszer keretében bevezetett jövedelemarányos törlesztőrészlet, valamint a hitelfedezeti mutató minden bizonnyal gátat szab majd a nyakló nélküli hitelezésnek.

A hitelkérelmek benyújtására 2026. március 11-ét követően van lehetőség.

A hitelkérelmek benyújtására 2026. március 11-ét követően van lehetőség.