A forintosított korábbi devizahitel-szerződések kézhezvételét követő 31. napon válnak hatályossá, innen számítva 60 nap áll az adósok rendelkezésére, hogy éljen a hitelkiváltás lehetőségével. Ez a határidő azért fontos, mert csak ezen határidőn belül van lehetősége az ügyfélnek arra, hogy az MNB év elején életbe lépett fair banki mutatóinak nem megfelelve éljen a hitelcsere lehetőségével, azaz sem a hitelfedezeti arány, sem a jövedelemarányos törlesztőrészlet szabályok nem alkalmazandóak – mondta el Szabó József, a Magyar Nemzeti Bank Fogyasztóvédelmi Központjának vezetője. Az elszámolólevél kézhezvételétől számított 91. naptól kezdeményezett hitelkiváltás esetén ugyanakkor az ügyfelet fogadó bank már köteles azt vizsgálni, hogy az ügyfél megfelel-e ezen szigorító feltételeknek.

Mikor érdemes élni a hitelkiváltással?

1. Azonos futamidőre alacsonyabb kamatot kap az ügyfél, hiszen így csökken a törlesztőrészlet.

2. Magasabb törlesztőrészletet vállalva rövidebb futamidőre tud váltani, ilyenkor kisebb lehet a hiteldíj

3. Az egyéb költségek tekintetében van kedvezőbb kondíció, például kedvezőbb az új hitel kezelési költsége.

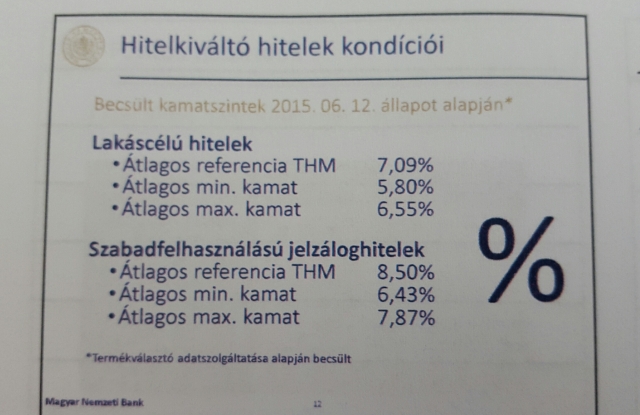

Szabó József szerint a hitelkiváltásnál tehát megfontolandó, hogy mennyi a kiváltással a megtakarítható összeg, mekkora az új törlesztőrészlet, mennyivel és milyen irányba változhat a futamidő. Meg kell vizsgálni az új hitel kamatszintjét, THM értékét, de fontos megnézni az új szerződési feltételeket, illetve a kölcsönhöz kapcsolódó egyéb költségeket.

A hitelkiváltásnál a régi bank semmiféle költséget nem érvényesíthet, ugyanakkor az új bank számolhat fel költségeket. Szabó József szerint ugyanakkor a bankok a hitelkiváltási verseny során általában nem érvényesítik ezeket a költségeket.

|

Ügynökkérdés Ügynököt lehet igénybevenni, de a jogszabály megtiltja, hogy az ügynök akár az ügyféltől, akár a hitelintézettől jutalékot kérjen. A jogszabályi környezet teljesen egyértelmű, az MNB igyekszik érvényt szerezni ennek a törvénynek. Szabó József a Privátbankár.hu azon kérdésére, hogy tervezi-e az MNB, hogy véget vet annak az álszent helyzetnek, amikor azt feltételezi a hitelközvetítőkről, hogy teljesen ingyen dolgoznak és legalább valamilyen költségátalányt megenged annak érdekében, hogy ne bújtatott támogatások legyenek a piacon, azt mondta, megvizsgálják a helyzetet. Ugyancsak ez volt a válasz arra a kérdésünkre is, hogy miért engedi a felügyelet, hogy – a biztosítókkal ellentétben – ezen a piacon továbbra se legyen szabályozva, hogy miként kell az ügynöknek megmutatniuk a piaci ajánlatokat. Ez elsősorban az internetes összehasonlító oldalakat érinti: míg a biztosításoknál a felügyelet immár tiltja, hogy bármilyen okból fizetett szolgáltatásként kiemelt ajánlatok kerüljenek feltüntetésre, ilyen korlátozás ugyanakkor a hitelközvetítői oldalon nincs. A felügyelet korábbi közlése szerint azért nehéz a kérdés, mert míg a biztosítói oldalon döntően alkuszok, addig a hitelközvetítői oldalon döntően többes ügynökök dolgoznak. |

A kamatkockázat komoly gond lehet

A forintosítással ugyan az árfolyamkockázat eltűnt a szerződésekből, ugyanakkor továbbra is fennáll a kamatkockázat. Ennek fényében mérlegelni kell, hogy az ügyfél a hosszabb távra nagyobb biztonságot okozó – ám némileg magasabb kamatozással bíró – fix kamatozású terméket választja, vagy – az igazgató szavai szerint – kockázatosabb megoldást választva a kezdeti alacsonyabb kamatszintet kihasználva a fix kamatfeláras konstrukciót választja-

Az MNB fogyasztóvédelmi központjának vezetője szerint tartani lehet attól, hogy a fogyasztói csoportok is aktivizálódnak a hitelkiváltás idején, illetve lehetnek olyan „gyanús” hitelközvetítők, akik kedvezőnek tűnő, ám extra költségekkel járó megoldásokat ajánlanak.

Speciális esetek

Az árfolyamgátasok esetében nincs mód az árfolyamgát továbbvitelére a hitelkiváltásnál, így

A lakás-takarékpénztári szerződéssel kombinált szerződés esetén arra kell figyelni, hogy a lakástakarékoknak 90+15 napjuk van a kifizetésre, így a hitelkiváltás esetén arra figyelni kell, hogy az előtörlesztésnél az ügyfél kicsúszhat a törvényben megadott határidőban. Van lehetőség az ltp-szerződés felmondására is, ekkor – külön díj esetében – 30 napra csökkenthető. Azt azonban ilyenkor mérlegelni kell, hogy ha 4 éven belüli az adott szerződés, akkor felmondáskor az állami támogatás és a kamatai is elvesznek.

Szabó József szerint az ltp-k esetében látnak már példát arra, hogy a kifizetést felgyorsítja a lakástakarék, illetve arra is volt már példa, hogy a devizahiteles eredeti bankja „visszafogadta” azt az ügyfelet, aki korábban felmondta a forintosított szerződést, ám később jelezte: meggondolta magát. Ebben az esetben a törvény lehetővé tenné, hogy a bank a felmondást követő 91. napon követelje a teljes fennálló tartozást.