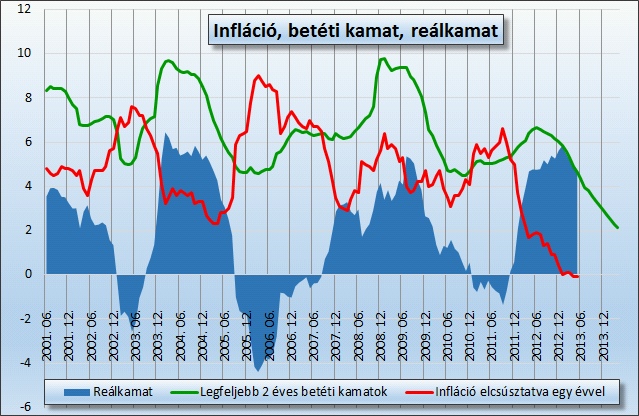

A legfontosabb az infláció azoknak, akik pénzüket szeretnék befektetni, vagy annak értékét megőrizni – mondta a Privátbankár kérdésére Fáy Zsolt, a MagNet Bank Zrt. Igazgatóságának elnöke. Minden hozamot ehhez viszonyítva kell figyelni, hiszen ez mutatja a pénzünk romlásának az ütemét, ami hozamot e felett realizálunk az a nyereségünk, a reálkamat. Nem az a fontos tehát, hogy mennyi a kamat, hanem az, hogy mennyi a reálkamat. Az infláció azt mutatja, hogy egy év múlva mennyivel kevesebbet tudunk vásárolni a pénzünkért akkor, ha a párnacihában tartjuk a félretett pénzünket. A cél tehát az, hogy úgy helyezzük el a pénzünket, hogy az legalább annyit kamatozzon, amekkora az infláció mértéke. Ez most nem nehéz, hiszen az infláció nulla körül van.

Érdemes hosszabb távon gondolkozni

A mostani 2 százalékos kamatkörnyezet szokatlan, hiszen magasabb kamatokhoz szokott a magyar lakosság, de azt is figyelembe kell venni, hogy akkoriban az infláció is sokkal magasabb volt. Most egy rövid távú betétben is tudnak két százalék körüli reálhozamot elérni a betéttulajdonosok. Nem beszélve arról, hogy a hosszabb távú lekötés esetén már ennek a hozamnak a dupláját, akár 4 százalékos kamatot is elérhetünk, még ebben az alacsony kamatkörnyezetben is – mondta a MagNet Bank elnöke.

Az osztrákok például már nem ilyen szerencsések, ott egyéves lekötésre nem fizet kamatot a bank, esetleg két év után valami kis kamattal lehet számolni, ennek az az oka, hogy az EKB a negatív kamattal nagy nyomás alá helyezte a bankokat, de a kis befektetőknek ettől még nehéz. Nem tehetnek mást, minthogy vagyonukat vagy hosszabb távon kötik le, vagy más befektetési lehetőségeket keresnek – mondta Fáy Zsolt.

Ez mindenkinek jó

Most 2,1 százalékos a jegybanki alapkamat és ez mindenkinek jó, még a betétesnek is – mondta Fáy Zsolt. A jelenlegi inflációhoz képest a betétes szép reálkamatot kap, közben pedig a gazdaság szempontjából ez az alacsony kamatkörnyezet nagyon jó, hiszen a cégek hitelkamata ettől függ. A gazdaság fellendítése szempontjából előnyös, hogy történelmi mélyponton van az alapkamat, a betétesnek pedig jó, hogy alacsony az infláció.

Magyarországon jelenleg az infláció nulla százalék körül van, így a mostani betétekkel nincs gond. Probléma akkor van, ha az infláció magasabb, mint a kamat. Ha tehát a kisbefektető biztosra akar menni, akkor érdemes olyan terméket választania, amely infláció feletti kamatot kínál, a hozam mértéke az inflációval együtt változik.

Hogy kell befektetni?

|

| Fáy Zsolt |

A szakember elmondta azt is, hogy ezeket a termékeket nem találjuk meg a bankok kínálatában, mert ezek a jegybanki alapkamathoz vannak kötve. A bank szempontjából nem éri meg inflációkövető betétet kínálni, hiszen az alapkamat és az infláció ugyan hosszútávon együtt mozognak, de egy adott pillanatban nagy eltéréseket mutathat. A bankok ezért nem kínálnak ilyen termékeket, vagy csak nagyon ritkán teszik ezt, de az állampapírok között több ilyet is lehet találni.

Jelenleg ezek közül a Prémium Magyar Államkötvény (PMÁK) és a Prémium Euró Magyar Államkötvény (PEMÁK) érhető el, és speciális kötvény a Babakötvény, amely szintén 3 százalékos infláció feletti hozamot kínál. A lakosság szempontjából ez a legbiztosabb megoldás, hiszen a reálhozam fix.

Nagyobb kockázatú befektetéssel azonban el lehet érni ennél jóval nagyobb hozamot is. Az alapszabály az, hogy a kockázatot meg kell osztani: a vagyonunkat többféleképpen kell befektetni: ez lehet betét, kötvény, befektetési alap, részvény, ingatlan, bármi, csak az a fontos, hogy több lábon álljunk – javasolja a MagNet Bank elnöke.

Ne keverjük a múltat a jövővel!

Az alacsony betéthozamoknak köszönhetően egyre többen viszik befektetési alapokba megtakarított pénzüket. A szakember figyelmeztet arra, hogy ne az alap múltbeli teljesítménye alapján válasszunk! Ha valaki egy alapot a múltbeli teljesítménye alapján választ, akkor csalódhat, hiszen a jövőbeli teljesítmény rengeteg tényezőtől függ, így könnyen veszíthet is az alap, hiába volt sikeres az előző éve. Alapot szerintem úgy érdemes választani, hogy a kisbefektető a saját preferenciájának és a kockázatvállalási kedvének megfelelő alapba helyezi a befektetéseinek egy részét – mondta Fáy Zsolt.

Ugyanez igaz a részvénybefektetésre is, úgy érdemes választani, hogy valamilyen kötődésünk van az adott céghez. Most persze nem a részvényspekulációról beszélek, hanem olyan hosszú távú befektetésről, amelyet a befektető tart 5-10 évig, ez alatt realizál osztalékot és hosszú távú befektetésről lévén szó, valószínűleg árfolyamnyereséget is – mondta. Ez így bőven túlteljesítheti a bankbetétek kamatait.

Az a helyzet, hogy Magyarországon ez a befektetési forma nem elterjedt, pedig nagyon hasznos lenne, de kicsi a Budapesti Értéktőzsde, kicsi a kínálat, alig van választék. Több részvény kellene, és több részvénypiaci befektető – mondta az elnök.

Meg kell osztani a kockázatokat

Van tehát sok lehetőség, de a lényeg az, hogy ne tegyük a teljes vagyonunkat egy helyre. Nem teszek mindent egy részvénybe és nem is teszek mindent részvénybe, hanem mondjuk a vagyonom 10-20 százaléka részvénybefektetés, a többi kötvény, vagy bankbetét, de beszélhetünk akár ingatlanbefektetésről is – magyarázta a MagNet Bank elnöke. Józan paraszti ésszel gondolkodva is erre jutunk: meg kell osztani a kockázatokat.

Példátlan akciót indítottak.

Példátlan akciót indítottak.