A Pénzügyminisztérium a COVID-19 járvánnyal kapcsolatos kedvezőtlen gazdasági hatásokat mérsékelni és a gazdaságot újraindítani hivatott fiskális politikai lépések eredményeképp 2021. áprilisában a GDP 7,5 százalékra módosította 2021-es költségvetés hiánycélját. Ennek következtében az Államadósság Kezelő Központ Zártkörűen Működő Részvénytársaság (ÁKK Zrt.) 2021. május 10-én módosította 2021. évi finanszírozási tervét. 2021. szeptember 13-án újabb módosítást eszközölt, amelynek keretében legfeljebb nettó 4,5 milliárd euró összegben devizakötvény-kibocsátásnak teremtette meg a lehetőségét az Európai Uniótól várható RRF (Recovery and Resilience Facility) előleg kifizetésének esetleges csúszása miatt szükséges áthidaló forrásbevonás, egyes 2021. évi kormányzati kiadások, valamint a 2022-es költségvetési hiány részbeni előfinanszírozása céljából.

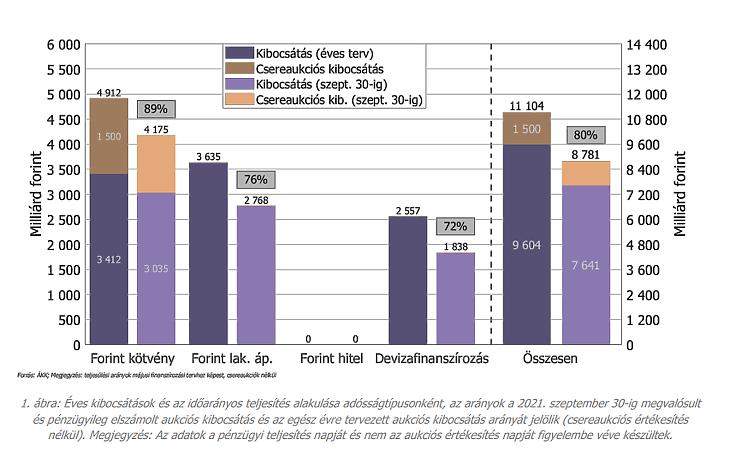

Az első háromnegyed évben végrehajtott adósságkezelési műveletek eredményeként a 2021. évre vonatkozó elsődleges kibocsátási terv 80 százalékban teljesült 2021. szeptember 30-i értéknappal. A központi költségvetés adósságának átlagos hátralévő futamideje 6,0 év, ezen belül a forintadósságé 5,0 év, a devizaadósság 9,8 év.

A forint lakossági piac nettó kibocsátási terv 61 százalékban, míg a lakossági bruttó kibocsátás 76 százalékban teljesült. A

nettó és a bruttó kibocsátás teljesülése közti különbség a lejáratokkal és visszaváltásokkal magyarázható. A lakossági tulajdonban lévő lakossági állampapírok becsült állománya 9 598 milliárd forint, ez 624 milliárd forinttal magasabb, mint 2020. év végén, ez átlagosan havi 69 milliárd forintos állománynövekedést jelent szemben az éves terv teljesüléséhez szükséges 83 milliárd forint havi átlagos állománynövekedéssel.

A május 10-én módosított finanszírozási tervhez képest a tervezett lakossági kibocsátási cél 15 milliárd forinttal csökken. A teljes lakossági állampapír-állomány, a háztartások tulajdonában lévő lakossági papírok állománynövekedése és a forgalmazóknál lévő saját számlás állományra vonatkozó opció-lehívások következtében, a 2020. év végi 9 366 milliárd forintos értékről 9 957 milliárd forintos értékre emelkedett.

A MÁP Plusz kamatfordulós, névértéken történő visszaváltási aránya továbbra is a kint lévő állomány csupán 2,6%-a az első háromnegyed évben, összhangban az elmúlt 27 hónap 2,5 %-os értékéve. Mindezek alapján az ÁKK Zrt. továbbra is fenntartja a lakossági kézben lévő lakossági állampapírok 11 000 milliárd forintos állományi célját 2023. évi teljesüléssel.

Az intézményi piaci aukciós elsődleges forintkötvény kibocsátási terv 89 százalékban,a csereaukciós terv 76 százalékban teljesült. Az intézményi forint állampapírok állománya 20 791 milliárd forint, (amely tartalmazza az Önkormányzati Magyar Államkötvények 137 milliárd forintos állományát is) ezen belül a devizakülföldiek aránya 23,1 százalék szemben a 2020. év végi 23,9 százalékos értékkel. A szeptemberben módosított finanszírozási terv lehetőséget nyújt arra, hogy az ÁKK Zrt. 2021 május 10-én közzétett finanszírozási tervhez képest 230 milliárd forinttal növelje az intézményi piac forint kötvény kibocsátását a csereaukciós terv változatlanul hagyása mellett.

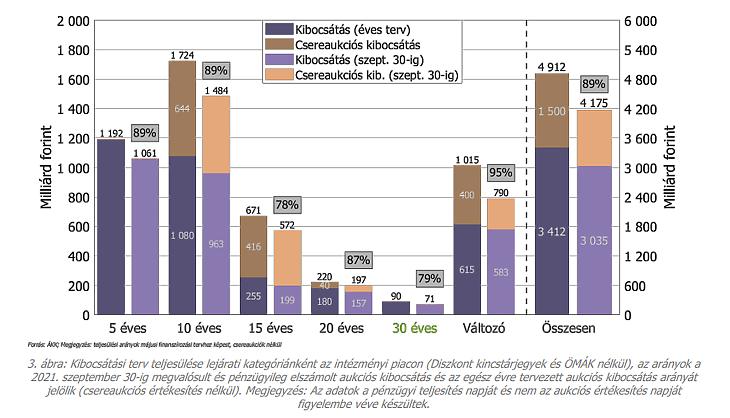

Az ÁKK Zrt. stratégiai célja továbbra is az adósságportfolió hátralévő átlagos futamidejének további fokozatos,

a piaci folyamatokkal összhangban végrehajtott növelése és a lejárati szerkezet simítása. Ennek érdekében és figyelembe véve a Magyar Nemzeti Bank állampapírvásárlási programját, valamint a kibocsátási terv időarányos teljesülését az egyes lejárati kategóriákban, az év hátralévő részében a kibocsátás gerincét az 5 és 10 éves szektor adja.

A csereaukciók keretében továbbra is 2022-es és 2023-as, valamint piaci igény esetén 2024-es lejáratú papírokat vásárol vissza az ÁKK Zrt., a 4. negyedévben. A csereaukciókat továbbra is a piaci igények figyelembe vétele és a rugalmasság jellemzi.

Az ÁKK Zrt. 2021. szeptember 14-én 2,25 milliárd USD összegű, 10 éves futamidejű, 2 milliárd USD összegű, 30 éves futamidejű és 2021. szeptember 15-én 1 milliárd EUR összegű, 7 éves futamidejű devizakötvényt bocsátott ki. Az év utolsó negyedévében sor kerülhet újabb zöld devizakötvény kibocsátásra kínai renminbiben a jóváhagyott nemzetközi devizakötvény keret terhére, amennyiben a szükséges szabályozói jóváhagyások rendelkezésre állnak és a piaci körülmények megfelelőek.

A devizahitelek lehívására vonatkozó májusban módosított 1,3 milliárd eurós (466 milliárd forintos) terv 34 százalékban teljesült az első kilenc hónapban, itt további hitelfelvételekkel számol az ÁKK az év végéig, azonban várhatóan a fennmaradó devizafinanszírozási keret nem lesz kihasználva teljes mértékben. Az ÁKK Zrt. továbbra is fenntartja a lehetőséget a devizaadósság aktív kezelését célzó műveletek lebonyolítására a korábbi időszak gyakorlatának megfelelően, az ÁKK Zrt. devizaadósságra vonatkozó stratégia céljával összhangban, azaz a devizaadósság-részarány a teljes adósság 10-20 százalék közötti referenciatartományon belüli tartásával.

Több ezer magyar vár a hazatérésre.

Több ezer magyar vár a hazatérésre.