“Évente akár 6,3 százalékkal gyarapodhat a megtakarítás” – írják a reklámanyagok a babakötvényekről. Ez a reklám tulajdonképpen rendkívüli mértékben szerény, illetve elavult ma már annak fényében, hogy mind a kamat alapját képező múltbeli infláció, mind pedig a jövőre vonatkozó inflációs becslések alaposan megugrottak.

A Babakötvények bizonyos értelemben rendkívül unalmas befektetések. Miután ugyanis a gyermekeknek nyitott számlára vagy állami támogatásból, vagy saját pénzből megvesszük (lásd a dőlt betűs írást a cikk végén), nincs vele semmi dolgunk. A kamatot automatikusan újrabefekteti, és hipp-hopp, röpke 17-18 év kell csak, vagy amennyi után a gyerek nagykorú lesz, hogy hozzá tudjon jutni.

Hatról jutnak a hétre, vagy a hét és félre

Bizonyos szempontból azonban nagyon is izgalmas: ez messze, messze a legjobb kamatozású biztonságos befektetés az országban, sőt talán egész Európában vagy a bolygó nagy részén is. Ha valaki tényleg a fiatalság jövőjére takarékoskodna, és semmiféle kalandos részvény–, ingatlan–, nemesfém– vagy árupiaci ügyletbe nem akar belevágni, akkor ez pont neki való.

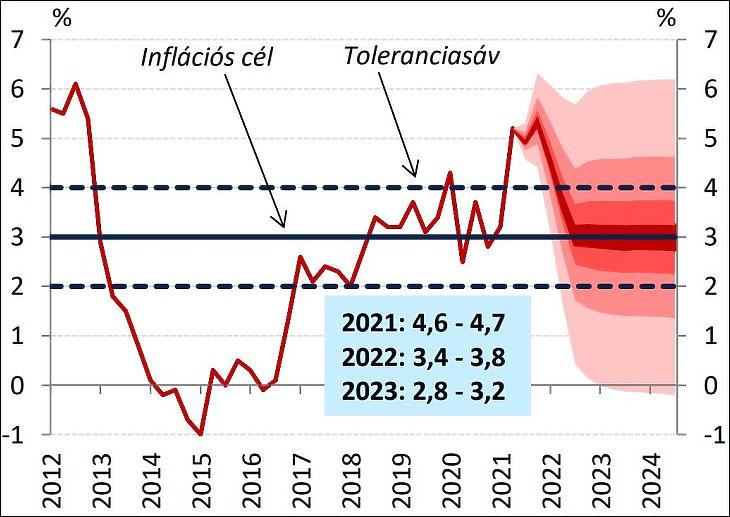

A kötvények ugyanis az infláció (pontosabban az éves átlagos árszínvonal-emelkedés) felett három százalékpont kamatot fizetnek. Ami jelenleg, még a 2020-as adat alapján 3,3+3=6,3 százalék. Ez van az említett reklámban is. Az MNB szerint azonban ebben az évben már 4,6-4,7 százalék lesz az átlagos infláció, így a Babakötvények kamata is ugrik februártól, várhatóan tehát 7,6-7,7 százalékra. Ha a jegybanknak igaza lesz a prognózisával.

Mit jósolhatunk az önbeteljesítő jóslatokból?

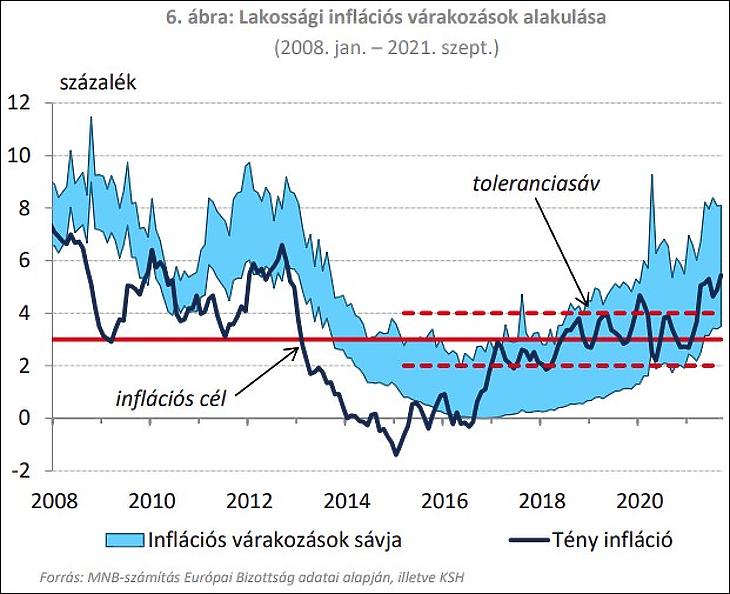

A jövő évi 3,4-3,8 százalékos inflációs előrejelzés pedig, amit sávként adnak meg, még mindig valamivel magasabb, mint a 2020-as 3,3 százalék volt. A jegybankok pedig szoktak tévedni – gyakran alulbecsülik az inflációt, vagy legalábbis nagyon óvatosan nyilatkoznak róla. Mégpedig azért is, hogy ne fűtsék túlságosan az inflációs várakozásokat, azok ugyanis önbeteljesítő jóslatként működhetnek. (Ha sok fogyasztó és vállalkozó vár magasabb pénzromlást, akkor annak megfelelően fognak viselkedni. Elkezdenek magasabb inflációt beárazni, árat emelni, magasabb béreket követelni stb.)

Külföldön elég sok adat volt mostanában, amelyek meglepő, az elemzői becslések feletti inflációs értékeket mutattak. De az inflációra saját becslésünk nincsen, és a lefelé irányuló meglepetések sem kizártak. Például ha a koronavírus negyedik hulláma recessziót okoz, az az áremelkedést is alaposan visszavetheti.

Ha esik, ha fúj, jó Babakötvény lesz ez

Az infláció-követő kötvények, mint a Babakötvény és a PMÁP, PEMÁP lényege azonban éppen az, hogy akár emelkedő vagy csökkenő az infláció, akár magas vagy alacsony, vagyis ha esik, ha fúj, mindenképpen adjon a pénzromlás feletti pluszt. Ha az infláció nulla, sőt még ha negatív, akkor is három százalék lesz a Babakötvény “reálkamata” (a nominális, azaz névleges kamat ekkor három százalék). Ha pedig az infláció hat százalékra gyorsulna, a kilenc százalékos nominális kamat akkor is ugyanúgy három százalék reálkamatot (infláció feletti kamatot) tartalmaz.

A pénz ebben a konstrukcióban tehát mindenképpen megőrzi reálértékét. Ehhez ráadásul még némi állami támogatás is jön.

A nemcsak babáknak szánt inflációkövető, PMÁP kötvények várható kamatairól itt írtunk:

Bebetonozzuk a pénzünket

Azt persze nem szabad elfelejteni, hogy a kötvényekbe kerülő pénzt automatikusan és alaposan bebetonozza a vásárlójuk. Ha a következő években, évtizedekben a családnak pénzre lesz szüksége, ha bajba kerül, akkor sem lehet hozzájutni. Csak a gyerek tud majd, és csak nagykorúvá válásakor. (Szakszóval, a likviditást fel kell áldozni a magas kamat és nagy biztonság oltárán.) Így csak olyan pénzeket érdemes befektetni, amelyekre biztosan nem lesz szükség, ami mellett van más tartalékunk is.

Hogyan lesz a baba milliomos?

Nézzünk egy számpéldát, amelyben a “baba” számára 15 éven keresztül folyamatosan fizetünk évente egy összegben 60 ezer forintot, és az infláció a tavalyi 3,3 százalék lesz. (Bár erre az évre ez már teljes képtelenség, jövőre újra megtörténhet.) Ekkor 900 ezer forint befizetése árán, 18 év után picit több, mint kétmillió forintot lehet majd felvenni.

Míg a kamat 6,3 százalék, az állami kiegészítés miatt a valódi hozam (az úgynevezett belső megtérülési ráta) 7,1 százalék lesz. (Vagyis az állami támogatást is hozzáadva a végeredmény az, mintha egy 7,1 százalékos kamatozású kötvényt vettünk volna.)

Példa Babakötvényben történő takarékoskodásra |

|||||

| Év | Dátum | Befizetés | Állami | Kamat- | Számla- |

| támog. | jóváírás | egyenleg | |||

| 0 | 2021. 02. 01. | 60 000 | 6000 | 0 | 66 000 |

| 1 | 2022. 02. 01. | 60 000 | 6000 | 4 158 | 136 158 |

| 2 | 2023. 02. 01. | 60 000 | 6000 | 8 578 | 210 736 |

| 3 | 2024. 02. 01. | 60 000 | 6000 | 13 276 | 290 012 |

| 4 | 2025. 02. 01. | 60 000 | 6000 | 18 271 | 374 283 |

| 5 | 2026. 02. 01. | 60 000 | 6000 | 23 580 | 463 863 |

| 6 | 2027. 02. 01. | 60 000 | 6000 | 29 223 | 559 086 |

| 7 | 2028. 02. 01. | 60 000 | 6000 | 35 222 | 660 309 |

| 8 | 2029. 02. 01. | 60 000 | 6000 | 41 599 | 767 908 |

| 9 | 2030. 02. 01. | 60 000 | 6000 | 48 378 | 882 286 |

| 10 | 2031. 02. 01. | 60 000 | 6000 | 55 584 | 1 003 870 |

| 11 | 2032. 02. 01. | 60 000 | 6000 | 63 244 | 1 133 114 |

| 12 | 2033. 02. 01. | 60 000 | 6000 | 71 386 | 1 270 500 |

| 13 | 2034. 02. 01. | 60 000 | 6000 | 80 042 | 1 416 542 |

| 14 | 2035. 02. 01. | 60 000 | 6000 | 89 242 | 1 571 784 |

| 15 | 2036. 02. 01. | 99 022 | 1 670 807 | ||

| 16 | 2037. 02. 01. | 105 261 | 1 776 067 | ||

| 17 | 2038. 02. 01. | 111 892 | 1 887 960 | ||

| 18 | 2039. 02. 01. | 118 941 | 2 006 901 | ||

| Összesen: | 900 000 | 90 000 | |||

| Kamatláb: | 6,3 | Infláció: | 3,3 | ||

| Hozam (XIRR)*: | 7,13 | ||||

| *Kiterjesztett belső megtérülési ráta. | |||||

Két érdekes gondolatkísérlet

Ha egyébként az inflációt nullának vennénk, azaz nem létezőnek, akkor a 900 ezer forint befizetésével 1,382 millió forintra tennénk szert. Vagyis 482 ezer forint állami támogatást és reálkamatot kapna pluszban a gyermek.

Ha pedig – de ez is csak egy elméleti példa – végig hét százalékos infláció lenne, akkor lenne a kamatláb pont évi tíz százalék, a hozam pedig 10,82 százalékos. Valamint a végén majdnem pontosan hárommillió a kifizetés. De ekkor persze a pénz vásárlóértéke is jóval kevesebb lenne. Így összességében, kötvény ide vagy oda, nem biztos, hogy a magas inflációnak örülni kell. Amit a kötvényen nyerünk, lehet, hogy más megtakarításokon, bankszámlán, a fizetésünk szerényebb emelkedésén stb. elveszítjük.

Babakötvény, Start számla, állami ajándékocska

- Minden 2005. december 31. után született belföldi gyermek és 2017. június 30. napja után született “külföldi gyermek” számára az állam 42 500 forint életkezdési támogatást ad, amit egy minimális kamatozású letéti számlán helyeznek el a Magyar Államkincstárban. Ahhoz, hogy ez az induló összeg a gyermek nevére szóló számlára kerüljön és ott Babakötvényben kamatozzon, egy úgynevezett Start-értékpapírszámlát kell nyitni ugyanitt. A számlanyitást követően a Babakötvények vásárlása automatikusan történik a Start-értékpapír számlán jóváírt összegekből – írja az állami weboldal.

- Ez után erre a számlára, Babakötvények vásárlására a hozzátartozók további pénzeket fizethetnek be. Az éves befizetések tíz százalékának megfelelő, de maximum 6000 forint összegű támogatást is jóváírnak. Az is megnöveli a hozamot, amint a fenti számpéldában láttuk, nem egészen évi egy százalékponttal.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Bíztatóan indult 2026, de a január már nem volt ilyen rózsás.

Bíztatóan indult 2026, de a január már nem volt ilyen rózsás.