A kormányzati gazdaságpolitika egyik legfontosabb dokumentuma a költségvetés, így annak pontos megtervezése méltán tekinthető az illetékes minisztérium kiemelt feladatának. Ha nincs elegendő tartalék, akkor a túlságosan optimista tervezés nem várt egyenlegromlást (és adósságnövekedést), vagy évközi kiigazítást von maga után. Ha ez utóbbit évközi adóemelés formájában hajtja végre a kormány, az a kiszámíthatóságon keresztül rontja az üzleti környezetet, ha az állami kiadásokból próbál lefaragni az pedig az érintett költségvetési szervek működőképességét veszélyezteti. Nem sokkal jobb a helyzet akkor sem, ha a tervezettnél sokkal kedvezőbb az egyenleg, hiszen akkor feleslegesen adóztatta meg az állam a cégeket és az állampolgárokat. Mindezek fényében nagyon nem mindegy, mennyire sikerül pontosan megtervezni a költségvetés főbb számait.

Inkább több, mint kevesebb

Éppen ezért megvizsgáltuk, hogy az elmúlt 11 évben a különböző minisztereknek, illetve az alájuk tartozó apparátusoknak miként sikerült ez a munka. Az összehasonlíthatóság kedvéért kiválasztottuk azt a négy nagy adónemet (szja, áfa, társasági adók, tb-járulékok), amely az összes adóbevétel közel 70 százalékát biztosítja. Annak érdekében, hogy magát a tervezés hatékonyságát tudjuk számszerűsíteni, a törvényben elfogadott előirányzatokat oly módon vetettük össze a tényleges bevétellel, hogy ez utóbbit korrigáltuk az év közben végrehajtott adóváltoztatások becsült hatásával. (A módszertan részletesebben a második oldalon olvasható.)

|

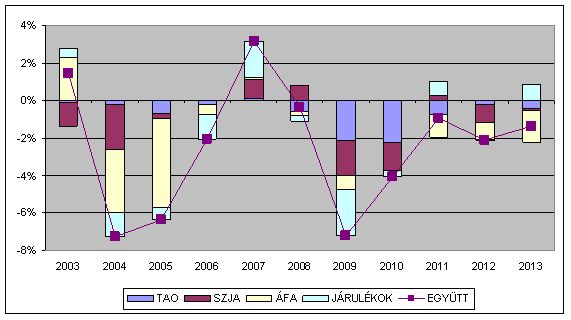

| A tényleges és a tervezett adóbevétel közötti különbség százalékban Forrás: Privátbankár.hu-gyűjtés |

A legfontosabb tanulság, hogy számszerűen kimutatható a hajlam a felültervezésre: tizenegyből kilenc évben túlságosan optimistának bizonyult a szaktárca. Az évente mind a négy adónemhez kapcsolódó, összesen 44 előrejelzésből 34 bizonyult utólag túlságosan kedvezőnek. Ha a tervezési hibákat előjeltől függetlenül vizsgáljuk, akkor az elmúlt 11 évben átlagosan 4 százalék volt a tévedés, ami a mai árakon 320 milliárd forintot jelent a négy vizsgált adónem esetében. Kedvezőbb a helyzet, ha figyelembe vesszük, hogy az ellentétes irányú tévedések kioltották egymást, az így kapott átlag ugyanis a négy nagy adónemből származó bevétel 2,5 százaléka, ami nagyjából 200 milliárd forintnak felel meg, és a GDP-arányosan 0,6 százalék.

Bár még ez a szám is meglehetősen magas (különösen a tartalékokhoz képest), azért ne gondoljuk, hogy speciális magyar betegségről van szó. Egy 2012-es tudományos publikáció szerint 24 vizsgált országban átlagosan a GDP 0,3 százalékával jobb volt az előrejelzés, mint a tényleges egyenleg, míg az eurózónán belül az eltérés 0,5 százalék volt.

Nem vak az...

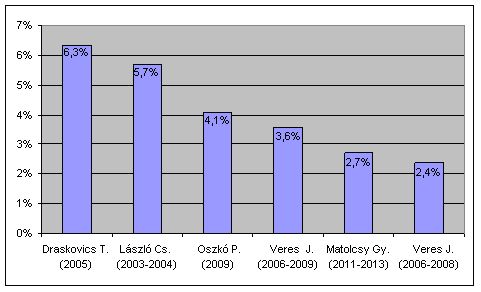

A magyar adatok vizsgálata lehetővé teszi, hogy összehasonlítsuk a különböző miniszterek alatt zajló költségvetési tervezések pontosságát, figyelmen kívül hagyva a tervezési hibák előjelét. Az alábbi ábrán Veres János azért szerepel kétszer, mert egyik esetben figyelembe vettük, hogy az ő miniszterségének idejére esett a válság által erősen sújtott 2009-es költségvetés megtervezése, ami nem nevezhető átlagos kihívásnak a pénzügyminiszteri apparátusok számára, ezért kihagytuk ezt az évet.

E nélkül a korrekció nélkül a második, ezzel együtt viszont az első helyen szerepel, épphogy megelőzve Matolcsy Györgyöt. Utóbbi viszonylagos sikerét némileg árnyalja, hogy a vizsgálatban nem szereplő új vállalati adók (kiva, kata) esetében a felültervezés aránya meghaladja a 80 százalékot, másrészt ezeket éppen azért hagytuk ki, mert nem összehasonlítható egy már érvényben lévő és egy új adó várható bevételének megtervezése.

|

| Átlagos tervezési hibák az egyes pénzügyminiszterek ideje alatt Forrás: Privatbankar.hu-számítás. Megjegyzés: adóbevételekkel súlyozott |

A harmadik helyezett Oszkó Péter minisztersége alatt a tárca a társasági adó tervezésében bizonyult túlságosan optimistának, míg Draskovics Tibornak az áfa, László Csabának pedig inkább az szja okozott gondokat - persze minél hosszabb időszakot vizsgálunk, annál inkább igaz, hogy mind informatikai, mind közgazdaságtani oldalról egyre pontosabb modellek állnak (elvben) a döntéshozó rendelkezésére.

Miközben a különböző miniszterek alatt működő apparátusok pontossága között nincs nagyságrendi különbség, addig ez nem mondható el az egyes adónemekről. A társasági adóval kapcsolatos átlagos hiba (10 százalék) több mint kétszerese a többinek, ami az adófizetés nehezen előre jelezhető módjával magyarázható: az év első felében a két évvel korábbi, a második felében az egy évvel korábbi eredményük után fizetnek adóelőleget a cégek. Az pedig a költségvetés szerencséje, illetve az adózással kapcsolatos trendeknek köszönhető, hogy a nyereségadó súlya messze elmarad a többi vizsgált adótól (az összes járuléknak például kevesebb, mint a tizede), így a felültervezés következményei nem annyira jelentősek. A másik három adónem közül a járulékok esetében a legkisebb az átlagos tévedés (2 százalék), míg az szja és az áfa esetében egyaránt 4 százalék.

Mindez arra utal, hogy bár az egyes adónemek esetében az átlagos tévedés nem jelentős, inkább az jelenti a gondot, hogy tendenciózuson túl optimista az előrejelzés, így a különbségek összeadódnak, ahelyett, hogy kioltanák egymást.

---- Hogyan számoltunk? Módszertan ----

Egy kis módszertan

A tervezés pontosságának méréséhez a költségvetési törvényben szereplő pénzforgalmi adatokat hasonlítottuk össze a tényleges pénzforgalmi adatokkal. Mivel az év közben végrehajtott adóváltoztatások hatásiról hivatalos kormányzati tájékoztató a legritkább esetben volt elérhető, ezért a költségvetési hatások számszerűsítésekor egyrészt csak a jelentősebbekre koncentráltunk, másrészt az ÁSZ vizsgálataira, illetve a különböző kutatóintézetek (MNB, ECOSTAT) becsléseire támaszkodtunk. A 2013-as évben az új adók felültervezésének hatását is kiszűrtük, emellett a korrekció részét képezték a nem várt uniós döntésekhez kapcsolódó intézkedések is.

Az alábbi tételekkel korrigáltuk a számításokat:

- 2006: Áfakulcs megemelése, szigorítás személyi jövedelemadóban, a társasági adóban, járulékkulcsok megemelése. Forrás: MNB

- 2009: Áfakulcs megemelése, járulékkulcsok csökkentése, szja-sávhatár megemelése, EB-döntés az áfatartalom levonásának utólagos érvényesítéséről. Forrás: ÁSZ; ECOSTAT

- 2010: Társasági adó csökkentése, magán-nyugdíjpénztári befizetések átirányítása. Forrás: ÁSZ, NGM

- 2011: EU-s bírság nyomán áfa visszafizetés. Forrás: NGM

- 2012: Áfa kiutalási rend megváltoztatása Forrás: ÁSZ

- 2013: A tervekhez képes sokkal kevesebben választották az új vállalati adókat (kiva, kata), ami az összes vizsgált adót befolyásolta. Forrás: saját számítás az NGM adatai alapján

A Gránit Banknál még lejjebb tolták a kamatokat, már 2,79 százaléknál tart az Otthon Start.

A Gránit Banknál még lejjebb tolták a kamatokat, már 2,79 százaléknál tart az Otthon Start.