Biztonság

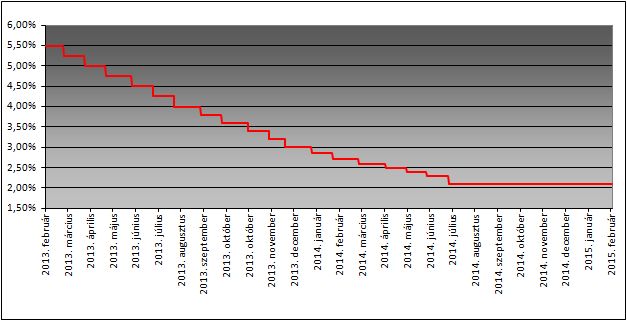

| A legutóbbi kamatdöntő ülésén nem változtatott a jelenlegi 2,1 százalékon a jegybank Monetáris Tanácsa. A döntés után kiadott jegyzőkönyvben az alábbiakkal indokolták a változatlan kamatszintet. Részletek >>> |

A Royal Bank of Scotland (RBS) londoni befektetési részlegének közgazdászai a felzárkózó európai gazdaságok devizapiaci kilátásairól összeállított havi helyzetértékelésükben kiemelték, hogy az irányadó tízéves magyar állampapír hozama - jóllehet valamelyest visszaemelkedett a január végi mélységi rekordról - még mindig hozzávetőleg 150 bázisponttal alacsonyabb annál a szintnél, amelyen az MNB legutóbbi kamatcsökkentési ciklusa befejeződött. A ház szerint ez jó adag biztonságot nyújt a monetáris döntéshozóknak.

Mindemellett az elmúlt egy hónapban a forint is erősödött, elsősorban olyan külső tényezők hatására, amelyek erőteljesen enyhítették a globális piaci hullámzást. Ennek egyik jele, hogy a globális befektetői kockázatvállalási hajlandóság megítélésére is használt VIX volatilitási index február végére 12,86-ra csökkent. A VIX index 52 heti csúcsa 30 felett volt.

A piacok kilengési hajlamát mérséklő tényezők között az RBS londoni elemzői kiemelték a görögországi finanszírozási program meghosszabbítását, az eurójegybank (EKB) folytatódó mennyiségi enyhítési ciklusát, az ukrajnai tűzszüneti megállapodást, és azt, hogy a piacok egyelőre nem kaptak egyértelmű jelzést az amerikai jegybank szerepét betöltő Federal Reserve első kamatemelésének időzítésére, az erőteljes amerikai foglalkoztatási adatok ellenére sem.

Az RBS londoni közgazdászai a hazai tényezők között hangsúlyozták, hogy a svájci frankban denominált devizaalapú hitelek átváltási árfolyamának tavalyi rögzítésével Magyarország regionális versenyképességi előnyre tett szert, amikor a svájci jegybank hirtelen eltörölte az euró frankárfolyamának alsó tűréshatárát, és ez a közép- és kelet-európai térség más országaiban árfolyamgyengüléssel sújtotta a devizahiteleseket.

Jön a felminősítés?

A magyar gazdaság külső sebezhetőségének csökkenése erősítette azokat a piaci várakozásokat is, hogy a hitelminősítők javíthatják a szuverén magyar adósosztályzatokat. A magyar gazdaság növekedési üteme a tavalyi negyedik negyedévben elérte a várakozási sáv felső szélét, de ebben számos egyszeri tényezőnek is szerepe volt - hangsúlyozzák az RBS londoni elemzői.

A ház mindezeket egybevetve az MNB monetáris tanácsának márciusi ülésén 0,1 százalékpontos, az újabb enyhítési ciklus egészében 0,3-0,5 százalékpontos kamatcsökkentést vár.

A londoni elemzői közösségen belül van ennél agresszívabb MNB-kamatcsökkentési előrejelzés is.

Ahol nagyobb vágást várnak

A City egyik legnagyobb befektetési bankcsoportja, a Barclays márciusra 0,2 százalékpontos kamatcsökkentést vár az MNB-től. A ház előrejelzése szerint ezután a magyar jegybank egészen az 1,5 százalékpontos alapkamat elérésig folytatja az enyhítési ciklust, vagyis a Barclays összesen 0,6 százalékpontos kamatcsökkentéssel számol.

A cég londoni elemzői szerint az 1,5 százalékos alapkamat elérése után az MNB valószínűleg szünetet tart, de nem zárható ki később még további enyhítés, ha azt a gazdasági adatok alátámasztják. Ha a globális infláció nem lódul meg meredek ívben, a Barclays egészen 2017-ig nem számít az MNB alapkamatának emelésére.

A JP Morgan bankcsoport londoni befektetési részlegének elemzői szintén márciusra jósolják az első enyhítést, amely várakozásuk szerint 0,2 százalékpontos lehet. A ház áprilisra is 0,2 százalékpontos, májusra vagy júniusra pedig egy végső, 0,1 százalékpontos MNB-kamatcsökkentést vár, és így azzal számol, hogy az MNB az idei év közepéig 1,6 százalékra csökkenti alapkamatát.