Az első negyedévben 3,3 százalékkal növekedett a kkv-hitelezés éves szinten, a teljes vállalati növekedési ütem 0,6 százalék volt. Ez azonban erősebb lehetne, mivel egy egyedi nagyvállalati tétel rontotta le a dinamikát - mondta el Fábián Gergely, az MNB pénzügyi rendszer elemzési igazgatóságának vezetője. A szakember jelezte: mind a vállalati, mind a lakossági hitelezés kapcsán látható, hogy a piac ilyenkor gyengébb, ez döntően a vállalati beruházási hiteleknél köszön vissza.

Kedvezőbb feltételek, kisebb kamatok

A jegybank hitelezési jelentése a vállalati üzletágra vonatkozóan az alábbi főbb megállapításokat teszi

- Az MNB növekedési hitel programja továbbra is komolyan segíti a vállalati hitelezést. Noha az NHP elsősorban a beruházási hitel állományt növeli, amely idősorosan nem épp erős az I. negyedévben, az NHP-kihelyezést sikerült a tavalyi első negyedév 67 milliárd forintjáról 76 milliárdra növelni.

- Az új forinthiteleken belül az NHP hitelek részaránya 23 százalékot tett ki. Ez egyrészt kedvező indikátor arra nézve, hogy az NHP-n kívül is lehet hitelezési tevékenység, másrészt persze annak is oka lehet, hogy az NHP meghosszabbításának hírére azok a cégek, akik így csak az ősszel döntöttek arról, hogy a program segítségével vágnak neki a beruházásnak, az első negyedévben még a projekt kidolgozásával voltak elfoglalva. (Akik előzetesen a program 2015. végi zárására számítottak, tavaly decemberig lezongorázták a hiteligénylést.)

|

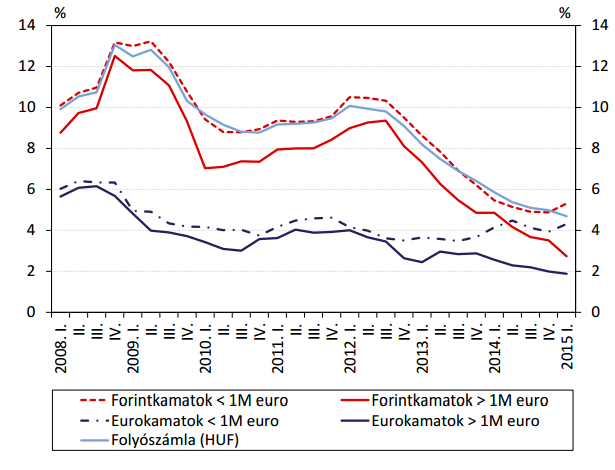

| A vállalati új kihelyezések kamatlába |

- Azt, hogy valami elindult a vállalati hitelek terén, azt a jegybank szakértői szerint az bizonyítja a leginkább, hogy a tipikus kkv-szegmensben, 1 millió euró alatti hiteleknél a hitelkamatok kismértékben emelkedtek. Ennek oka az lehet, hogy a bankok immár a kockázatosabb ügyfeleket is meghitelezik, értelemszerűen némileg magasabb felár mellett.

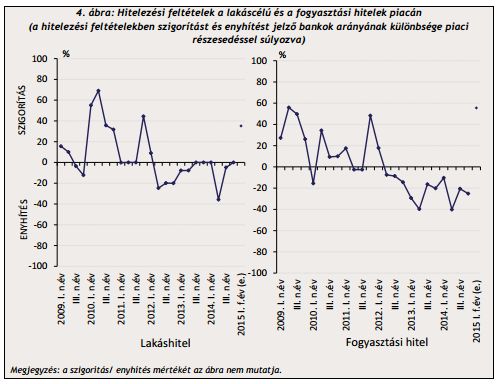

- A hitelezési feltételek összességében számottevően enyhülnek a jegybanknak adott banki válaszok szerint: a bankok harmada a kondíciók enyhítéséről számolt be. Kevésbé kedvező ugyanakkor, hogy a következő negyedévekre előretekintve nem igazán számolnak a bankok a hitelezési feltételek további enyhítésével.

- A kamatkondíciók is kedvezőbbek lettek, főleg az 1 millió euró feletti hitelek kamatszintje csökkent. Az MNB megállapítása szerint immár régiós szintű kamatfelárak mellett van lehetősége hitelt felvenni a vállalkozásoknak.

Előre hatott a forintosítási-kiváltási verseny?

Ami a háztartásokat illeti: a legnagyobb változás, hogy az elszámolás és a forintosítás hatására a devizahitelek állománya 5 százalékra csökkent a portfólión belül.

Ezen felül:

- Az MNB megállapításai szerint az adósságfék.szabályok nem fogták vissza az - immár egészséges - háztartási hitelezést. Ugyanakkor az új szabályozás erősíti a stabilitást.

- A bankok előzetesen arra számítottak, hogy a lakáshitelezésben szigorodnak a hitelezési feltételek, de ez nem jelent meg valóságban a kondíciókban. Fábián Gergely ennek oka az lehetett, hogy a bankok előzetesen már a forintosítási versenyre készültek, s így - egyelőre - nem érvényesítették ezeket az új finanszírozási feltételeket. Persze, az is lehet, hogy egyelőre nem jelentkezett olyan kereslet, amely a jegybank által meghatározott új szűrőkön akadt volna fel. Az ugyanakkor beszédes, hogy a bankok 20 százaléka további enyhítést tervez - hívta fel a figyelmet Fábián Gergely. A kamatok és a kamatfelárak a fentiek miatt tovább csökkentek - a korábbi felméréshez képest a lakáscélú hitelek teljes hiteldíj-mutatója 0,2 százalékkal csökkent - a trend 2012 óta tart.

- A bankok a fogyasztási hitelezésben lényegében a tavalyi szinteket tudták hozni. Ennek oka lehet az, hogy a fair banki kondíciók bevezetése előtt, a tavalyi utolsó negyedévben vettek fel hiteleket. Emellett az is oka lehet a visszafogott hiteldinamikának, hogy a bankok erőforrásait messzemenően lekötötte az elszámolásra és forintosításra való felkészülés, s így kevésbé foglalkoztak ezzel a piaccal. A fogyasztási hitelezésben ugyanakkor a bankok 20 százaléka már szigorította a hitelfeltételeket. A kamatcsökkentés ugyanakkor ebben a szegmensben is megtörtént, az átlagos hitelköltség 0,2 százalékpontos csökkenés után 8,8 százalék volt a jelzálogalapú fogyasztási hitelek esetében, míg az egyéb fogyasztási hitelek hitelköltsége 0,9 százalékkal 21,6 százalékra csökkent az idei első negyedévben.

Az MNB szerint a lakosság még jó ideig nettó hiteltörlesztő marad, miközben a visegrádi országokban tovább nőtt a háztartási adósság. Magyarországhoz hasonlóan Horvátországban és Szlovéniában csökkent a háztartási hitelállomány - a mérték nálunk a legnagyobb a forintosítás hatására.

Néhány forintos árváltozás jöhet.

Néhány forintos árváltozás jöhet.