A Privátbankár.hu-n Lang Péter, az MNB munkatársának szakcikkét publikáljuk.

A banki működés alapvető jellemzője a lejárati transzformáció, azaz a rövid lejáratú források hosszú lejáraton való kihelyezése. A bank eszközeinek és forrásainak lejárati szerkezete ezért szükségszerűen eltér, ami kockázatot hordoz magában. Ennek egyik példája, hogy a bank intézményi hitelezői – a bank fizetőképességével kapcsolatos kételyek felmerülése esetén vagy általános piaci bizalomvesztés miatt – nem engedik a bank fedezetlen kötelezettségeinek megújítását. Fennáll tehát annak kockázata, hogy a banknak likviditási igénye merül fel úgy, hogy azt csak az eszközeinek gyors, nyomott áron való értékesítésével, jelentős költségek árán tudja kielégíteni. Ha ezt kellően nagy volumenben (vagy több intézmény egyidejűleg) teszi, az esést okoz az értékesített eszközök árfolyamában, ami az ezen eszközökkel rendelkező (esetleg ezeket fedezetként használó) intézményeket szintén kitettségeik csökkentésére készteti. Az így indukált árcsökkenés pedig további kockázat- és haircut(diszkont)-emelkedéshez vezethet, ezzel negatív spirált elindítva. E hatásmechanizmuson keresztül akár egyetlen intézménybe vetett bizalom megingása megfertőzheti a rendszer többi szereplőjét is. A folyamatot erősítheti, ha az intézmények a finanszírozási bizonytalanságok elleni fellépésként likviditást halmoznak fel, és csökkentik bankközi piaci aktivitásukat. A gyengébb likviditási helyzetben álló partnerintézmények helyzete ezzel ugyanis tovább romlik, ami újabb fertőzéseket indíthat el.

Látható tehát, hogy az egyedi intézményi likviditási problémák a bankok hasonló kitettség szerkezetén, illetve egymással szembeni kintlévőségein keresztül könnyen rendszerszintűvé válhatnak. A válság előtt a nemzetközi bankszabályozás nem fektetett kellő hangsúlyt a prudens likviditásmenedzsmentre, ugyanis a likviditási problémákat a betétbiztosítás, valamint a jegybanki eszköztár (a kötelező tartalékráta, illetve a kamatfolyosó tetején való, fedezet melletti likviditásnyújtás) által kezelhetőnek gondolták. A válság azonban rávilágított a likviditási kockázat fontosságára, amire a Bázeli Bankfelügyeleti Bizottság (Basel Committee on Banking Supervision, BCBS) többek között két számszerű likviditási előírás kidolgozásával válaszolt.

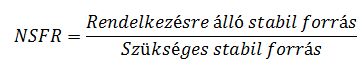

A két likviditási követelménnyel két különböző, ám egymást kiegészítő célt kívánnak elérni. A likviditásfedezeti mutató (liquidity coverage ratio, LCR) az intézmények rövid távú sokkellenálló-képességét hivatott elősegíteni úgy, hogy legalább annyi magas minőségű likvid eszköz tartását írja elő, amennyi elegendő lenne egy harminc napos erős stressz túléléséhez, azaz a stressz alatt felmerülő kiáramlások fedezéséhez. A nettó stabil finanszírozási mutató (net stable funding ratio, NSFR) ezzel szemben – a hosszú távú sokkellenálló-képesség biztosításaként – azt várja az intézményektől, hogy hosszú lejáratú kitettségeiket stabil forrásokkal fedezzék. A mutató a rendelkezésre álló stabil források (available stable funding, ASF) és a szükséges stabil források (required stable funding, RSF) hányadosaként áll elő:

Rendelkezésre álló stabil forrásoknak azon forrásokat nevezzük, amelyek várhatóan egy évnél hosszabb távon is biztosítják az intézmény finanszírozását. Ezzel szemben a szükséges stabil forrásállomány azon eszközöket és mérlegen kívüli kitettségeket jelenti, amelyek mögé stabil forrás szükségeltetik. A szabályozás ezen elveknek megfelelően rendel súlyokat a különböző mérlegtételekhez, amelyek közül néhány fontosabb példát az 1. táblázatban foglaltunk össze. Az NSFR mutatónak a bevezetést követően folyamatosan száz százalék fölött kell lennie, értékét pedig a megfelelésre kötelezett intézményeknek legalább negyedéves gyakorisággal kell jelenteniük a felügyelet felé.

Megjegyzés: A szabályozás részletes leírása itt érhető el.

A nemzetközi szabályok által előírt bevezetés előtt a Magyar Nemzeti Bank fontosnak tartja megvizsgálni, hogy az NSFR mutató jövőbeli bevezetésének (a BCBS 2018. január 1-től ajánlja a követelmény bevezetését) annak kockázatcsökkentő célján kívül milyen további hatásai lehetnek, illetve hogy a megfelelésre kötelezett intézmények milyen üzletpolitikai változtatásokkal reagálnak majd az előírásra.

A bevezetésre való felkészülésként ezért kidolgoztunk egy keretrendszert, amelyben megvizsgálható, hogy a pénzügyi intézményeknek várhatóan milyen mérlegszerkezeti alkalmazkodásra van szükségük az előírás teljesítéséhez. Mivel a mutató még nem került bevezetésre, a tényleges banki reakciók megfigyelése és elemzése helyett a legvalószínűbb reakciók meghatározását célozza modellünk, figyelembe véve a bankok jelenlegi mérlegszerkezetét, NSFR-szintjét, más szabályozói korlátokat, valamint azt a költséget, amit a bank számára a mérlegtételei szintjében történő alkalmazkodás jelent.

|

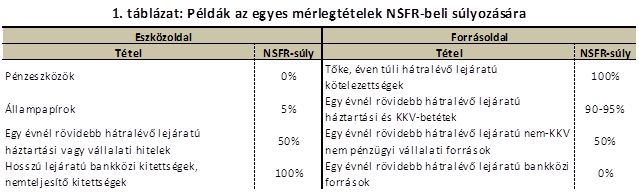

| Megjegyzés: Az egyes oszlopok azt mutatják, hogy adott negyedév végét kiindulópontnak tekintve, adott mérlegtételben mekkora lenne az NSFR teljesítéséhez szükséges alkalmazkodás a vizsgált nyolc banknak aggregáltan. |

Elemzésünket a 2015 első negyedévének végén megfigyelt mérlegfőösszeg szerinti nyolc legnagyobb magyarországi bankra készítettük el. A kapott aggregált banki mérlegszerkezetbeli alkalmazkodási szükségletek 2015 első negyedévére, valamint az azt megelőző négy időszakra az 1. ábrán láthatók. Az ábra a számítások során vizsgált minden mérlegkategóriára megmutatja, hogy a nyolc banknak aggregáltan mekkora alkalmazkodásra van szüksége. Fontos megjegyezni, hogy az aggregált eredmények jelentős, intézmények közötti heterogenitást fednek el, ami egyrészt az intézmények méretbeli és mérlegszerkezetbeli különbségeinek tudható be, másrészt annak, hogy az intézmények egy része már jelenleg is teljesíti a likviditási előírást, így további alkalmazkodásra nincs szüksége.

Az ábráról leolvasható, hogy az egyes mérlegtételek alkalmazkodási szükségletei jellemzően időben csökkennek, vagyis a bankok már jelenleg is figyelembe veszik üzletpolitikájukban azokat az elveket, amik a majdani NSFR szabályozás alapjául szolgálnak. A szükséges alkalmazkodások ráadásul nem azonnal teljesítendők, így a bankok a piacra való hatást minimalizálva vihetik végbe az alkalmazkodást a mutató tényleges bevezetéséig. Az ábrán látható eredmények szerint a bankok az NSFR bevezetésére magas minőségű likvid eszközeik állományának jelentős növelésével reagálnak majd (nagyrészt hosszú lejáratú bankközi eszközeik terhére), emellett rövid lejáratú bankközi forrásaik hosszú lejáratúra való cserélése várható. A háztartási és a vállalati betétek állományában azonban csak mérsékelt növekedés látszik. Továbbá, ha a hosszú lejáratú, pénzügyi intézményektől származó források piacán nem teszünk föl alkalmazkodási nehézségeket, a reálgazdaság hitelezése az intézkedés hatására csak mérsékelten csökkenhet.

|

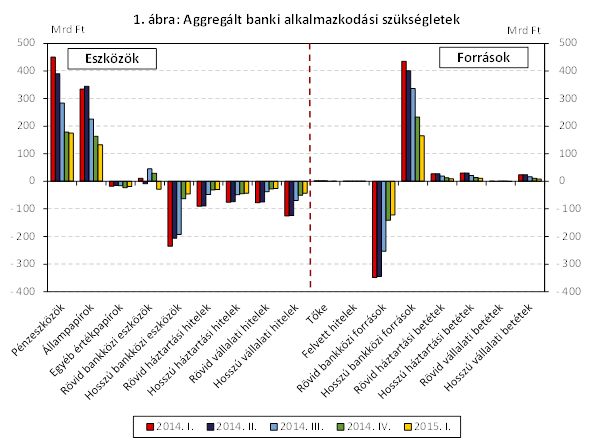

| Megjegyzés: Az egyes oszlopok azt mutatják, hogy adott negyedév végét kiindulópontnak tekintve, adott mérlegtételben mekkora lenne az NSFR teljesítéséhez szükséges alkalmazkodás a vizsgált nyolc banknak aggregáltan. |

Piaci turbulenciák azonban átrajzolhatják az eredményeinkben bemutatott képet, elsősorban az, ha nehézségek mutatkoznak a hosszú bankközi piacról való forráshoz jutásban. Ennek az eredményeinkre való hatását vizsgálandó, felső korlátot vezettünk be az említett forrástételbeli változásra. Az így kapott eredményeket a 2. ábrán mutatjuk be. Az ábrán látszik, hogy ebben az esetben a bankok nagyobb mértékben csökkentenék a háztartásoknak és a nem pénzügyi vállalatoknak nyújtott hiteleik állományát. Ez a nagyságrend azonban még mindig nem túl nagy figyelembe véve, hogy a bevezetésig még legalább két év van hátra. Fontos azonban szem előtt tartani, hogy a hosszú források bevonásának lehetősége szükséges ahhoz, hogy a szabályozásnak minél kisebb reálgazdasági költség árán tudjanak megfelelni a bankok.

Februárban a vártnál kevésbé nőttek a fogyasztói árak Németországban.

Februárban a vártnál kevésbé nőttek a fogyasztói árak Németországban.