A német index 0,5, a francia 0,4, a brit 0,8 százalékkal emelkedett szerda délelőtt, ami biztató fordulat a keddi, rosszul végződött nap után. Az amerikai határidős indexek is hasonló, 0,2-0,6 százalékos pluszban mozogtak. Nagy-Britanniában az okozott megkönnyebbülést, hogy az infláció végre nem nőtt tovább, stagnált a korábbi, évi 4 százalékos szinten (az elemzők 4,2 százalékkal számoltak). Európában pedig folyamatosan rengeteg gyorsjelentés érkezik.

Kedd délután az amerikai inflációs adat rontotta el a hangulatot, amely érezhetően magasabb lett a vártnál (2,9 helyett 3,1 százalék éves szinten). Erre a tengerentúli részvényindexek másfél százalék körüli mélyrepülésben végeztek.

Szerdán a BUX index is pluszban kezdett, de késő délelőttre nullára csorgott vissza. Az OTP délig 0,4, a Telekom 0,1 százalékkal esett, a Mol pedig 0,6, a Richter 0,2 százalékkal emelkedett.

A forint zokon vette a GDP-adatot

A forint jól láthatóan letört a gyenge hazai GDP-növekedés hírére, az euró 387-ről 388,50-re emelkedett, ami mintegy másfél forintos növekedés a szerda estihez képest. Pedig a dollár alig változott, a hollandiai gázár két százalékkal esiett, az olaj pedig csak kis mértékben, 0,3 százalékkal drágult.

Nulla a magyar növekedés

“Ne szépítsük: ez most nulla” – kommentálta Nagy János, az Erste Bank makrogazdasági elemzője a ma reggeli hazai GDP-gyorsbecslést. A gazdaság ugyanis éves szinten stagnált, miközben az elemzői konszenzus +0,6, az átlagnál pesszimistább Erste becslése pedig +0,3 százalék volt.

Ennek eredményeként 2023 egészében 0,8 százalékkal esett vissza a gazdasági teljesítmény.

A naptárhatással kiigazított éves index viszont 0,4 százalékos bővülésről tanúskodik. Az elemző jó jeleket is lát, a továbbra is két számjegyű bérkiáramlás, párosulva a normalizálódó inflációs környezettel, a fogyasztás beindulását eredményezheti. A kamatkörnyezet pedig a beruházási hajlandóság lassú visszaépülését vetíti előre.

Forintgyengüléshez vezethet a gyenge GDP?

A most megjelent GDP-statisztika megerősíti azt a várakozásunkat, hogy a tavalyi recessziós környezetből nehéz és viszonylag lassú lesz a kilábalás – írja Kiss Péter, az Amundi Alapkezelő befektetési igazgatója.

Emiatt továbbra is az elemzői átlagnál alacsonyabb, 2,2 százalékos éves növekedést várunk erre az évre.

A lassú kilábalás növelheti a nyomást a jegybankon, hogy nagyobb kamatcsökkentésekkel segítse a gazdaságot, és ennek most már megágyazott az inflációs adat is. Ez pozitív lehet a kötvénybefektetőknek, ám egyúttal újra növelheti a volatilitást a forint piacán.

Jól megemelték a Richter célárát

“Richter-célárunkat a korábbi 10 300 forintról 11 340 forintra emeljük, ajánlásunk továbbra is felhalmozás” – írja az Erste Befektetési Zrt. Modelljük ugyanis azt jelzi, hogy

a cég hosszú távú kilátásai (a Vraylar értékesítésének bővülése és a cég erős jelenléte a nőgyógyászati piacon) nincsenek megfelelően beárazva.

A Richter február 29-én teszi közzé a 2023-as eredményét. A devizahatás egyre kisebb szerepet játszhatott, és Oroszország a korábban vártnál rosszabbul szerepelhet, amit azonban ellensúlyozhat a Vraylar erőteljesebb értékesítési adata – véli a brókercég. A nettó eredmény 152 milliárd forint lehetett 2023-ban.

Jó évet zárhatott a Mol

“Visszaesés ellenére is” stabil évet zárhatott a Mol, igaz, éves összehasonlításban nem számíthatunk olyan magas cashflow-termelésre és profitra, mint a 2022-es évben – prognosztizálja a K&H Értékpapír.

De a befektetők így sem lehetnek elégedetlenek.

Az iparági külső környezet szerintük “még mindig támogatónak nevezhető”, a nyersanyagárak is relatíve magas szinten vannak. A makrogazdasági környezet viszont nem annyira erős, a gyengébb kereslet pedig alacsonyabb finomítói marzsokkal párosulhat.

51 ezer dollár felett a bitcoin

Miután kedden súrolta az 50 ezret, szerdán simán átszelte az 51 ezer, majd az 51 500 dolláros határt is a bitcoin árfolyama. A fő magyarázat továbbra is a bitcoin ETF-ekhez kapcsolódik, a BlackRock Bitcoin ETF ugyanis egyetlen nap alatt közel félmilliárd dolláros tőkebeáramlást regisztrált.

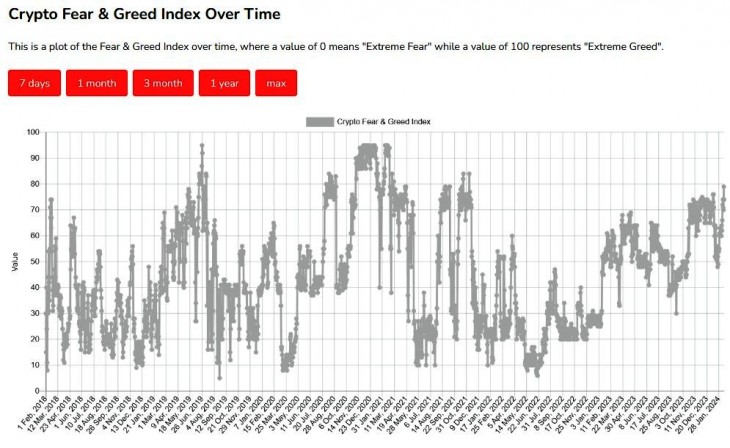

Egy hét alatt a bitcoin 19,5, az ether 15,9 százalékkal ment fel. A piac hangulata eufórikus – a “félelem és mohóság indexe” 2021 vége óta először súrolta a 80-at (a maximum 100 pont). A részvénypiac hasonló indexe sem alacsony, 70 körül jár.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Az amerikai elnök elemezte az iráni helyzetet.

Az amerikai elnök elemezte az iráni helyzetet.