Donald Trump már volt egyszer elnök, tevékenységének tőkepiaci hatásai nem voltak annyira rosszak, alapvetően jók voltak a hozamok az elnöksége idején – mondta el Cinkotai Norbert, a K&H Értékpapír vezető elemzője a cég csütörtöki sajtóbeszélgetésén. Ennek ellenére azért most is éppen elég sok dilemmával néznek szembe a befektetők.

Például magas vagy alacsony lesz-e a reálkamat? Részvényt vagy kötvényt vegyenek-e, és milyen lesz a forint árfolyama? Devizában vagy forintban takarékoskodjanak, marad-e tartósan a 400-as szint alatt az euró/forint?

Fotó: K&H Értékpapír

A trend márpedig felfelé tart

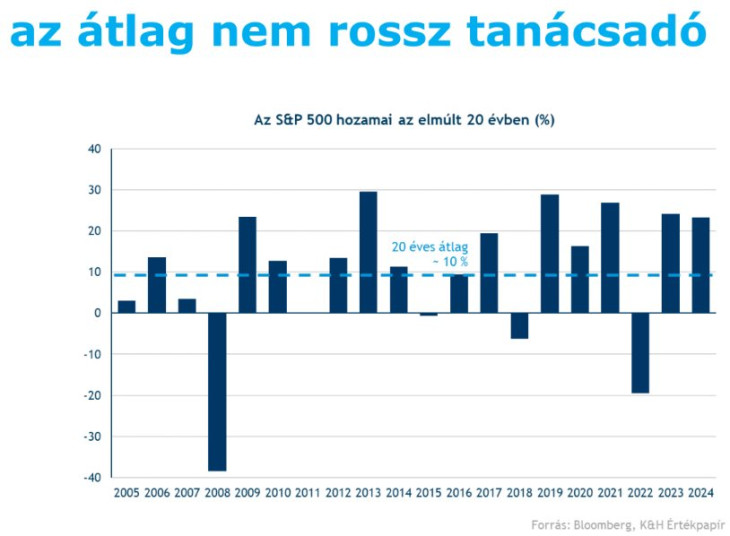

Az öt-hatéves grafikonok alapján mind a 2018 végi, mind a koronavírus-járvány kezdetekor, 2020 tavaszán bekövetkezett, mind a 2022-es esések átmenetinek bizonyultak, nem igazán befolyásolják a hosszú távú trendet. Az Egyesült Államok monetáris és fiskális (jegybanki és költségvetési) politikája természetesen fontos, de hosszú távon ez sem biztos, hogy meghatározó.

Az S&P 500 húszéves átlaghozama évi tíz százalék volt, komoly mínuszban csak kevés évben végzett. (Ez az átlag az osztalékok hatása nélkül értendő, ami további évi 1-2 százalékpontra tehető pluszt tesz hozzá.)

Fotó: K&H Értékpapír Az S&P 500 index hozamai.

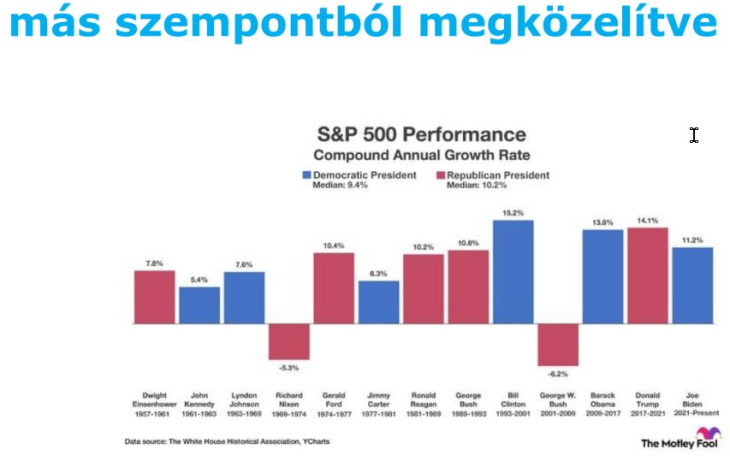

Az index és a politika

Az adatok szerint az, hogy republikánusok vagy demokraták uralták az elnöki széket, szintén nem okozott számottevő különbséget 1957 óta. Még az sem igazán számított, hogy kinek milyen programja van.

Donald Trump egyébként imádja publikálni a közösségi médiában azt, ha az amerikai indexek csúcsot döntenek, magának tulajdonítva az érdemeket. A gazdasági növekedést ösztönző politikát folytat, ami szintén kedvező a tőzsdéknek. Ráadásul előbb-utóbb a most viharos geopolitikában is várható megnyugvás, „deeszkaláció”.

Fotó: K&H Értékpapír

De nem drágák az amerikai részvények?

Ami az amerikai részvényeket illeti, értékeltségük kétségtelenül magas, Amerika tőzsdéi felülteljesítettek az utóbbi években, főleg a technológiai szektornak köszönhetően – mondta el az elemző. De mostanában elindult valami változás, az Egyesült Államok inkább stagnál, miközben az európai indexek inkább emelkednek.

Egy dollárnyi profitért Európában most 14, az Egyesült Államokban 22 dollárt kell fizetni.

Vagyis ennyi a részvények átlagos P/E (árfolyam/nyereség) hányadosa. Az euró is viszonylag olcsónak számít a dollárral szemben, ami segíti a kontinensünk versenyképességét.

Fotó: K&H Értékpapír

Végre megmozdul az európai gazdaság?

A német kormány gazdaságpolitikájában fordulat várható, ami a német vállalatok versenyképességét is javíthatja majd. A német kormány lazíthatja a fiskális (költségvetési) szigort, ami a többi európai ország döntéseit is befolyásolhatja, másutt is hasonló folyamatokat indíthat el.

Fotó: K&H Értékpapír

Ebben az esetben Európának jó évei jöhetnek. De sok még a kérdőjel, nem tudni biztosan, tényleg megalapozott-e egy ilyen fellendülésre várni a kontinensünkön.

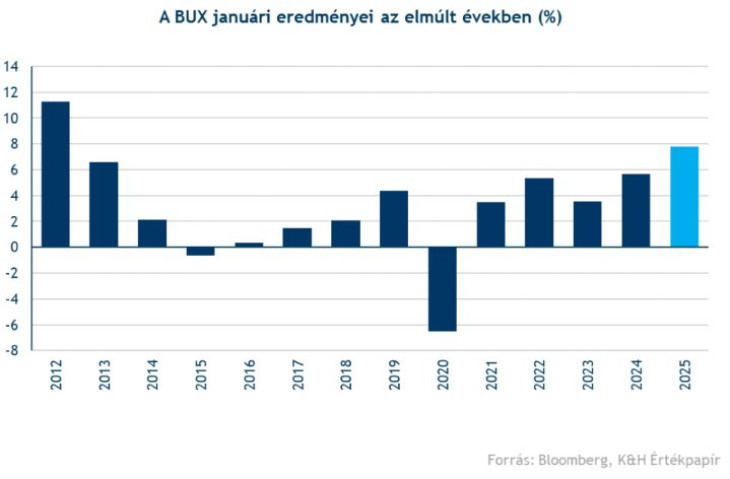

A mi kis indexünk csodás januárja

A BUX index 2012 óta nem zárt ilyen jó januárt, közel kilenc százalékkal ment fel. Továbbra is le van azonban maradva a régiótól, ennek a hendikepnek a csökkenése is további emelkedést hozhatna. A hazai BUX index ugyanis ehelyett leginkább a profitok emelkedésével szinkronban emelkedett mostanában.

A magyar piac P/E hányadosa mindössze 6,5, míg Németországban 14, az USA-ban 22. Igaz, a többi kelet-közép-európai tőzsdén sem sokkal magasabb ez az érték, mint Budapesten. (Az alacsony értékek olcsóbb, a magasabbak drágább részvénypiacra utalnak.)

Az orosz-ukrán történet még távol tartja ettől a piactól a befektetőket – mondta Cinkotai Norbert.

Jó mostanában befektetni?

A brókercég összességében pozitív reálhozamot vár a kötvényektől is, de még inkább a részvényektől. A világ nagy tőzsdéinek kilátásai szerintük pozitívak, a technológiai részvények, vagy például a pénzügyi vállalatok jó hozamesélyekkel rendelkeznek.

Természetesen vannak kockázatok is. Például az infláció ugyan mérséklődött, de a jegybankok kamatpolitikája további bizonytalanságot hordoz magában. Emellett a Trump-adminisztráció nehezen kiszámítható lépései is rejtenek kockázatokat. Érdemes a különböző befektetéseknél a devizák szerint is diverzifikálni – tették hozzá.

Ez azt jelenti, hogy ne csak forintalapú befektetések legyenek a céltáblán, hanem euró- és dolláralapúak is.

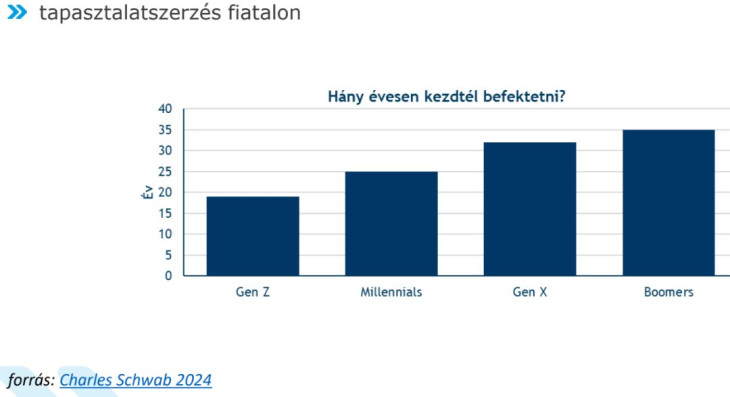

A fiatalok korán kezdik

A befektetések demokratizálódása sok éve folyik már, ami azt jelenti, hogy egyre többen, egyre több információ alapján, egyre könnyebben érnek el globális befektetési információkat, nagyrészt a digitalizáció segítségével – mondta el Horváth István vezérigazgató. A befektetők emellett egyre önállóbbak, az új generációk tagjai egyre korábban hajtják végre az első befektetéseiket.

Fotó: K&H Értékpapír

Az amerikai statisztikák szerint a korábbi generációk ezt bőven a harmincas éveikben tették meg, ma már sokan húsz évesnél is fiatalabb korban. Az élethelyzet is fontos, valamint a befektetés módja. Ma már a többség digitális megoldásokat használ, elsősorban mobilon, másodsorban weboldalakon, portálokon keresztül vásárol. Egyre kevesebben keresik fel közvetlenül a professzionális befektetési szakembereket.

Kis pénzzel a tőzsdén

Ma már kis pénzzel is nagyon sokféle befektetési eszközt lehet választani, pedig korábban ezek közül számos csak nagybefektetők számára volt elérhető. A fiatalok az USA-ban főleg a kriptovaluták iránt érdeklődnek, az idősebbek inkább az ETF-eket (vagyis a tőzsdén kereskedett befektetési alapokat), a nyílt végű alapokat vagy a közvetlen részvényvásárlást részesítik előnyben.

Fotó: K&H Értékpapír

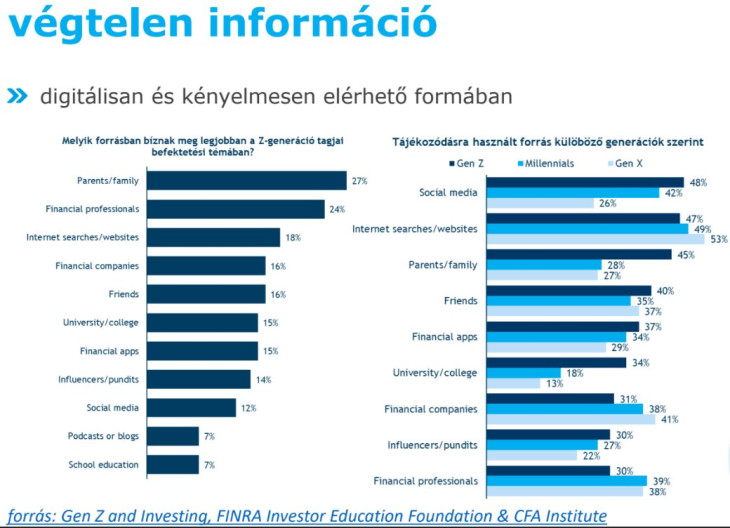

Ellentmondásos a fiatalok körében, hogy míg a legtöbben (27, illetve 24 százalék) a családtagok, a pénzügyi szakemberek véleményében bíznak meg elsősorban, mégis a közösségi médiából vagy internetes oldalakról tájékozódnak a legnagyobb arányban (40-50 százalék ezek aránya).

Fotó: K&H Értékpapír

Az állampapír-kánaán vége

Új helyzetet hozott 2025 a lakossági megtakarítások területén azzal, hogy a korábban nagyon vonzó, két számjegyű hozamot kínáló inflációkövető állampapírok hozama jelentősen leesett. A K&H Értékpapír decemberben megkérdezte az ügyfeleit, hogy idén tervezik-e átalakítani állampapír-portfóliójukat. Mintegy fele válaszolt igennel, ők – gyakoriság szerinti sorrendben – főleg

- ETF-ekbe,

- egyedi részvényekbe

- más állampapírokba

- befektetési jegyekbe

- és ingatlanokba szándékoztak befektetni.

A brókerek az internetre mentek

Az alapkezelő fejlesztéseiben tavaly is a digitalizáció játszotta a főszerepet, például bevezették a digitális számlanyitást. A márkanevük K&H Értékpapírra változott (KBC Equitas-ról). Az aktívabb ügyfeleknek elindították az automatikus szintlépést (jutalékengedményt). Rendszeres ETF megtakarítási programot hoztak létre.

Folyamatosan dolgoznak más fejlesztéseken is, például a Webtrader 2-es verzióján. (A visszajelzések alapján az ügyfelek ezzel kevésbé voltak elégedettek, mint a mobilos verzióval.) Az új rendszert jelenleg az ügyfelek egy szűkebb köre teszteli.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Az ukránok nem adták be a derekukat.

Az ukránok nem adták be a derekukat.