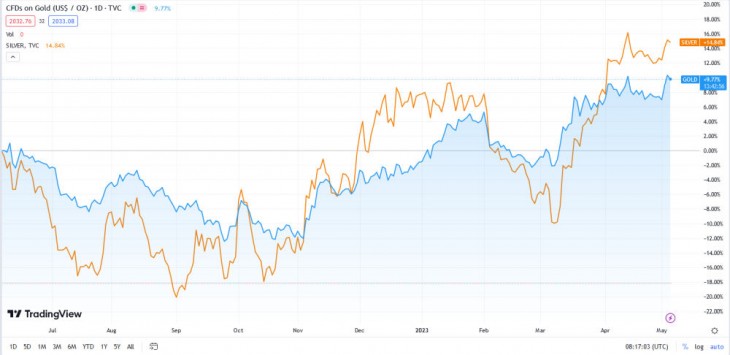

Az elmúlt időszakban a tőzsdei bizonytalanság és az infláció is arra indította a befektetőket, hogy olyan eszközöket keressenek, amelyek reményeik szerint biztonságot nyújtanak. Emiatt sokan fordultak az arany felé, amelynek kurzusa rég nem látott magasságokban jutott. Az utóbbi hetekben erre rátett egy lapáttal az amerikai bankszektorba beütő válság, amely önmagában is komoly gondot okoz, de mindezt megfejeli, hogy felerősödtek a recessziós félelmek. Ugyanakkor nem az arany az egyetlen nemesfém, amely profitál a gazdasági bizonytalanságból és a bankszektor válságából. Az ezüst ára a múlt hónapban az elmúlt egy év legmagasabb árfolyamára emelkedett, és számos szakértő szerint van még lehetőség a további emelkedésre, mivel a fém globális piacán a prognózisok szerint a kereslet-kínálati viszonyok megbillentek, és idén az elmúlt 20 év második legnagyobb kínálati hiánya léphet fel.

Dollár helyett nemesfém?

Bár a gazdasági- és politikai döntéshozók, vagy éppen a jegybankok rendre azt hangoztatják, hogy kontroll alatt tartják a folyamatokat, látva a csak nagyon lassan csökkenő inflációt vagy az amerikai pénzügyi rendszerről érkező újabb és újabb aggasztó híreket valószínűsíthető, hogy messze nem olyan egyszerű a helyzet, ahogy azt a közvélemény felé kommunikálják. A fizikai ezüst és az arany iránti kereslet a befektetők általános aggodalmát mutatja, legyen szó a gazdaság általános állapotáról, a geopolitikai zavarokról vagy éppen a potenciálisan tartós inflációról. Az ilyen típusú kockázatokat ilyen kombinációban korábban ugyan nem tapasztalhattak a befektetők, ennek ellenére sokan a klasszikus receptekhez nyúlnak, és nemesfémekbe menekítik a befektetéseik egy részét. Azt is érdemes persze kiemelni, hogy míg tavaly év végén és idén az év elején az erősödő dollár visszatartotta a befektetőket az arany és ezüst vásárlásától, az elmúlt hónapokban a devizapiacon megforduló trend is segítette a nemesfémeket.

Az ezüst árfolyama az árutőzsdéken napok óta stabilan 25 dollár felett van, miközben próbálja áttörni a 26 dolláros szintet. Ez éves csúcsnak számít, ennél magasabb árfolyamot az ukrán háború kitörése után láthattunk, akkor 27,50-nél tetőzött a kurzus. Azt megelőzően pedig a koronavírus-járvány kitörését követően láttunk nagy rallyt az ezüst piacán, amikor a 30 dolláros szintet is elérte a jegyzése.

Az ezüsthöz képest az arany relatív magasabban áll, hiszen csütörtökön hajnalban az ázsiai kereskedésben 2060 dollár felett is járt, miközben korábban a New York-i árutőzsdén (COMEX) 2020. augusztus 6-án a történelmi rekordja 2069,40 dollár volt.

Nem csak ázsiai vevők vannak

Érdemes kiemelni, hogy míg az utóbbi években elsősorban az ázsiai befektetők és jegybankok voltak aktívak a nemesfémek piacán, addig most a nyugati és különösképpen az amerikai invesztorok is aktívan vásárolnak. Az elemzők szerint ennek hátterében az áll, hogy sokan látják reális veszélynek, hogy a dollárbefektetéseiket elveszítik a bankok bizonytalan helyzete miatt. Az amerikai jegybank, a Fed ugyan nagyon határozottan reagált akár a Silicon Valley Bank, akár a Signature Bank esetében, ám senki sem tudja, hogy minden egyes megroppanó bank esetében így történik majd a jövőben is. Ahogy azt sem lehet felmérni, hogy mi lesz annak rendszerszinten a következménye, ha egy pénzintézet csődje után a Fed nem áll ott a háttérben. A most a fokozott kockázat idején tehát a befektetők úgy gondolkodnak, ha aranyat és ezüstöt vesznek, akkor kvázi olyan pénz tulajdonosai lesznek, amelyekkel elkerülhetik a fenti kockázatokat.

A pénzügyi rendszer bizonytalansága kihat a dollár árfolyamára, annak gyengülése pedig már-már önmagában azzal jár, hogy az amerikai devizában jegyzett nemesfémek ára drágul. Persze mindezt úgy is lehet értelmezni, hogy a befektetők továbbra is menekülnek az olyan volatilissá vált eszközökből, mint a dollár, és olyan stabil eszközöket keresnek, mint az arany és az ezüst. Ez egyértelmű jele annak, hogy az amerikai dollár leértékelődött, és jelenleg a befektetők értékítélete szerint nem az a biztonságos menedékeszköz, ami egykor volt. Éppen ezért sokan a nemesfémekben és fizikai, kézzelfogható anyagokban keresik a biztonságot, amelyekről tudják, hogy növekvő kereslet miatt kiszámítható befektetési eszköznek számítanak.

Az akkumulátorgyártás is hatással lehet az árfolyamra

Ebből a szempontból egyébként egyes szakértők szerint az ezüst még jobb is lehet, mint az arany, hiszen – miután fél évszázada végleg megszűnt a devizák aranyhoz való kötöttsége - a sárga fém nem korrelál a pénzmennyiséggel, ráadásul az ipari felhasználása is korlátozott. Ezzel szemben az ezüstnek sokkal több ipari felhasználási területe van, utóbbi ráadásul az elektromos áram tárolására szolgáló akkumulátorokban is szerepet kap, emiatt a legoptimistább jóslatok szerint a következő évtizedben folyamatosan meg fogja haladni a kereslet a kínálatot. Más kérdés, hogy ha csupán az ipari felhasználás alapján értékelnénk a fémeket, akkor a réznek kellene a legvonzóbb befektetési célpontnak lenni, hiszen arra akár az elektronika, akár más területeken még az ezüstnél is jóval nagyobb a kereslet.

Amikor az egyes nemesfémeket árfolyamát és további erősödési potenciálját vizsgálják, akkor rendre előkerül, hogy a kurzust egymáshoz is hasonlítják a szakértők. Ha most megnézzük, akkor az arany és az ezüst jelenlegi aránya körülbelül 79:1, ami azt jelenti, hogy nagyjából 79 uncia ezüstre lenne szükség egy uncia arany megvásárlásához. Ez történelmi összehasonlításban viszonylag magas, de azt is érdemes hozzátenni, hogy az arány az elmúlt néhány évben eléggé ingadozott és nem csak úgy módosulhat az arány, ha az ezüst drágul, hanem az arany nagyobb esésével is. A Marketwatch által megkérdezett szakértő szerint rövid távon nem várható az árarány drasztikus változása, hosszú távon viszont az ezüst valószínűleg felülmúlja az aranyat.

A kereslet idén is nagy lesz

Ahogy azt fentebb jeleztük, az ezüst iránt az elmúlt két évtized egyik legerősebb „túlkeresletét” várják, ez ugyanakkor trendszerű folyamat, hiszen már 2022-ben is hasonló volt a helyzet. A tavalyi rekord ezüstkereslet hozzájárult ahhoz, hogy 2022-ben 237,7 millió uncia globális kínálati hiány alakuljon ki, ezt pedig idén is hatással lesz a piaci viszonyokra. A bányászati elemzők szerint a kitermelést aligha fogják tudni olyan mértékben növelni, amely révén a kereslet és a kínálat kiegyenítődne.

A teljes globális ezüstkereslet tavaly 18 százalékkal 1,242 milliárd unciára nőtt, az ipari szegmensből származó kereslet pedig rekordot döntött, 556,5 millió unciát tett ki a felmérés szerint. A globális ezüstkínálat eközben alig változott, mivel a perui bányák termelése részben a társadalmi zavargások miatt visszaesett. Eközben ugyan a mexikói, argentin és oroszországi termelés ugyan emelkedett, de éppen az utóbbi forrás kapcsán komoly kérdőjelek is felmerülnek a nyugati szankciók miatt. A World Silver Survey (WSS) várakozásai szerint idén újabb "jelentős", 142,1 millió uncia hiány várható a globális ezüstkészletekben. Érdekesség, hogy ezek alapján azt gondolhatnánk a WSS komoly árfolyamerősödést prognosztizál, ám éppen ellenkezőleg: szerintük az ezüst ára az év első felében még kissé erősödhet, ám az év második felében komoly fordulat jöhet. Emiatt a negyedik negyedévre az árak jóval alacsonyabb szintre kerülhetnek, és a 18 dolláros tartományban mozoghatnak. Az egész éves átlagár pedig valószínűleg 21,30 dollár lesz, ami 2 százalékkal alacsonyabb az előző évinél.

Egy másik szervezet, a Monetary Metals rövid távon az ezüst árát 28 dollár közelébe, az aranyét pedig unciánként 2200 dollárra prognosztizálja. Ez az arany esetében rekordmagas határidős árat, az ezüst esetében pedig 2021 közepe óta a legmagasabb határidős árat valószínűsíti. A kereslet-kínálati tényezők arra utalnak, hogy az árak rövid távon emelkedhetnek, ám ahogy cikkünk elején is hangsúlyoztuk, a feltételek naponta változnak, így biztosra még ezen előjelek alapján sem lehet menni.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.