Az európai tőzsdeindexek vegyes képet mutatnak ma, a német mutató 0,3 százalékkal emelkedik, de a francia 0,1 százalékkal csökken. Londonban stagnálás van, miközben Madrid és Brüsszel határozottan esik. Az amerikai határidős indexek is 2-3 ezrelékkel lejjebb vannak.

A befektetők továbbra is a kamatpályát találgatják, miközben folyik a gyorsjelentési szezon. Kedvező külkereskedelmi adat érkezett Kínából. A héten több európai tőzsdén is új történelmi rekord született, például Londonban és Amszterdamban.

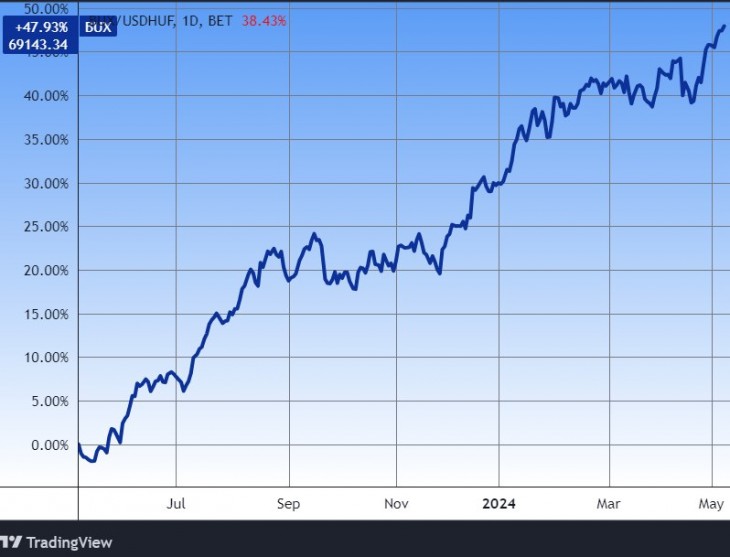

Az OTP szárnyal, a BUX remekel

A BUX indexnek szerdán is sikerült új rekordot beállítani 68 962,75 pontnál, de csütörtökön folytatja. Korábban a 69 500-at is megközelítette, jelenleg 69 118, ami 0,3 százalékos emelkedés. Az OTP 1,2, a Richter 0,2 százalékkal emelkedett. A Mol viszont 0,6 százalékkal esik, a Telekom pedig stagnál. Itthon is elindul a gyorsjelentési szezon, a Mol és az OTP pénteken, azaz holnap hajnalban teszi közzé első negyedéves jelentését.

A forint ismét erősödött, 388,40 az euró, ami 40 filléres süllyedést jelent. A kőolaj fél, az európai földgáz két százalékkal drágább lett.

Egy sáv ejtette foglyul a forintot?

Két forintos sáv rabjává vált az euró-forint árfolyam, napok óta egy rendkívül szűk tartományban mozog a jegyzés, egyelőre nem tud kilépni onnan – foglalta össze az Equilor Befektetési Zrt. Amennyiben felfelé törne ki a jegyzés, a következő ellenállás 391,59-nél húzódik. Míg alul 387-nél, majd 385,92-nél látható fontos támasz, utóbbi a 200 napos mozgóátlag – írják technikai elemzésükben.

Nagy a tétje a hazai gyorsjelentéseknek

Az Erste Befektetési Zrt. várakozása szerint itthon a tőzsdei cégek első negyedéves profittömege “hasonló lesz a tavalyi első negyedévihez, talán picit meg is haladhatja azt”. Mivel az OTP és a MOL együttes súlya 64 százalék az indexben – a profittömegben pedig még nagyobb –, már a holnapi jelentésükkel “jó indikációt” kaphatunk a hazai gyorsjelentési szezonról. Mit bizonyíthatnak a vállalati eredmények? – teszi fel a kérdést Miró József vezető elemző.

Szerintem azt, hogy nem egy ciklus tetején vagyunk, hanem az első komoly bizonyítékát látjuk annak, hogy új normalitás van.

Emelkedhet még a BUX?

A magyar piac P/E (árfolyam/nyereség) alapon való árazása ugyanis jelenleg inkább egy ciklus tetejéhez hasonlít. A P/E mutató a ciklusok alján magas, míg ciklus tetején alacsony szokott lenni. A magyar piacon elsősorban a bankokkal kapcsolatban voltak pesszimisták a befektetők. Ez a szezon azonban bizonyítékot adhat arra, hogy ez tévedés.

Az átárazódás valószínűleg újabb csúcsokat hoz majd a BUX indexben – írta az elemző.

Fontos kamatdöntés érkezik

Minden szem a Bank of England-re (BoE) szegeződik csütörtökön, a befektetők arra várnak, hogy a jegybank határozottan jelezze, mikor kezdi meg a kamatcsökkentést. Várhatóan 5,25 százalékon tartja az irányadó hitelkamatlábat, a döntés délben érkezik Londonból. A hangsúly az inflációs és növekedési előrejelzéseken lesz. A kamatcsökkentésre irányuló nyomást jelzi, hogy

a brit lakástulajdonosok elárasztják a piacot, a múlt hónapban a Royal Institution of Chartered Surveyors szerint a piacra kerülő új lakások számának növekedése 2020 óta a legmagasabb szintre ért.

Az óceán túloldalán a Federal Reserve nem sieti el a dolgot – írta a Bloomberg. ezúttal Susan Collins, a bostoni Fed elnöke jelezte, hogy a kereslet csillapítása és ezzel az inflációs nyomás csökkentése érdekében valószínűleg tovább kell a kamatokat a jelenlegi csúcson tartani, mint korábban gondolták.

Valutaháború indul Ázsiában?

A jen eheti újabb lejtmenete miatt egyes befektetők korábban szinte elképzelhetetlen forgatókönyvet fontolgatnak: egy sor olyan devizaleértékelődést, amely új ázsiai valutaháborút indít el. A jen árfolyamát támogató, eddig feltételezett intervenciókról már most úgy látják, nem valószínű, hogy tartós hatásuk lesz. Az elméletek szerint valutájának újabb zuhanása arra kényszerítheti Japán szomszédait, hogy szélsőséges lépéseket tegyenek – írta a Bloomberg.

Ez még nem utal az ázsiai pénzügyi válság megismétlődésére, de egyre nagyobb teret nyer, mert úgy tűnik, az újraéledő amerikai dollár hosszabb ideig erősebb marad.

Sokan fogadnak az ether esésére

A kriptovaluták továbbra is inkább szenvednek, az ether 3000 dollár alá süllyedt. Ennek a fő oka az lehet, hogy a Grayscale visszavonta egy ether ETF elindításával kapcsolatos kérelmét. Valamint sokan shortolják az ethert, ami viszont még visszaüthet. Ha csak három százalékkal emelkedik az árfolyam, az már 345 millió dollárnyi short (esésre fogadó) pozíció kiütéséhez vezetne. (A másik oldalon egy ekkora esés 237 millió dollárnyi longot ütne ki.)

Marad a kriptós szigor az USA-ban

Eközben az amerikai képviselőház elfogadott egy törvényt, amely megszüntetné azt az anomáliát, hogy az amerikai bankoknak az ügyfeleik kriptóeszközeit (amit csak bizományosként kezelnek) a mérlegeikben kell szerepeltetniük. Ez annak idején azt eredményezte, hogy az összes bank ki kellett hátráljon a kriptós pénzügyek mögül. Az amerikai elnök azonban jelezte, hogy meg fogja vétózni a törvényt, vagyis fenntartják a szabályozói szigorúságot.

A Robinhood nem adja fel

Az ingyenes értékpapír-kereskedési rendszeréről elhíresült Robinhood részvényei szerdán piaczárás után szépen megugrottak, miután a vállalat első negyedéves eredménye és bevételei felülmúlták az elemzői várakozásokat. A vállalat 0,18 dolláros részvényenkénti eredményt ért el a három hónapos időszakban, ami felülmúlta a 0,05 dolláros konszenzusos becsléseket. A nettó bevétel 618 millió dollár lett, ami szintén jócskán meghaladta az 543,14 millió dolláros előrejelzést.

A részvényt nem viselte meg túlságosan az sem a hét elején, hogy az amerikai tőzsdefelügyelet (SEC) értesítette, a kriptovaluták kereskedése kapcsán eljárás alá kívánja vonni. A Robinhood áll a jogi eljárás elébe és védekezni készül, ami évekig tartó pert eredményezhet, erről a Holdblog írt részletesebben.

Újabb 18 milliárd dollár Musknak?

A jobb egészségügyi ellátás a mesterséges intelligencia híveinek egyik kedvenc témája, az első mesterséges intelligencia által tervezett gyógyszerek „a következő néhány évben” tesztelhetővé válhatnak – mondta Demis Hassabis, a Google mesterséges intelligencia főnöke a Bloomberg Televíziónak.

Elon Musk mesterséges intelligenciával foglalkozó startupja, az X.AI Corp. az ügyet ismerő személyek szerint pedig már ezen a héten lezárja finanszírozási körét, amelynek értéke 18 milliárd dollár körül lehet.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Az ukránok nem adták be a derekukat.

Az ukránok nem adták be a derekukat.