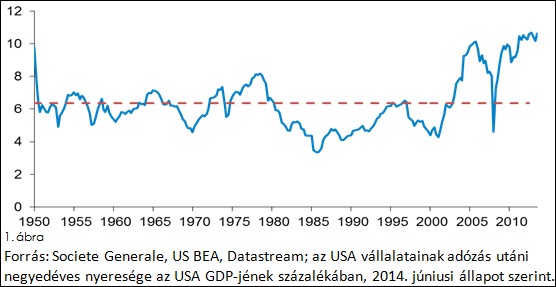

Az USA-nak a GDP százalékában mért, adózás előtti vállalati nyereségei rekordmagasságban járnak, jóval meghaladják az ötvenéves átlagot (első ábra). A jelek szerint még mindig nőnek, de ez korántsem megnyugtató fejlemény, mivel az összesített piaci hozamok továbbra is labilisnak tűnnek. Mitől ilyen magasak a vállalati profitok, ha egyszer a talpra állás jó néhány régióban meglehetősen vontatottan halad?

A jelenség oka, hogy az USA vállalatait három specifikus, kedvező hatás is segíti a profitnövelésben. Az első, hogy a kamatok csökkenő tendenciát mutatnak, így a hitelfelvétel költsége régen volt ennyire alacsony. A második, hogy bár az USA-ban – sok más országgal ellentétben – nem csökken a törvényben meghatározott adókulcs, az USA számos vállalata ki tudja használni a különböző adócsökkentő lehetőségeket.

|

| Dan Roberts |

A harmadik pedig, hogy a GDP százalékában kifejezett bérköltség az elmúlt 15 évben folyamatosan csökkent. Ennek az volt az oka, hogy a fejlett gazdaságokban nem nőttek a bérek, és az emberi munkát olcsóbb munkaerővel rendelkező más országokba szervezték ki.

Az osztalék a hosszú távú hozam markáns eleme, azonban a magas osztalék ígérete becsaphatja a befektetőket, és olyan vállalatokhoz kapcsolódhat, melyek problémákkal küzdenek – ez volt jellemző az elmúlt években a pénzügyi és a távközlési szektorra. Ha a becsült osztalékhozam eléri a 6-8 százalékot, nagy az esélye annak, hogy ez a hozam nem lesz teljesen realizálható. (Legalábbis hosszabb távon – a szerk.)

Ezért amikor az ilyen magas osztalékot kínáló részvényeket vizsgáljuk, mindig alaposan utánajárunk, hogy mennyire fenntartható ez az osztalék, és hogy fennáll-e az osztalékcsökkentés kockázata. Ezeket mindenre kiterjedő elemzések és a vezetőségükkel fenntartott folyamatos kommunikáció segítségével, valamint a versenyelőnyeiket, például a márkanevük erejét vagy a szellemi tulajdonukban testet öltő vagyonukat is figyelembe véve választja ki Dan Roberts – írja a Fidelity.

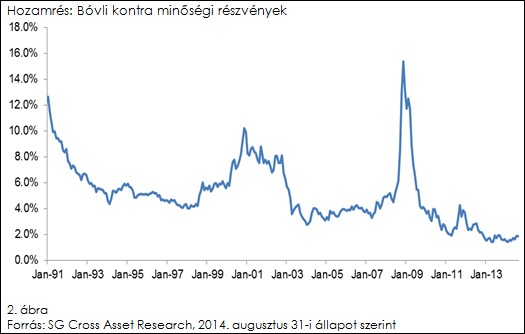

A részvényekből és a magas kockázatú kötvényekből származó jövedelem általában a kockázat/hozam spektrum azonos pontján helyezkedik el, ezért ezek az eszközök ugyanazon befektetői dollárokért versengenek. A 2. ábra (lent) a Bank of America Merril Lynch High Yield Bond indexét és a Societe Generale Quality Income indexét hasonlítja össze az elmúlt 25 évet ábrázoló idősoron.

A grafikonból kiderül, hogy a két aleszközosztály hozama közötti különbség jelenleg az ábrázolt időszak minimuma, két százalék körül alakul. Az európai összehasonlítás jelenleg még kisebb különbséget hoz ki eredményül, mindössze mintegy fél százalékot.

Mit jelent ez a gyakorlatban? A jó minőségű részvényekbe eszközölt befektetések osztalék-kifizetései alig maradnak el a bóvlikötvények kamataitól, ugyanakkor a részvények árának potenciális felértékelődése miatt a jelenlegi környezetben a teljes hozamuk potenciálisan magasabb, mint a bóvli papíroknak. Ez újabb érv amellett, hogy a fenntartható osztalékokkal megtámogatott részvényekbe fektessünk.

Az egyesült államokbeli székhellyel működő Kimberly-Clark kozmetikai vállalat remekül példázza azokat a vállalatokat, amelyek pontosan tisztában vannak a jó tőkeallokáció fontosságával. A cég erőteljes cash- flow-pozícióval rendelkezik, nettó adósságállománya elhanyagolható mértékű. Szabadon felhasználható készpénzállományát tőkeberuházásokra, osztalékfizetésre és a részvényállomány részvény-visszavásárlási programok révén történő csökkentésére fordítja.

Az idők során nem esett bele a méregdrága M&A üzletek formájában megvalósított, tőkeherdáló terjeszkedés csapdájába sem. A Kimberly-Clark által az elmúlt évtizedben elért, kockázattal korrigált hozam összességében nagyon meggyőző volt, és kilátásai továbbra is igen pozitívak.

|

De kik azok az osztalék-arisztokraták? Osztalék-arisztokratának azokat a vállalatokat nevezzük, melyek tíz egymást követő éven át minden évben növelni tudták az osztalékukat. Az MSCI AC World indexben szereplő 2500 vállalat között mintegy 150 ilyen társaság van. Ezek jobb és kevésbé volatilis teljesítményt nyújtottak, mint a piacuk összessége. Ugyanakkor a múltbeli teljesítményük nem garantálja, hogy a jövőben is osztalék-arisztokraták maradnak, ezért kiválasztásukkor fontos a Dan Roberts (az FF Global Dividend Fund portfólió-managere) által meghatározott három alapvető szempont: 1. Szabad és aktív megközelítéssel szignifikáns, az egész cikluson átívelő felülteljesítés érhető el. 2. Az alapra az alacsonyabb kockázat jellemző. A kockázat az ügyfelei pénzének elvesztésének veszélyét, és nem az indexkövetési hibát vagy a referenciaindextől való eltérést jelenti. 3. Egészséges hozam – ennek eléréséhez a jelenlegi osztalékhozamot és annak a jövőbeli éves 4-6 százalékos növekedését is mérlegelni kell, körülbelül azonos súlyokkal. Így bukkanhatunk rá a jövő osztalék-arisztokratáira – mondja a Fidelity. |

170 ezer ember jelentkezett az Európai Unió versenyvizsgájára, az EPSO szervezésében, amellyel később az EU szerveinél dolgozhatnak.

170 ezer ember jelentkezett az Európai Unió versenyvizsgájára, az EPSO szervezésében, amellyel később az EU szerveinél dolgozhatnak.