|

| A bika a kitartó tőzsdei áremelkedések jelképe. |

A részvények reálisan vannak értékelve a jelenlegi kamatokhoz képest – mondta nemrég a guru, Warren Buffett, a világ leggazdagabb embere, akinek minden szavát sok tízezer befektető lesi világszerte, a CNBC-nek. Ez egy sor elemző és kisebb-nagyobb befektető figyelmét felkeltette, sokan kommentálták, cikkek sorát írták róla.

A kijelentés ugyanis szinte teljesen szembe megy a guru eddigi gondolkodásmódjával. Az egyik, amit a fejére olvasnak, az a mondása, hogy „félj, amikor mások mohók, és légy mohó, amikor mások félnek”. Úgy is mondhatnánk, hogy adj el, amikor mindenki optimista és nagyon felmentek az árak, és vegyél, amikor szinte mindenki pesszimista és gödörben vannak az árak.

A guru készpénzt halmoz

A másik, amit felhánytorgatnak, hogy befektetési társasága, a Berkshire Hathaway mostanában eléggé takaréklángon vásárolgat, ami főleg abból látszik, hogy hihetetlen összegű, majdnem százmilliárd dolláros készpénzkészleten ül. (Ez 2012 óta folyamatosan növekszik, akkor 60 milliárd körül volt.) Tehát nem egészen azt csinálja, amit prédikál, úgy tűnik, jóval visszafogottabb, mint a szavaiból következtetni lehet rá.

Amit még elővesznek, az a Buffett-indikátor, a guru ugyanis szembe megy a róla elnevezett mutatóval is. A mutató lényege, hogy a piacon levő amerikai részvények értékét, azaz a piaci kapitalizációt viszonyítja a teljes amerikai GDP-hez. (Az egy év alatt megtermelt javakhoz.) Ez 100 százalék közelében túlértékeltséget jelez.

Lufit jeleznek a mutatók

A mutató 2000-ben 150 százalék felett tetőzött, a dotkom-lufi idején, tudjuk, mekkora zuhanás lett belőle. A 2007-es csúcson is 110 körül volt, 1928-1929-ben, a válság előtt pedig kicsivel 100 százalék alatt. Most megint csúnya magasságban tartózkodik, 135 közelében, ha nem is rekordszinten, de a második legmagasabb csúcs eddig.

Ehhez gyakran társítanak más mutatókat, mint a Shiller-féle P/E, az amerikai kisbefektetők részvénypiaci kitettsége, árfolyam/árbevétel hányados és még sorolhatnánk. Ezek közül is számos olyan környezetet mutat, mint a korábbi részvénypiaci buborékoknál.

Mit mutat a magyar indikátor?

Buffett-éhez hasonló, leegyszerűsített mutatót készített egyébként februárban Zsiday Viktor alapkezelő (Citadella Alap), aki a magyar BUX indexet hasonlította a magyar GDP-hez. A mutató szerint, ha a BUX index eléri a (milliárd) forintban számított GDP-t, akkor a részvénypiac túlértékelt lehet. Akkor még 33 ezer körül volt a BUX és (2016 végén) 35 ezer milliárd forint volt a GDP. „A hazai részvények már most sem olcsók, túlértékelt állapot felé haladnak, és könnyen lehet, hogy a következő 12-24 hónapban olyan csúcsot építenek ki, amelyet sok évig nem érünk el” – írta Zsiday februárban.

Nincs igazi eufória

Most a magyar GDP 36 ezer milliárd forint körül lehet, a BUX index pedig már 38 900 pontnál jár, így eszerint elérhettük a túlértékeltség szintjét. Más mutatók szerint viszont nem feltétlenül, és mindebből nem következik az, hogy küszöbön áll az összeomlás.

Olyan is van, aki szerint az egész mutató-számolgatás felesleges addig, amíg igazi eufória nincs a piacon. A nagy visszaeséshez az is kéne, hogy a tömegek lelkesen vessék magukat rá a részvényekre, a végletekig optimisták legyenek, de erről szó sincs. Az amerikaiak 54 százalékának még egy darab részvénye sincsen, és a pesszimista befektetők aránya gyakran eléri vagy meghaladja az optimistákét.

Csak pánikot ne keltsünk

Mások szerint Buffett csak azért mondhatta ezt, hogy az amerikaiak tartsák hosszú távon a részvényeiket, és ne essenek pánikba. Ha ugyanis kiállt volna, és azt mondta volna, hogy meneküljön, aki tud, nagy tekintélye miatt ez önmagában is elindíthatott volna egy hatalmas áresést.

Szokás szerint az emelkedés és esés mellett és ellen is szólnak ellenérvek, a két tábor vélhetően nagyjából egyforma, hiszen az árfolyamok mozgása kicsi, csendesen, apránként kúsznak felfelé. De mi van Buffett-nek azzal a mondásával, hogy „a kamatokhoz képest”? Nem lehet, hogy a kamatokkal van a baj?

55 ezer is lehetne a BUX?

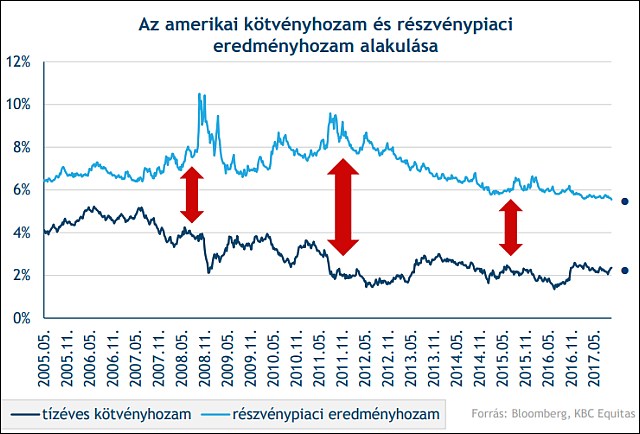

A K&H Equitas webináriumán Sándor Dávid vezető elemző azt vizsgálta, hogy a részvények eredményhozama (a nyereség osztva az árfolyammal, E/P) mennyivel van az államkötvényhozamok felett. Arra jutott, hogy a kettő különbsége most Amerikában kissé a sok éves átlag alatti, tehát az amerikai papírok már nem vonzók.

A profit rendben van

Ez a kedvező részvénypiaci értékeltség a szakember szerint két esetben borulhat fel: ha a cégek profitja visszaesik, vagy ha a kötvénypiaci árazás el van torzulva, és az állampapír-hozamok emelkedni kezdenek. A makrokörnyezet továbbra is kedvező, támogató, ezért a szakember azt valószínűsíti, hogy a vállalatok a profitok szintjét tartani lesznek képesek. Ráadásul adócsökkentés is várható az USA-ban.

A kötvénypiacon viszont a jegybankok óriási pénzpumpálása miatt valami nagyon nincs rendben, torzak az árfolyamok, hozamok. (Sok más példa mellett Argentína, amely az utóbbi száz évben nem úszott meg soha húsz évet államcsőd nélkül, száz éves kötvényt tudott kibocsátani.) A Fed már megkezdte a monetáris szigorítást, a kamatemeléseket, és 2019-re 2,7 százalék lehet az alapkamat. Az EKB is nemsokára belefoghat. Ez a folyamat a kötvényhozamok emelkedése irányába mutat.

Az USA-ban 3,5-4,0, Németországban 2,5-4,0 százalékos tíz éves kötvényhozamnál már komoly problémák jelentkezhetnek, megkérdőjeleződhetne a részvénypiacok alulértékeltsége, de ezektől még nagyon messze vagyunk és nem gyorsan fog bekövetkezni. (Most 2,3, illetve 0,4 százalék körül vannak a hozamok.) Európában egyes országok, mint Olaszország komoly eladósodottsága miatt a probléma még élesebb lehet.

Menj az árupiacra

Ám a jelenlegi helyzetben Sándor Dávid szerint még érdemes a részvényeket tartani, ugyanakkor érdemes ezeket más befektetésekkel kombinálni, megosztani a kockázatokat. Egy ilyen lehetőség a nyersanyagpiac lehet, amely, úgy tűnik, alaposan le van maradva a részvénypiacoktól, eddig eléggé elkerülték a befektetők.

Ebből nagy baj lesz

A Hold Alapkezelő (volt Concorde Alapkezelő) szakemberei attól tartanak, a soha nem látott eladósodottság és az irreálisan alacsony kamatok miatt egyszer még óriási krach következhet be a tőkepiacokon. Ez a kötvényhozam őrültség, a világ ennyire eladósodva még soha nem volt, ebből még nagyon nagy baj lesz – mondta Szabó László, az igazgatóság elnöke a napokban. (Erről itt írtunk.)

Egymillió lesz a Dow Jones?

Warren Buffett a Fortune magazin rendezvényén látszólag még ennél cifrábbakat is mondott. A leggazdagabb amerikaiak listáján szerinte nincs egyetlen shortos (részvények esésére játszó) befektető sem. (Ezen lehet vitatkozni, lásd Soros György, aki épp egyik shortjáról lett híres, igaz, devizával, angol fonttal csinálta. A nagybefektetők egy része egyformán szokott longolni és shortolni.) Továbbá, aki Amerika jövőjével kapcsolatban pesszimista, annak szerinte elment az esze. A növekedés folytatódik, és száz év múlva a Dow Jones ipari átlag egymillió pont felett lesz.

Sok az a 100 év

Valójában ezzel nem mondott sokat. Számoljunk egy kicsit, az index most 22 840 pont, tehát majdnem 44-szeresére emelkedne, ha egymillióra menne fel. Ez azonban száz év alatt kamatos kamattal mindössze évi 3,85 százalékos hozam, a részvénypiacon kifejezetten rossznak számító érték. (A számítás egyszerű, a 44-ből 100. gyököt kell vonni, majd egyet kivonni.)

(Fontosabb angol nyelvű források itt>>>, itt>>>, itt>>>, itt>>>.)