Ma is rosszul indul a nap Európában, a főbb tőzsdeindexek a kezdeti csekély süllyedés után lényegesen lejjebb kerültek. Jelenleg a német és a francia index másfél, a londoni pedig egy százalékos mínuszban van, de nagy a volatilitás, az áringadozás, a helyzet gyorsan változik.

Elsősorban továbbra is a kamatemelési ciklus miatt aggódnak, de az Ukrajna körül kialakult helyzet most már legalább olyan fontosnak tűnik. Oroszország állítólag akkora csapatösszevonást hajtott végre, hogy bármely pillanatban megtámadhatja Ukrajnát.

Pénteken is csúnya napot zártak az amerikai tőzsdék, az S&P 500 index 1,9, a Nasdaq technológiai mutató 2,7 százalékkal zuhant. A mai határidős indexek alapján azonban lehetséges, hogy pluszban indul az óceán túlpartján a kereskedés, a Nasdaq 100 index határidős értéke ugyanis 0,7 százalékos pluszban van.

Itthon a BUX-index 1,6 százalékkal esik, a Mol, az OTP és a Richter egyaránt másfél százalék körüli mínuszban ingadozik. A 4iG 1,8, az Opus 1,6 százalékkal ment le, a Telekom üdítő kivételként stagnál. A Mol 373 513 darab részvényt értékesített a Munkavállalói Résztulajdonosi Program (MRP) részére.

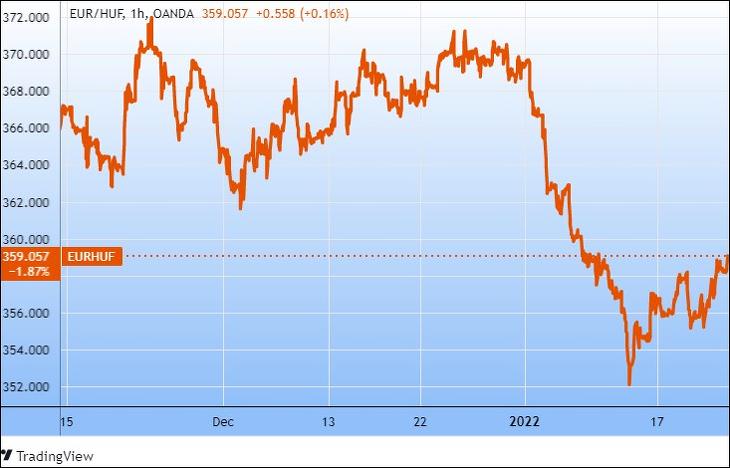

Közelít a 360-as euró

A forintnak sem tesz jót a sok turbulencia, ma is egy forinttal drágább az euró, 359,50. Főleg a tőkepiacok turbulenciái okozhatják ezt, de az is hozzátartozik, hogy az idén nem folytatta az MNB az egyhetes kamat fokozatos emelését. Kérdés, mikor, milyen árfolyamnál avatkozik be ismét.

Két jegybankra figyelj a héten!

Szerdán az amerikai Fed, kedden az MNB tart kamatdöntő ülést. Az MNB emelhet az alapkamaton, majd csütörtökön esetleg az egyhetes betéti kamaton is, amivel mostanában a forint árfolyamát igyekezett szabályozni.

A Fed várhatóan nem lép még, de utalhat a folytatásra, például hogy márciusban emel-e már. Bár ez utóbbit a piacok egyébként majdnem biztosra veszik. A tőkepiacok idei rossz hangulata főleg abból fakad, hogy először háromról négyre emelték az idei várható amerikai kamatemelések számát az elemzők, most pedig már négynél is többről beszélnek.

Az omikron súlyosbítja az inflációt?

A Goldman Sachs elemzői alapesetben négy, egyenként 25-25 bázispontos kamatemelésre számítanak idén, de az infláció megugrása miatt több monetáris szigorítás is lehetséges – írja az Equilor Befektetési Zrt.

Félő, hogy minden olyan ülésen kamatot fognak emelni, amikor felfelé tolódnak az inflációs kockázatok. Az omikron-variáns terjedése is súlyosbítja az inflációs helyzetet, ráadásul megindult az ár-bér spirál. Arra számítanak, hogy júliustól havi 100 milliárd dollár értékben csökkentik a jegybanki mérleget, ami szintén szigorúbb lenne a jegybank jelenlegi kommunikációjánál.

Oroszországi szankcióktól szenvedhet az OTP, a Richter?

A potenciális orosz-ukrán háború szankciókat jelenthet számos oroszországi vállalat számára. Így aggódhatnánk a Richter meg az OTP miatt is – írja az Erste befektetési Zrt. kommentárja.

De gyógyszergyárakat általában nem szoktak szankcionálni, inkább a leértékelődő rubel fájhat a Richternek. Viszont annak árfolyama az év eleji 4,4 forintról 4,1-re jött le, így egyelőre nincs negatív hatás. Az OTP esetében sem számítunk szankciókra, habár van kitettsége mind az ukrán, mind az orosz oldalon. Ez a profit 14, a mérlegfőösszegnek pedig 6,5 százalékára lehet negatív hatással.

Fontos gyorsjelentések jönnek a héten

Ezen a héten is kiemelkedő jelentőségű nagyvállalatok fogják közzétenni a gyorsjelentésüket, mint a Microsoft, az Apple, az IBM, a McDonald’s vagy a Tesla, sok egyéb mellett.

Manipulációt állapítottak meg az OTT-One-nál

Az MNB 111 millió forint bírságot szabott ki az OTT-One Nyrt.-re a tiltott piaci manipulációra, a bennfentes információ haladéktalan közzétételére, illetve a rendkívüli tájékoztatási kötelezettségre vonatkozó jogszabályok megsértése miatt.

A kibocsátó részvényeivel való kereskedést a jegybank már korábban felfüggesztette, ennek visszaállításához meg kell szüntetni a jelenleg fennálló információhiányos állapotot.

Bővebben lásd:

Megérkezett a kripto-tél?

A múlt hét szörnyű élmény lehetett a kriptodeviza-tulajdonosok számára, a piac hete óta tartó csendes lefelé csorgása erősen begyorsult. A mai pár százalékos mínuszok helyett érdemes a heti adatot nézni, eszerint a bitcoin 19, az ether 29 százalékot veszített az értékéből. (A novemberi történelmi csúcsaikról pedig majdnem lefeleződtek.) A legnépszerűbb “altcoinok” (inkább az ether, mint a bitcoin alternatívái, versenytársai) pedig, mint a solana, az avalanche, a polkadot vagy újabban a fantom, 30-40 százalékkal zuhantak egy hét alatt.

Az okok között szerepel – ahogy a részvénypiacokon is – a várható amerikai kamatemelési sorozat, ami csökkenti a kockázatos befektetések iránti keresletet. (Márpedig a kriptodevizáknál kevés kockázatosabb eszköz van.) A kriptopiac többnyire egy irányba mozog mostanában a részvénypiaccal, csak nagyobb mértékűek a változások.

Három kriptógyilkos hír a múlt hétről

Sokan attól tartanak, hogy megismétlődik a 2018-2019-es forgatókönyv, amikor a “kriptó-télen” 80-95 százalékkal is zuhantak a fontosabb kriptodevizák a korábbi csúcsaikról. A mostani esés kripto-specifikus oka lehet három hír a múlt hétről:

- Oroszország jegybankja betiltaná a kriptodevizákat.

- Nagy-Britannia a DeFi-t (decentralizált, kriptodeviza-alapú pénzügyeket) szabályozná.

- Az USA-ban pedig próbaper indult egy DeFi-programozó startup cég ellen, tiltott szerencsejáték vádjával, amely példaértékű lehet a jövőre nézve.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Bíztatóan indult 2026, de a január már nem volt ilyen rózsás.

Bíztatóan indult 2026, de a január már nem volt ilyen rózsás.