Összefoglaló

- A privát jelzáloghitel-biztosítók piaci részesedése folyamatosan növekedett a 2007-2009-es világválság óta, és várhatóan ez a trend folytatódni fog a jövőben is. Emellett az NMIH üzletére rendkívül pozitív hatással lehet a 0 százalék közeli alapkamatnak köszönhetően felélénkülő jelzálogpiac növekedése is.

- Az NMIH rendkívül alacsony árfolyam/nyereség rátája ellenére a cég árfolyama felülteljesítette az elmúlt években mind az S&P500, mind a versenytársak növekedését. Továbbá az NMIH magas bétája miatt egy koronavírus utáni egészséges gazdasági környezetben várhatóan magasabb hozamot produkálhat a részvény.

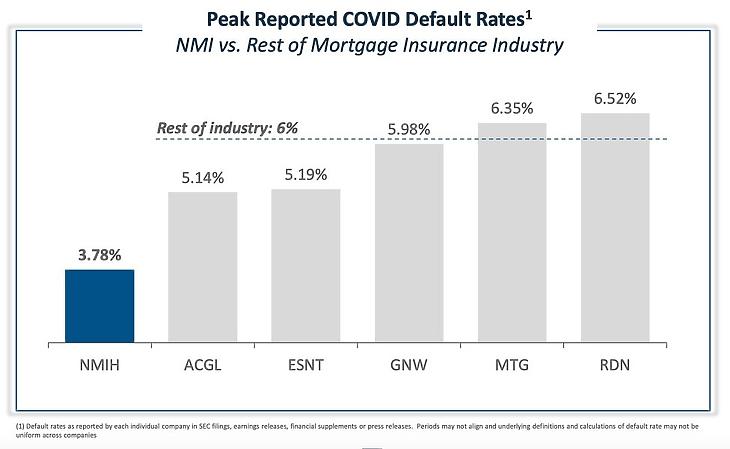

- A vállalat fizetésképtelenségi rátája a legalacsonyabb a versenytársai közül, ami többek között kiváló kockázatkezelési technológiájának köszönhető.

- A piac leggyorsabban növekvő és leginkább nyereséges szereplője.

Cégprofil

Az NMI Holdings (NASDAQ: NMIH) egy 2011-ben, Kaliforniában alapított cég, ami privát jelzálog-biztosítási szolgáltatást nyújt ügyfeleinek. Ezek az ügyfelek helyi és régiós jelzálogbankok, kereskedelmi bankok, hitelszövetkezetek, közösségi bankok, valamint további nem banki hitelezők.

Iparág elemzés

A jelzálog-biztosítás egy olyan pénzügyi szerződés, ami fedezi a hitelező veszteségeit abban az esetben, ha a jelzálogot felvett személy nem tudja fizetni az aktuális törlesztőrészletét. A hitelfelvevő törvényileg köteles jelzálog-biztosítást kötni, amennyiben a megvásárolni kívánt ház értékének nem tudja legalább a 20 százalékát önrésszel fedezni. Ez azt jelenti, hogy a hitelező maximum a 80 százalékát hajlandó fizetni a hitelfelvevő lakásának, amennyiben az nem köt jelzálog-biztosítást. Mivel a 20 százalékos határt sokan nem tudják elérni, ezért a jelzálog-biztosítás nagyon fontos szerepet játszik az amerikai lakáspiacon, ugyanis lehetővé teszi, hogy némi extra költség ellenében sokkal többen jussanak lakáshoz, valamint a jelzálogfolyósítás volumenét is növeli anélkül, hogy a hitelező kockázata is növekedne.

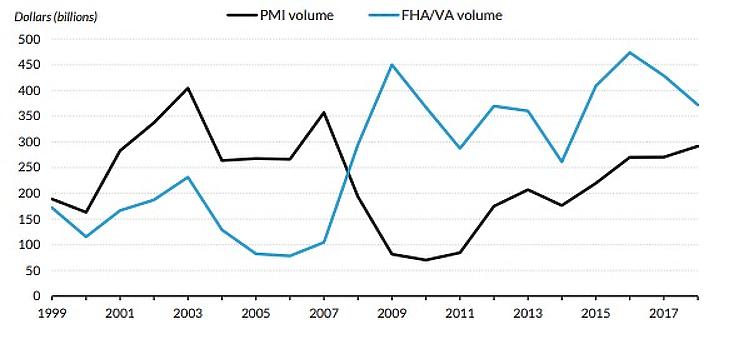

Két fő osztályba sorolhatóak a jelzálog-biztosító cégek: állami és privát társaságok. A 2007-2009-es gazdasági világválság előtt a privát jelzálog-biztosítók voltak többségben, azonban az ingatlanbuborék kipukkanását követően az állam egyre inkább kezébe vette az irányítást a lakáspiacon, aminek következtében az állami jelzálog-biztosítók piaci részesedése rendkívül megemelkedett.

A fekete vonal reprezentálja a privát jelzálog-biztosítási szerződések volumenét (PMI – private mortgage insurance), míg a kék vonal az állami szférát képviseli (FHA - Federal Housing Administration, VA – Veterans Affairs). A grafikonon látszik, hogy a válság idején megváltoztak az erőviszonyok, azonban az utóbbi években egyre inkább emelkedik vissza a privát jelzálog-biztosítók piaci részesedése.

További fontos elem a jelzálog-biztosítás szektorában az elsődleges és másodlagos jelzálogpiac. Az elsődleges piacon történnek a közvetlen jelzáloghitellel lebonyolított tranzakciók hitelezők és hitelfelvevők között, míg a másodlagos piacon szerepelnek a különbözö intézményi befektetők, akik viszont a jelzáloghitelt nyújtó intézményektől teljes jelzáloghitel-portfóliókat vásárolnak és utána azokkal az intézményi befektetők akár egymás között tovább kereskednek.

Az úgynevezett államilag szponzorált vállalkozások (GSE – government-sponsored enterprise) a legfőbb szereplői a másodlagos piacnak, amelyek folyamatosan jelzáloghiteleket vásárolnak fel azért, hogy a jelzáloghitelt nyújtó intézmények könyveiből kikerüljenek a már futó jelzáloghitelek, így az intézmények újabb jelzáloghiteleket tudjanak nyújtani, vagyis növekedjen a likviditás az amerikai lakáspiacon. A GSE-k egyik kritériuma a jelzálogfelvásárlásnál azonban az, hogy a felvásárolni kívánt jelzáloghitelek biztosítva legyenek. Emiatt az amerikai jelzálog-biztosítási piacot elsősorban a GSE-k kereslete határozza meg.

A jelzálog-biztosítási piac viszonylag telített, ami elsősorban az állami cégek nagy piaci részesedése valamint a többi privát versenytárs miatt rendkívül kompetitív. Fontos azonban megemlíteni, hogy állami jelzálog-biztosítás kötésekor a hitelfelvevő köteles előre kifizetni a teljes biztosítási prémium egy részét, ami miatt valamivel drágább megoldásnak számít. A privát jelzálog-biztosítások esetében ez nem szükséges, ami egy potenciális versenyelőnyt jelenthet.

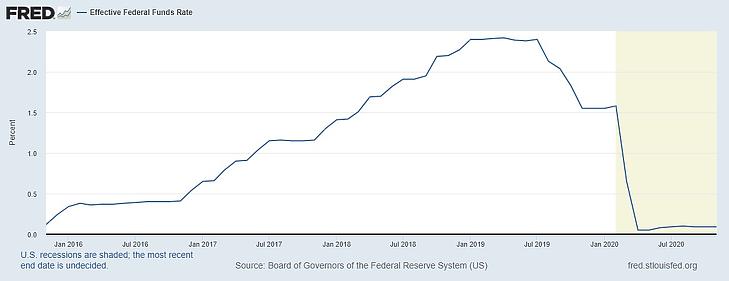

Eggyel hátrébb lépve a jelzáloghitel-biztosításoktól, a jelzálogpiacot több trend is erősen támogatja. Ahogy a lentebbi grafikonon is látszik, az amerikai jegybank 2015 végétől kezdve három éven keresztül folyamatosan emelte az amerikai alapkamatot, amit azonban 2019-ben részlegesen visszafordított a globális növekedési félelmek hatására. 2020 márciusában pedig a jegybank szinte nullára vágta az alapkamatot, hogy ösztönözze a gazdaságot. Ez persze olcsó jelzálogfinanszírozási lehetőséget is jelent az amerikai lakosság számára.

Ezen felül, ahogy egyre többen végezhették otthonról a munkájukat, az emberek átértékelték a kisebb belvárosi lakások előnyeit, és a preferencia eltolódott a külvárosi vagy vidéki nagyobb ingatlanok felé. Ennek hatására az újonnan eladott ingatlanok száma robbanásszerűen nőtt március óta, és már majdnem megközelíti a 2008-as csúcsokat. (Lásd baloldali grafikon.) A megugrott eladások azt is eredményezték, hogy a piacon lévő eladatlan ingatlanok száma jelentősen lecsökkent (lásd középső grafikon), ami a közgazdaságtan szerint magasabb ingatlanárakhoz fog vezetni. A kereslet láttán pedig az új ingatlanok építésének száma is 12 éves csúcsra emelkedett (lásd jobb oldali grafikon), amelyek viszont csak egy-két éves csúszással fognak elérhetővé válni a piacon.

Összefoglalva, az alacsony alapkamat, a preferenciaváltás és így a megnövekedett kereslet a magasabb ingatlanárak és a jövőbeni ingatlankínálat mind a jelzáloghitel piac felélénküléséhez fognak vezetni várhatóan.

Cégelemzés:

Ugyan azt gondolnánk, hogy a jelzáloghitel-biztosítási termékek terén kevés hely van az innovációra, (hiszen az ügyfél szempontjából csak az a lényeg, hogy a lehető legkevesebb legyen az ára és „fizessen a biztosító”, ha úgy adódik), azonban a szolgáltatás minőségében igenis lehet nagy különbség. Ezt a két dolgot ötvözi az NMIH stratégiája: bizonyosság és szolgálat. A növekedési számokat később megismerve láthatjuk, hogy ez a stratégia működik és vonzó az ügyfelek számára.

Sőt, a termékinnovációnak van még egy oldala: a biztosító számára fontos az a technológia, ami alapján a biztosításokat árazza és a kockázatokat kezeli. Az NMIH úgy közelíti meg a kockázatok kezelését, hogy földrajzilag és hitelezők alapján is diverzifikál, valamint nem agresszív a termékek eladásában. Az árazást pedig a saját szoftverük egyedi algoritmusai alapján szabják meg.

Részletekbe a terjedelmi korlátok miatt nem tudunk belemenni, de a számok magukért beszélnek. A lentebbi grafikonon azt látjuk, hogy a COVID-19 időszakban a biztosítások hány százaléka dőlt be a különböző biztosítóknál. Az NMIH toronymagasan vezet: a 3,78 százalékos fizetésképtelenségi rátája (ezek után kellett kifizetniük a jelzáloghiteleket) jóval alacsonyabb, mint a következő helyen szereplő biztosító 5 százaléka vagy az iparági átlag 6 százaléka.

Pénzügyi eredményekben is meglátszanak ezek a sikerek. 2015 és 2019 között a vállalat bevételei 63,5 százalékos összetett éves növekedési rátát értek el és így a 2019-es pénzügyi évben 378 millió dollár volt a bevételük. Ez javarészt biztosítási prémiumból jött, míg a bevételük körülbelül 10 százaléka pedig befektetési nyereségből. 2016-ban kezdett a cég nyereségessé válni, azóta pedig rohamosan nő a nettó nyereségük: 2017-ben 22 millió, 2018-ban 108 millió, 2019-ben pedig 172 millió dollár volt az üzemi eredményük.

A koronavírus okozta gazdasági nehézségek közepette is pénzügyileg stabil maradt a cég, erős mérlegük miatt a fizetésképtelenségtől nem kell tartani, amit az is segít, hogy tartalékként összesen 400 millió dollárnyi hitelt vettek fel 2020-ban. Ennek a hitelnek az 56 százaléka 5 és 10 év között jár le, míg középtávon (1 és 5 év között) mindössze körülbelül a harmada. Mindemellett 200 millió dollárnyi készpénzzel is rendelkezik az NMIH a befektetési portfólióján kívül.

A biztosítási piac nagyon eladás-fókuszú, így az NMIH erős vállalati kultúrája különös jelentőséggel bír. A kiváló terméken kívül az alkalmazottaik képességeire hagyatkoznak, akiknek minden eszközt (például fejlett digitális infrastruktúra, tréningek) megadnak. Ezt értékelik is a munkavállalók, az NMI Holdings az utóbbi 5 évben sorra nyerte el a különböző ’Legjobb munkahely’ címeket a Fortune magazin szerint.

Az alapító, Bradley M. Shuster máig aktív a vállalat életében, jelenleg mint az igazgatóság elnöke, a vezérigazgatói posztot Claudia J. Markle vette át tőle 2019 elején. Az felsővezetés összesen a 2 milliárd dollár piaci kapitalizációjú cég 3,8 százalékát tulajdonolja, ami kevésnek mondható, viszont az intézményi befektetők összesen a részvények közel 30 százalékát birtokolják (BlackRock 16,4 százalék, Vanguard 8,4 százalék, Oaktree 6,4 százalék). Összességében az alacsony belső tulajdonlás ellenére a menedzsment megítélése pozitív, tapasztalt és sikeres pénzügyi szakemberekből áll.

Versenytárselemzés:

Az NMI Holdings főbb versenytársai a cégelemzés során is említett vállalatok, azaz a Radian (RDN), a Mgic (MTG), valamint az Arch Capital Group (ACGL).

Mindegyik versenytárs nagyobb méretű, mint az NMI Holdings. Az NMIH közel 400 millió dolláros 2019-es bevételével szemben az MTG 1 231, az RDN 1 526, az ACGL pedig közel 7000 millió dollár bevételt ért el. A nagyobb méret azonban nem jelent feltétlenül versenyelőnyt. Az NMI Holdings profitrátája a legmagasabb, ami jelenleg 40,51 százalékon áll, és ehhez társul az ugyancsak vezető bevételnövekedés. Az NMIH marzsait egyedül az MGT 39,04 százalékos értéke közelíti meg, azonban ők mindössze 8 százalékos bevételnövekedést tudnak emellé produkálni. A többi versenytárs is hasonlóan lemaradt az összehasonlításban.

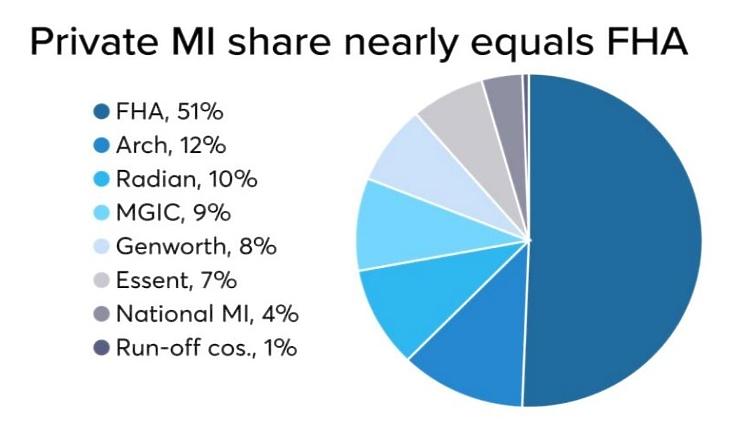

A lenti ábrán látszik a jelzálog-biztosítási piac szereplőinek részesedése. Számunkra a National MI a fontos (ez az NMIH leányvállalata, amin keresztül eladják a biztosításokat). Látható, hogy jelenleg még 4 százalék a vállalat részesedése, ami jelentős növekedési teret biztosít a vállalatnak. A jól működő értékesítési stratégiájuknak, kiemelkedő cégkultúrájuknak, magas minőségű terméküknek és kockázatkezelési technológiájuknak köszönhetően a jövőben még nagy részesedést nyerhetnek el a versenytársaiktól. Ez a piac természetes bővülése mellett további növekedést eredményezhet. (Az ábrán a legnagyobb, 51 százalékos részesedéssel rendelkező FHA az állami szereplőket jelöli).

Technikai elemzés:

Az NMIH egyik legmeghatározóbb pozitívuma a rendkívül kedvező értékeltség. Jelenleg az árfolyam/nyereség (Price/Earnings – PE) hányadosa 10,12, ami lényegesen alacsonyabb a 12,4-es iparági (United States of America Mortgage Industry) valamint a 30 és 40 között mozgó piaci (S&P500) átlagnál.

A relatíve alacsony értékeltség ellenére az elmúlt években felülteljesítette mind az S&P500 részvényindexet, mind a versenytársait. Érdemes azonban megemlíteni az NMIH rendkívül magas, 1,74-es bétáját is. A béta reprezentálja egy cég relatív kockázatát a piachoz képest, tehát egy 1-nél nagyob bétával rendelkező cég árfolyama lényegesebben nagyobbat mozdul, mint a piaci portfólió (S&P500) egy bizonyos esemény, például a koronavírus pandémia hatására. Ez a relatív kockázat jól megmutatkozik a 2020-as árfolyamesésben, ami százalékos értékben meghaladta a piac esését, valamint a mélypontról való visszapattanásban is, ami szintén nagyobb volt a piaci átlagnál. Következésképpen egy koronavírus utáni egészséges gazdasági környezetben ez a magas béta statisztikailag magasabb növekedést produkálhat az NMIH árfolyamának.

Bár a koronavírus okozta recesszió következtében hatalmasat zuhant az árfolyam, 2020 második felére sikerült visszaemelkednie az esést követő legmélyebb pontnál egy meglehetősen magasabb szintre. Ez a mozgás jól megmutatkozik a cég árfolyamát követő mozgóátlagokban is: a 20 napos mozgóátlag (narancssárga vonal) pont most ért kereszteződésbe az 50 napossal (lila vonal), ezzel jelezve, hogy rövid távon már megtörtént a koronavírus okozta negatív trend megfordulása, ami újabb momentumot adhat a részványár emelkedésnek.

Szerzők: Búzás Balázs (partner), Szabó András (associate)

A sorozat előző részében az Align Technology nevű vállalatot járták körül a szakértők, amely forradalmi fogszabályzóinak köszönhetően nagy növekedésnek nézhet elébe.

A befektetések kockázattal járnak. Javasoljuk, hogy minden befektetési döntés meghozatala előtt konzultáljon pénzügyi tanácsadójával a lehetséges kockázatokról.

Az MFC Equity rövid bemutatása

Az MFC Equity egy nemzetközi befektetési klub, amely öt különböző helyszínen több mint 100 aktív taggal van jelen. A klub célja, hogy egy olyan platformot teremtsen, ahol a tagok közösen tanulhatnak a pénzügyi piacokról. A kiválasztott tagok – a megszerzett tapasztalataikat kamatoztatva – jelenleg egy ~100 000 USD-s portfoliót kezelnek közösen. A közel öt éve indított részvényportfóliójuk ~21 százalékos annualizált hozamot ért el, míg az S&P500 ~9 százalékos annualizált hozamot nyújtott ugyanazon időszakban. (2020. májusi 31-i adatok szerint.)

Az MFC Equity befektetési stratégiájának célja, hogy növekedésorientált cégek elárazásait fundamentális elemzés segítségével azonosítsa. A befektetési keretrendszerük öt fő területre fókuszál: 1. iparági dinamika, 2. cégek stratégiai pozíciója, 3. fundamentumok, 4. értékeltség, 5. befektetői hangulat.

Habár Magyarországról indult a szervezet, mára a klub olyan brit egyetemeken létesített kirendeltségeket, mint a University of Cambridge, University of St. Andrews és a University College of London. A klubnak két hosszú távú víziója van:

- Tehetséges fiatalok toborzásával a klub egy olyan pénzügyi szakemberképző intézményé szeretne válni, amelyet a pénzügyi közösség is elismer.

- Külsős tőke bevonásával egy hivatalosan bejegyzett alapkezelőcéggé válni.

További részletek a www.mfcequity.com honlapon találhatóak.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Elhúzódó gerillaharcokra számítanak.

Elhúzódó gerillaharcokra számítanak.