A befektetőknek ellen kell állniuk a kísértésnek, hogy eladjanak gyenge piacon, vagy hogy megpróbáljanak időzíteni (eltalálni az ideális ki- és beszállási pontokat). Ezáltal ugyanis lemaradhatnak az ugrásszerű részvényár-növekedésről, jelentősen csökkentve a hosszútávú nyereségüket. Sok sikeres befektető használja ki ilyenkor a volatilitást és az érzelmi alapú eladási lázat, és olcsón vesz minőségi részvényeket. A Fidelity befektetői szakembergárdája úgy gondolja, a jelenlegi részvényár-visszaesés egy pontosan ilyen lehetőséget kínál az éles szemű, hosszútávon gondolkodó befektetőknek.

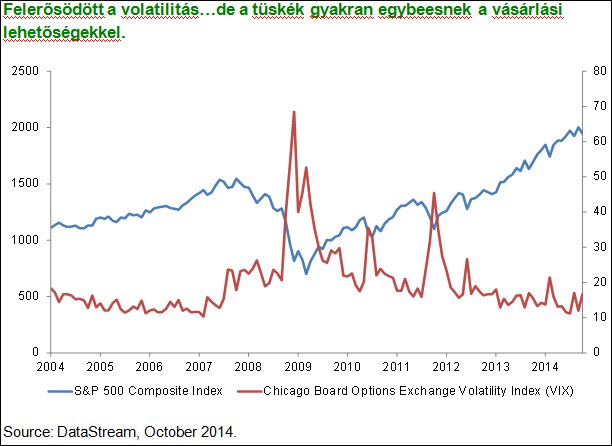

A volatilitás növekszik, a befektetői kedv gyengül

Mint ahogy az a korábbi években is sokszor előfordult, a részvénypiacok gyengélkedtek októberben, jócskán elmaradva a szeptemberi csúcsoktól. A feltörekvő piacok részvényei hét havi mélyponton vannak, az árutőzsdék ugyancsak rosszul teljesítenek. A klasszikus mentsvárak, mint az amerikai dollár, a kincstárjegyek – és korábban az arany is – mind szárnyalnak.

A piacok több figyelmeztetést is kaptak arról, hogy a Fed ebben a hónapban befejezi a QE3-at, azaz a mennyiségi lazítást, ennek ellenére a múlt havi bejelentése, miszerint befejezi az eszközvásárlást, sokként hatott a befektetőkre. Ez nagyrészt annak volt köszönhető, hogy a piac meglehetősen pesszimistán értelmezte a központi bank bizottsági előrejelzését. A kamatlábak jövő évi emelkedésére számítva a befektetőknek meg kell békélniük a szigorodó pénzügyi kondíciókkal és egy kevésbé kedvező hitelkörnyezettel.

Hónapok óta tart a gyengeség

Az utóbbi hónapokban láttuk a piaci viselkedés árulkodó jeleit. A második negyedévben alulteljesítettek a kis és középvállalatok. Ezután láttuk a spread-ek és az eseménykockázat növekvését a hitelpiacokon. Ezután erős korrekciókat tapasztalhattunk az eleve gyenge árupiacokon, különösen az olaj ára zuhant. A legutóbbi elmozdulás pedig átterjedt a globális részvénypiaci indexekre, ahol már a mostani nagy visszaesés előtt a medvepiac felé mozdult el a piac. (A “market breadth”-indikátor alapján, amelynél a növekvő árfolyamú részvények számát vonják ki a csökkenő árfolyamúak számából.)

Ugyanakkor az erősödő USA dollár gyengíti a befektetői kedvet az exportnak jobban kitett feltörekvő piacokon, mint Brazília és Oroszország, aos nagy nyersanyag-exportőröket nyomás alá helyezi. A jelentős költségvetési hiánnyal és dollár-adóssággal rendelkező feltörekvő országok komoly nehézségekkel szembesülhetnek egy ilyen erős dollar mellett.

A középtávú kilátások még mindig kedvezőek

Az USA kedvező gazdasági kilátásai bikapiacot eredményeztek világ pénzügyi válság óta ralizó részvénytőzsdéin és mérsékelten tartották az áringadozást (volatilitást). Ennek ellenére számítanunk kell elmozdulásokra, a mostanit például a magasabb amerikai kamatlábak miatt kialakult befektetői idegesség okozta. Noha a probléma gyökere amerikai vonatkozású, az Egyesült Államok gazdasága valószínűleg jól fogja viselni a kilengéseket, hiszen a középtávú kilátások továbbra is kedvezőek.

A gazdasági növekedés fellendülőben van, valamint csökken a munkanélküliség, a költségvetési és a külkereskedelmi hiány, mindez azt jelenti, hogy az amerikai gazdaság továbbra is jó egészségnek örvend. Egészen mostanáig kizárólag az expanzív monetáris politika gátolta meg a dollár erősödését.

Amikor az erős dollár az úr

Mindezek mellett a hír, miszerint a Fed emelni fogja a kamatrátát – az eurózóna és Japán expanzív monetáris politikája mellett – a dollár jelentős erősödését okozza. Ugyancsak ennek tudható be az arany- és olajár esése is (1200 dollár/uncia alá, illetve 80 dollár hordónkénti ár környékére).

Az amerikai befektetők erős dollár mellett különösen szeretik a dollár-alapú befektetési formákat, hiszen az erősödő pénzen keletkező nyereség hozzáadódik a tőkenyereség és a kivett osztalék értékéhez. Ez volt a helyzet a késő '90-es években is, Robert Rubin, az akkori pénzügyminiszter “erős dollár” politikája idején, amikor az amerikai részvények hosszú bikapiacon mozogtak.

Jót tesz a palaolaj

A másik, az amerikai részvényeket támogató tényező az az USA vállalatainak kedvező eredmény-kilátásai. Megfigyelhettünk egy eltolódást a GDP összetételében a munkától a tőke felé, ami a vállalati nyereségmarzsok strukturális bővülésének tűnik.

A fent említettek mellett még a palaolaj-és gázkitermelés megugrása is bizakodásra ad okot. A BP azt jósolja, hogy az USA 2030-ra már több energiát fog termelni mint amennyit felhasznál, nettó exportőr lesz, vegyítve a reáljövedelmek és a fogyasztás növekedését, valamint a jelenlegi költségvetési hiány lényeges csökkenését és erősítve a dollárt.

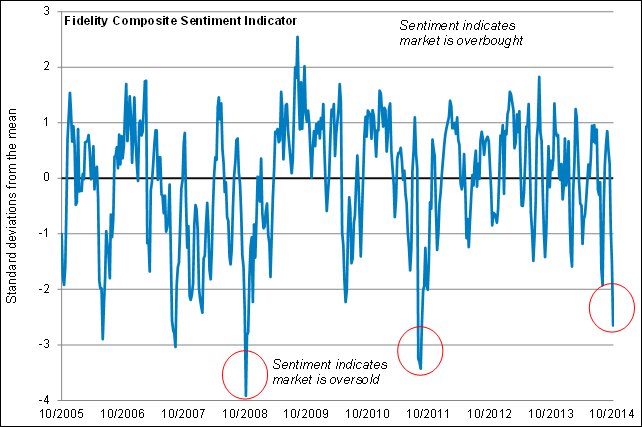

Ilyen kedvező kilátások mellett az S&P index szeptemberi csúcsát követő hirtelen visszaesés által okozott idegesség minden bizonnyal rövid életű lesz. A Fidelity Piaci Hangulatindex szerint most kiváló vásárlási lehetőségek kínálkoznak.

A Fidelity Piaci Hangulatindex számos adatsor értékeit összesíti, így prediktív analízis alapjául szolgálnak. Amikor az index az 1-es standard érték alá mozdul el, a piac túladottá válik, ilyenkor érdemes venni.

Amikor mindenki elad, akkor kell venni

A piaci korrekciókat jellemzően erős emelkedés követi, különösen igaz ez ha a bikapiac alappillérei nem károsultak. Nézzünk meg pár korábbi példát:

- 1950 óta az S&P 500 24 alkalommal zuhant 13%-nál többet három egymást követő hónap alatt. A 24-ből 15 alkalommal a piac a következő évben több mint 20%-os emelkedést produkált.

- A 24-ből 12 alkalommal a zuhanást követő rali elég nagy volt ahhoz, hogy az összes veszteséget visszatermelje.

- 1932-ben, a világgazdasági válság kellős közepén indult a tőzsde eddigi legjobb 5-éves futása, 367%-os növekedést produkáltak a részvények.

- A bikapiacokon történő korrekciók egyáltalán nem szokatlanok. Az 1928 utáni piaci korrekciók közül 22 nem eredményezett medvepiacot. A 22-ből 10 egy hosszú bikapiac második vagy későbbi korrekciója volt.

A volatilitás, mint lehetőség

Benjamin Graham főművében, az Intelligens Befektetőben Mr. Market analógiáján keresztül mutatja be, hogy lehet a volatilitás a befektető legjobb barátja, vagy legádázabb ellensége. Mr. Market egy képzeletbeli üzleti partner, aki minden nap vételre vagy eladásra kínál nekünk részvényeket. Míg egyes napokon túlzottan optimista tippeket ad bizonyos részvényekkel kapcsolatban, máskor túlságosan borúlátó, és minőségi részvények eladását javasolja, potom árakon.

Hasznos a rendszeres megtakarítás

Ben Graham könyvének lényege, hogy nem hagyhatjuk, hogy Mr. Market ingadozó értékítélete határozza meg lépéseinket. Vannak helyzetek, amikor a piac irracionalitását kihasználva igen olcsón juthatunk minőségi részvényekhez belső értékük alatti árakon. A gazdasági és befektetési hullámok közben, beleértve a magas volatilitású időszakokat is, a rendszeres megtakarítás – amit költségátlagolának is hívnak – bevett gyakorlat a korrekciók előnyeinek kihasználására. Az aktív befektető viszont kiszagolhatja a piac által tévesen devalvált részvényeket.

Leckék a pénzügyi viselkedéstan területéről

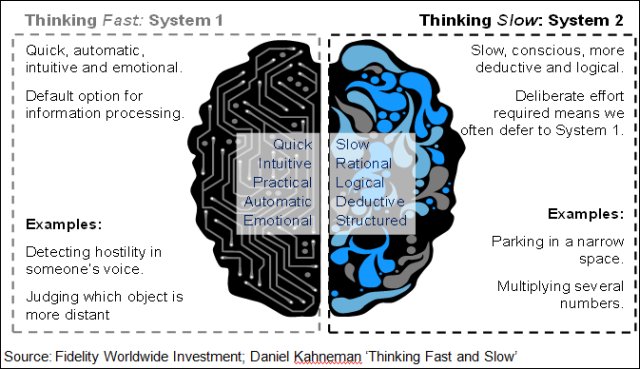

Ben Graham Mr. Market analógiája megelőzte korát, és megteremtette a néhány évtizeddel később rohamos fejlődésnek induló pénzügyi viselkedéstan alapjait. A pszichológia területéről kölcsön vett módszerekkel a korai viselkedéstani szakértők bebizonyították, hogy a befektetői döntések a legkevésbé sem nevezhetők racionálisnak.

A kutatások azt mutatják, hogy amikor bonyolult kérdésekkel vagy bizonytalan helyzetekkel szembesülnek, rendszerint megalapozatlan, impulzív döntéseket hoznak. Az agyunkban két rendszer felel a döntéshozatalért; a gyors-gondolkodó 1-es (vagy “X”) rendszer és a lassú-gondolkodó 2-es (vagy “C”) rendszer.

Támadás esetére ajánlott

Az 1-es rendszer önműködő, gyakran nem tudatosan vezéreljük; a környezetünk hatásaira válaszol a lehető leggyorsabban, különösen veszélyhezetkben. Az evolúció során ez a rész fejlődött ki korábban, és ez kontrollálja a támadás-védekezés ösztönöket. A 2-es, újabb keletű rendszer akkor lép működésbe, amikor mérlegelésre és döntéshozatalra van szükség.

A gond az, hogy a befektetők stresszhelyzetekben és bizonytalan időkben hajlamosak az inkább érzelmi alapú 1-es rendszert használni, mintsem a tudatos döntésekért felelős 2-es rendszert.

|

| Ábra: Fidelity Worldwide Investment |

| Gyors gondolkodás: 1-es rendszer | Lassú gondolkodás: 2-es rendszer |

| Gyors, ösztönszerű, intuitív, és érzelmi alapú | Lassú, tudatos, deduktív, logikus |

| Az információfeldolgozás alapértelmezett “eszköze’” | Tudatos döntés helyett gyakran az 1-es rendszerre hagyatkozunk |

Példák:

| Felismerni valaki hangjában az ellenségességet | Parkolás szűk helyen |

| Távolság felmérése | Számok összeszorzása |

| Gyors | Lassú |

| Intuitív | Racionális |

| Praktikus | Logikus |

| Automatizált | Deduktív |

| Érzelmi alapú | Strukturált |

Óvakodjunk a csordaszellemtől és a veszteség-averziótól

Két alapvető viselkedési zavar lép fel piaci stressz idején: a csordaszellem, és a veszteség-averzió. Az emberi természet egyik különösen erős karakterjegye a mások utánzására való késztetés, ami nagyban hozzájárult a társadalmi fejlődéshez. A tömegek követése ezzel szemben a befektetéseknél nem mindig hasznos tényező. A csordaszellem egyik legkártékonyabb hatása, hogy a befektetők magas árakon vásárolnak, és alacsonyak mellett adnak el.

Ezt nevezik a “piac után futásnak”, és nyilvánvalóan szörnyű befektetési technika. A valóságban okosabb ennek az ellenkezőjét tenni; vásároljunk amikor mások félnek és az árak lent vannak, és adjunk el amikor mások mohón vásárolnak, drágán. A legjobb befektetők, köztük Sir John Templeton is, mindig is tudták; ha meg akarjuk verni a piacot, valamit máshogy kell csinálnunk mint a többiek. A gond az, hogy szembe menni az árral sokunknak nagyon nehezünkre esik – meg kell küzdenünk az érzelmeinkkel.

A fájdalom duplán hat

A veszteség-averzió az egyik legjelentősebb viselkedési torzulás, ami a befektetésekre hatással van. A kísérletek azt mutatják, hogy az emberek inkább biztonsági játékot játszanak azokban a szituációkban amikor nyerhetnének, és inkább kockáztatnak amikor nagyobb eséllyel veszítenek. Ennek oka egy mély gyökerű emberi viselkedésjegy, ami az anyagi vagy érzelmi károk elhárításáért felelős. A kísérletek azt mutatták, hogy a veszteség miatti fájdalmat kétszer erősebben érezzük, mint a nyereség okozta örömet.

Bizonytalan időkben, amikor szenvednek a piacok és úgy látszik, hogy mindenki elad, ez a két viselkedéstorzulás együttesen fejti ki hatását a befektetőkön. Sokan emiatt kapitulálnak (az 1-es rendszer végzi a döntéshozatalt!), és rosszkor, rossz okból eladják részvényeiket.

Ne próbáld megjósolni a piaci elmozdulásokat!

Láttuk, hogy a piaci volatilitás miként idézi elő a csordaszellemet és a veszteségaverziót, és hogy az 1-es rendszer hogyan képes meggátolni a racionális döntéshozatalt. Néhány befektető megpróbálja meghatározni a piacra való belépési és kilépési pontokat, annak alapján amit arról gondol, hogy mikor jönnek és végződnek a korrekciók, és ez alapján alakítják vételi vagy eladási stratégiájukat.

Ez a megközelítés azonban csapdákkal van tele. Még a legjobb befektetők is óvva intenek tőle, mivel magas tranzakciós költségekkel jár, valamint egy jósgömbre is szükségünk lesz a döntéshozatalhoz.

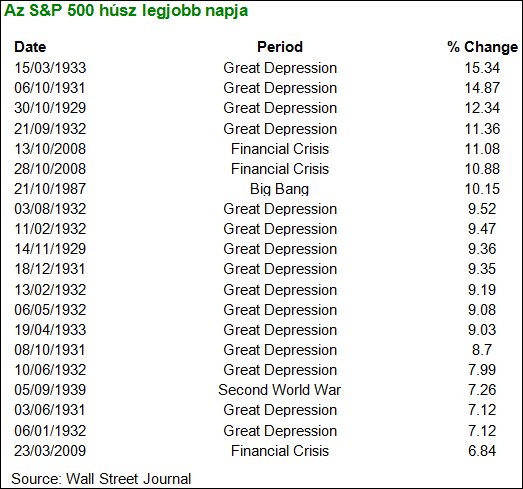

Ne maradj ki az emelkedésből!

A helyzet az, hogy a legnagyobb volatilitású időszakok a legnagyobb zuhanást hozó napok mellett a legmagasabb szárnyalásokat is elhozzák. A Dow Jones történetének 20 legnagyobb napi százalékos elmozdulása egy kivételével erősen pesszimista hangulatban következett be. Hogy csak párat említsünk, ilyen volt az 1929-es piaci pánikot követő Világgazdasági Válság, a Második Világháború kitörése, vagy a 2008-2009-es pénzügyi válság.

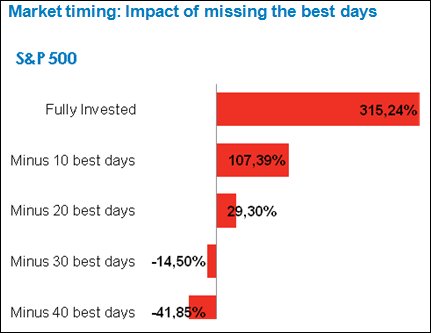

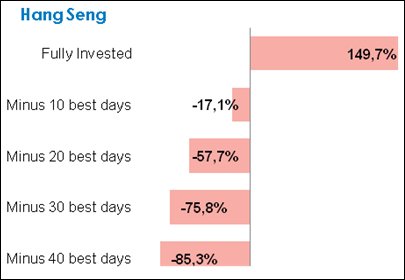

A piacon töltött idő a piaci időzítés felett

Ha lemaradunk a piac legjobb napjairól, súlyosan csorbíthatjuk a hosszútávú kumulált hozamainkat. A lenti chartok azt mutatják, milyen hatással lett volna egy portfólióra a legjobb napokról való lemaradás az amerikai, a brit, az európai és a hongkongi részvénypiacokon egy 20 éves periódus alatt, 1994 október 10 és 2014 október 10 között.

A részvényárakat végső soron olyan fundamentális tényezők határozzák meg, mint a cégek teljesítménye, nem pedig a rövid távú hangulat. Hosszútávon a részvények jelentősen jobb hozamokat értek el, mint más befektetési formák, és könnyedén túlszárnyalták az inflációt. Noha a részvénypiacok történelmileg ingadozóbbak voltak más eszközosztályoknál, a hosszútávon gondolkozó befektetőket mindig magasabb hozamokkal kárpótolta a piac a magasabb likviditásért.

Legfőbb ellenségünk saját magunk vagyunk

Ez az amiért a befektetőknek nem szabad hagyniuk, hogy az áringadozás elrontsa hosszútávú terveiket. Ehelyett érdemes felismerni, hogy viselkedési torzulások hatnak a piacra volatilitás idején. Benjamin Graham megfigyeléseinek megfelelően egy befektető legfőbb ellensége saját maga. Az ilyen periódusokban történő piacra lépés vagy kiszállás nagy tranzakciós költségeket von maga után, és kisebb kumulatív hozamot eredményez.

A részvénypiaci volatilitás természete miatt érdemes a befektetőknek egy rendszerezett tervet követve minden hónapban vagy negyedévben bizonyos összegű pénzt befektetni, és időnként felülvizsgálni a teljes portfóliót. Ezt nevezzük költségátlagolásnak, és a részvényvásárlás átlagos költségeit csökkenthetjük vele. Ez a technika ugyancsak eliminálja az érzelmi tényezőt a befektetési tevékenységből, így kisebb lesz az esélye, hogy a piaci pánik-vezérelte, megalapozatlan eladási vagy vételi döntéseket hozzunk Mr. Market hangulati ingadozásai alapján.

Minimum 60 napos tűzszünet kell a választásokhoz.

Minimum 60 napos tűzszünet kell a választásokhoz.