A főbb nyugat-európai indexek 1-4 ezrelékkel esnek hétfőn délelőtt, és az amerikai határidős mutatók is hasonló mínuszban állnak. Mivel a legtöbb fontosabb tőzsdén a húsvét miatt csonka hét lesz, a szokásosnál alacsonyabb lehet az aktivitás a piacokon. A múlt heti új indexrekordok után azonban némi pihenő egyáltalán nem meglepő.

Az amerikai elnök aláírta az 1200 milliárd dolláros finanszírozási csomagot, ami szeptember 30-ig lehetővé teszi az amerikai kormányzat folyamatos működését. A Goldman Sachs a gazdasági növekedés lehetséges javulására és a központi bankok monetáris politikai lazítására hivatkozva az európai STOXX 600 index célárát 510 pontról 540-re emelte a 2024-es év végére. Ez azonban alig hat százalékos emelkedést jelent (jelenleg 508,55 pont).

A BUX index 0,4 százalékos emelkedésének motorja ezúttal a Richter 1,6 százalékos ugrása volt, amit a magas osztalékjavaslat magyaráz, erre még visszatérünk. Az OTP 0,4 százalékkal esik, a Mol és a Telekom 0,2-0,2 százalékkal javít. Nyertes az ANY Nyomda is, 1,6 százalékkal drágul.

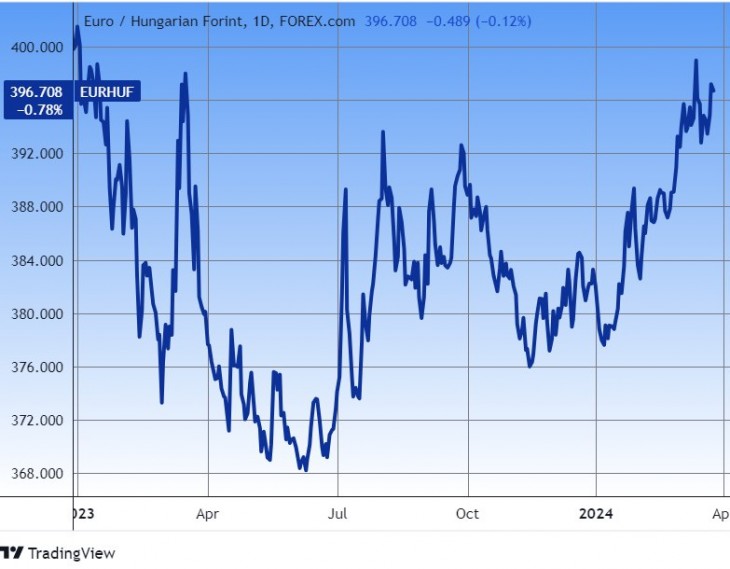

Gyengélkedik a forint

Hétfő reggel a 398 forintot is elérte az euró ára, most azonban 397 körül ingadozik, ami nem jelent lényeges változást a péntek estihez képest.

Elsősorban a dollár erősödése hátráltatta mostanában a magyar devizát az Erste Befektetési Zrt. szerint.

E csonka hét keddjén a magyar jegybank döntését várjuk, várakozásunk szerint 75 pontos vágással haladhat tovább a Magyar Nemzeti Bank (MNB) – tették hozzá.

Kellemes meglepetés a Richtertől

A Richter vezetése részvényenként 423 forint osztalék kifizetését javasolja az április 25-i rendes éves közgyűlésnek, ami a korrigált adózott eredmény 46 százaléka.

A Bloomberg konszenzusa 240 forint, így az osztalékjavaslat pozitív hír – írja az Erste Befektetési Zrt.

A pénteki záróárfolyammal számolva ez 4,6 százalék körüli osztalékhozamot jelenthet a részvényeseknek a K&H Értékpapír szerint. Az előző évi 390 forint körüli osztalék után tehát magasabb kifizetést kaphatnak a részvényesek, dacára a 2023-ban 5,2 százalékkal csökkenő részvényenkénti eredménynek. Így a részvényesek számára inkább jó hírként értékeli a fejleményt ez a brókercég is.

Drágul a gáz, az olaj

Fél százalékkal emelkedett az olaj ára, amit részben azzal hoznak összefüggésbe, hogy a moszkvai merényletek után az orosz-ukrán háborús feszültség is növekedni látszik. De a közel-keleti helyzet sem javul, újabb támadás volt a Vörös-tengeren, ráadásul az amerikai olajkutak száma csökkenést mutat.

A Brent típusú olaj így 85,25 dollár. Az európai földgáz pedig több mint két és fél százalékkal drágult.

Politikai hátszél a részvényeknek és a forintnak?

Mit üzent a kamatdöntés után a Fed? – teszi fel a kérdést a VIG Alapkezelő blogja. Erre az évre változatlanul háromszor 25 bázispontos kamatvágás várható az amerikai jegybank szerepét betöltő intézmény részéről. Ez pozitív meglepetés a befektetők számára, mert az amerikai gazdasági adatok nem igazán mutattak az érdemi lassulás irányába, ami teret adhatna a kamatcsökkentésnek.

Ráadásul Jerome Powell Fed-elnök szerint hamarosan véget érhet a Fed mérlegfőösszegének csökkentése. Úgy tűnik, hogy a Fed nem akarja elrontani a befektetői hangulatot a novemberben esedékes amerikai elnökválasztás előtt – még a cél feletti infláció ellenére sem. Az amerikai részvényindexek új csúcsokat döntöttek.

A Fed pozitív előrejelzése az MNB számára is nyitva hagyja az ajtót a további kamatcsökkentésekre, így az év második felére Magyarországon reálisnak tűnhet a 6-7 százalék körüli forint alapkamat – tették hozzá.

Jön a készpénz elleni háború?

Az Európai Parlament illetékes bizottságai elvetették a saját kezelésű (“self-custody”) kriptotárcákból történő kriptopénz-kifizetésekre vonatkozó ezer eurós korlátozásról szóló javaslatot. Törölték azt a rendelkezést is, amely a személyazonosság ellenőrzését célozta volna akkor, ha a saját kezelésű tárcák pénzeszközöket fogadnak.

A kriptotőzsdéknek azonban – amelyeket az EU-ban kriptoeszköz-szolgáltatóknak (CASP) neveznek – ügyfél-átvilágítást, személyazonosság-ellenőrzést kell végezniük azoknál a felhasználóknál, akik legalább ezer eurós tranzakciókat hajtanak végre – írta a Cointelegraph. A pénzmosás elleni leendő törvény (AMLR) egyébként a készpénzes kifizetéseket tízezer euróban korlátozza, és megtiltja a 3000 euró feletti névtelen készpénzkifizetést. A jogszabály valamikor 2027-ben lehet teljes mértékben működőképes.

Patrick Breyer, a németországi Kalózpárt európai parlamenti képviselője az új törvényeket “készpénz elleni háborúnak” nevezte.

Túlvett a bitcoin és 42 ezer dollárig kéne esnie?

A 67 ezer dollárnál járó, az utóbbi egy hétben inkább sávozó-stagnáló bitcoin továbbra is túlvett a JPMorgan elemzõi szerint, akik az első számú határidős kriptó határidős árazásából és kereskedési adataiból vonták le ezt a következtetést. A Bitcoin ára a közelgő felezési eseményt követően 42 ezer dollár körüli szintre eshet. (Az újonnan létrejövő bitcoinok száma április közepén felére fog csökkenni.)

Eközben a bányászok “jutalma” (ami ezekből a keletkező bitcoinokból származik) csökken és a “termelési költségeik” növekednek (ami fokozott eladásokra sarkallhatja őket – a szerk.). Ráadásul miközben a piaci optimizmus magas, a legutóbbi adatok a januárban engedélyezett bitcoin spot ETF-ek tőkebeáramlásának lassulását mutatják.

Szigorúan védett devizák

Japán és Kína hétfőn délelőtt lépéseket tett valutáik megerősítésére – írta a Bloomberg. A japán pénzügyi vezetés hónapok óta a leghatározottabb figyelmeztetést adta ki a devizapiaci spekulációkkal kapcsolatban, mivel a jen továbbra is a 2022-es intervenció szintje közelében mozog.

A kínai jüan pénteki értékvesztése mérséklődött, miután a központi bank a vártnál magasabb napi referencia-kamatlábon keresztül jelezte, hogy támogatni szándékozik az irányított árfolyamú devizát. A jegybank november óta a legnagyobb erősítő lépésről döntött.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Az elnök nem is volt ott.

Az elnök nem is volt ott.