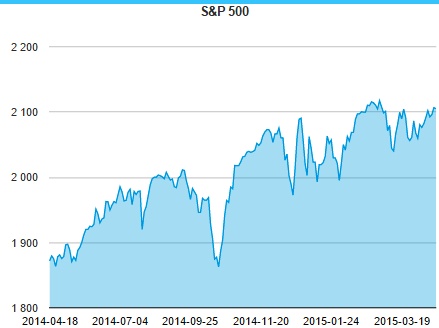

A részvénypiaci hossz (tartós áremelkedés, bikapiac) hat éve tart Amerikában, ezalatt nagyjából háromszorosára nőtt a részvények értéke. Ez nem tett jót a shortolásra szakosodott, azaz árfolyamesésre játszó hedge fund-oknak – írja a Bloomberg. A shortoló hedge fundok indexe, index, a Dow Jones Credit Suisse Dedicated Short Bias Index 69 százalékot esett hat év alatt, februártól februárig, a vegyes long-short változata pedig csak 69 százalékot emelkedett, bőven lemaradva az S&P 500 indextől.

Magasabban, mint négy évtizede bármikor

David Kostin, a Goldman Sachs Group stratégája szerint ügyfeleik esésre játszó (medvepiaci) kereskedési ötletekre vadásznak jelenleg, mivel igen alacsonyak a várható részvénypiaci megtérülések, és a részvények árazása magasabb szinten áll, mint bármikor az utóbbi négy évtizedben – kivéve a híres technológiai buborékot az ezredforduló körül. (Hozzátehetjük, hogy az alacsony kamatszint is könnyíti a shortolók dolgát, akik lényegében részvényt vesznek kölcsön, azaz hitelt vesznek fel, amire kamatot fizetnek. Akkor is, ha határidős, opciós ügyletről, certifikátról van szó.)

Ideális lehet az alkalom

Kostin és csapata elemzése szerint a legmagasabb értékeltségű részvények teljesítménye 1980 óta évi 5,2 százalékkal maradt alatta az S&P 500 index teljesítményének. Ráadásul idén az úgynevezett növekedési részvények – épp amelyek értékeltsége gyakorta magas – külön nagyot emelkedtek, így ideális lehet az alkalom a shortolásra. (Frissebb indexértékek a grafikonra vagy ide kattintva.)

Másrészt az amerikai gazdaság ideiglenes, részben az időjárás által okozott lassulása miatt előreszaladtak az árazások, a növekedési megfontolásokat az értékalapú megközelítés válthatja fel. Így a növekedési részvények alulteljesíthetnek.

Medvelista medvelista hátán

A Goldmannak két hasznos listája is van a Bloomberg szerint, az egyik a hedge fund-ok kedvenc shortolási célpontjait tartalmazza. Az ezen a listán szereplő részvények esésére játszó portfólió 2013 eleje óta egy százalékponttal teljesítette felül az S&P 500 vezető részvényindexet. De van a befektetési banknak egy saját listája is azokról a részvényekről, amelyeket a nyílt végű részvényalapok alulsúlyoznak, az ezen levő értékpapírok állításuk szerint 12 százalékponttal teljesítettek felül.

Mindenen tapasztalatok alapján a Goldman összeállított egy 19 tételből álló névsort azokról az amerikai papírokról, amelyeket szerinte érdemes shortolni. Néhány ismertebb név a listáról a Western Union, az Nvidia vagy a Nasdaq OMX Group. Olyan cégek kerültek ebbe a csoportba, amelyeket a vállalat eladásra javasol, és a célára legalább tíz százalékkal a piaci konszenzus alatt van.

Hazabeszélhetnek a brókerek

A Goldman tanácsaival kapcsolatban persze érdemes óvatosnak lennünk. Egyrészt a cégnek érdeke lehet, hogy ha ő maga vagy ügyfelei már alaposan shortolták ezeket a részvényeket, akkor mások is ezt tegyék, az ő nyereségüket növelve – és egyben esetleg beteljesítve a jóslatot is. (Ettől persze még lehet, hogy lehet a Goldmant követve nyereséget elérni.)

Másrészt ha az általános részvénypiaci emelkedés tovább tart, akkor még a leggyengébb cégek részvényei is mehetnek tovább. Ennek kivédésére azt lehet tenni, hogy például shortoljuk az egyes részvényeket, majd ezzel egy időben nagyjából hasonló értékben longoljuk a vezető indexet. Így tulajdonképpen arra játszunk, hogy a kiválasztott részvények alulteljesítenek, ami emelkedő piac mellett is bekövetkezhet, ha kevésbé mennek fel, mint a piac egésze. Eső piacon akkor nyerünk, ha jobban esnek az egyedi részvények, mint az egész piacot reprezentáló index.

Mindig voltak károgók

Annál is inkább fontos az óvatosság, hiszen a korábbi pesszimista előrejelzések rendszerint nem jöttek be. Hat év alatt mindig voltak bőven károgók, akik a részvénypiaci emelkedés közeli végére, összeomlásra vagy legalábbis komoly korrekcióra figyelmeztettek, de 2011 közepe óta egy tisztességes korrekció sem történt az amerikai piacon.

|

| (Fotó: Wikimedia Commons) |

Például elég megnézni ezt a bő fél évvel ezelőtti, október eleji amerikai cikket. „Vigyázat, a részvénypiac 50 százalékkal fog zuhanni” – írják. Ez említésre méltó sem lenne, ha nem nagyon neves közgazdászok és befektetők érveivel támasztanák ezt alá.

Még a Buffett-indikátor sem jött be

Idézték Mark Spitznagelt, aki a 2008-as összeomlásban szerzett hírnevet azzal, hogy milliárdos összeget nyert rajta. Idézték Marc Fabert, aki szerint „gigantikus pénzügyieszköz-buborékban vagyunk”, amely „bármelyik nap kipukkanhat”. Említik a „Warren Buffett-indikátort”, amely a részvénypiaci kapitalizáció és a GDP viszonya alapján jelzett előre tőzsdei összeomlást.

Tízhavi mélyponton a fontos mutató.

Tízhavi mélyponton a fontos mutató.