A koronavírus évében a befektetési szektor rendkívül erős maradt – mondta Szécsényi Bálint, az Equilor Befektetési Zrt. vezérigazgatója a cég sajtóbeszélgetésén. Talán mert az elmúlt évtizedekben már több sokkot átélt, és a szabályozók is járatosak a rendkívüli helyzetekben, jóval felkészültebben várta a válságot, mint más szektorok. Nemcsak, hogy nem érezte meg a járványt az ágazat, de talán még profitálni is tudott.

Tavaly ugyanis sok pénz került a gazdaságba, és több idejük volt az embereknek, hogy a befektetéseikkel foglalkozzanak. A tanácsadás, az elemzések szerepe felértékelődött, ezt az Equilor is érzékelte a gyakorlatban. Sok IPO (részvénykibocsátás) volt, és a brókercég szép eredményt ért el a vállalatfinanszírozás (corporate finance) területén.

Állami cégek jöhetnek idén a tőzsdére

Idén új fejlesztéseket terveznek, az online számlanyitást, online tájékoztatást szeretnék megoldani 2021 végére. A kereskedési rendszereiket is továbbfejlesztik, és foglalkoznak a BÉT árupiacának újranyitásával. Ennek az utóbbi években már egyetlen tagja volt az Equilor. Reformra szorult a szabályozása, amit sikerült tavaly véghez vinni, így a szekció új tagokat kaphat, lendületbe jöhet ez a piac – mondta el Szécsényi.

Jóval nagyobb vállalatok is készülnek a magyar tőzsdére az idén, így végre jöhet az a komolyabb kapitalizáció-növekedés, amit már régóta várnak. Neveket a vezérigazgató nem mondhatott, de célzott rá, hogy állami cégek is lehetnek köztük. (Rendre három társaság, az MVM, a Szerencsejáték Zrt. és a Magyar Posta neve szokott felmerülni - a szerk.).

Rossz lesz Biden a tőzsdének?

A tőkepiacokon nem biztos, hogy akkora nagy öröm lesz Joe Biden megválasztása, megemelkedhetnek a társaságiadó-kulcsok és a legnagyobb jövedelműek adókulcsai – mondta Török Lajos vezető elemző. Kérdés, a szélsőségek harca határozza-e meg az USA jövőjét. Most egy 1900 milliárd dolláros új gazdasági mentőcsomag készül, ami óriási összeg. A lakosság fejenként további 1400 dollárt kap, nő a munkanélküliségi segély és a minimálbér. Ez utóbbi sok cégnek eléggé nagy érvágást jelent, főleg azoknak, amelyek alacsony bérű munkásokat foglalkoztatnak, mint a McDonalds vagy a Walmart.

A piac már arra vár, melyik lesz a következő csomag, intézkedéscsokor, és hogy mely szektorok lesznek emiatt a nyertesek. Az amerikai infrastruktúra állapotáról ellentmondó adatok vannak, de a fejlesztése napirenden van. Az erről szóló programot februárban mutathatják be. Biden zöld elnök akar lenni és klímasemlegességre törekszik, volt is már nagy rali a fenntarthatóságra koncentráló cégek körében.

Nem szeretik a negatív kamatokat

A negyedik negyedévben megtört az amerikai gazdaság lendülete, vannak bőven kockázatok a növekedés terén. Nagyok az inflációs kockázatok is, főleg, ha az újabb 1400 dolláros csekkeket el is költik az emberek. Eközben a termelés, részben a kínai chipek kimaradása miatt kapacitás-korlátokkal küzd.

Trump még az utolsó napjaiban is próbálta nehéz helyzetbe hozni Kínát, amely egyértelműen kihívója az USA-nak. Ebben a volt elnöknek igaza van, a problémát jól ismerte fel. Kína Joe Biden számára is kihívást fog jelenteni.

Ami a Fed-et illeti, 2023 előtt kamatemelésre biztos, hogy nem kell számítani, de kamatcsökkentésre sem. Az USA-ban nem szeretik a negatív kamatokat. Az év második felének nagy kérdése, hogy ha megindul a gazdaság, visszafogják-e az eszközvásárlási programot és megnőnek-e a kötvényhozamok. A piacok addig is a Fed miden szavára figyelnek, hogy kitalálják, mi várható tőle.

Nagy kérdés az oltás

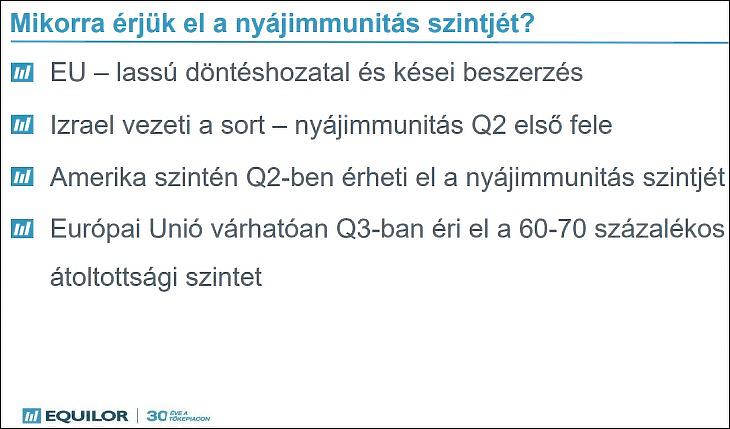

A dollár 2020-ban sokat gyengült. Biden újabb csomagjai is növelik a dollárkínálatot, így folytatódhat a trend – mondta el Buró Szilárd pénzügyi innovációs vezető. A tankönyvek szerint ugyanis a túlkínálat lenyomja a termék árát. A legnagyobb kérdés idén, mikor lesz megfelelő az átoltottság. Az Equilor szerint ez időben be fog következni, még ha jelenleg Európa le is van maradva az USA-val és Egyesült Királysággal szemben. Minden a járványgörbétől függ az európai gazdaságban.

Bravó, EU!

Mivel az EU-ban később, a harmadik negyedévre lehet átoltottságra számítani, a korlátozások egy része akár a teljes évben fennmaradhat. Ez különösen a szolgáltatóipar és a turizmus számára kedvezőtlen. Összességében azonban a tavalyi, várhatóan 4,2 százalékos visszaesést a világ össztermelése idén már ledolgozhatja. Politikai téren az Equilor komoly eredményeket lát Európában. “Már tavaly elindult a visszarendeződés, megszületett a Brexit-megállapodás, és az EU-nak sikerült a következő költségvetést is elfogadnia. Emellett a korábban elképzelhetetlennek gondolt közös kötvénykibocsátást is megvalósították” – húzták alá. Az EKB tovább lazíthat, a kamatszint itt is tartósan alacsony maradhat.

Mi lesz veled, forint?

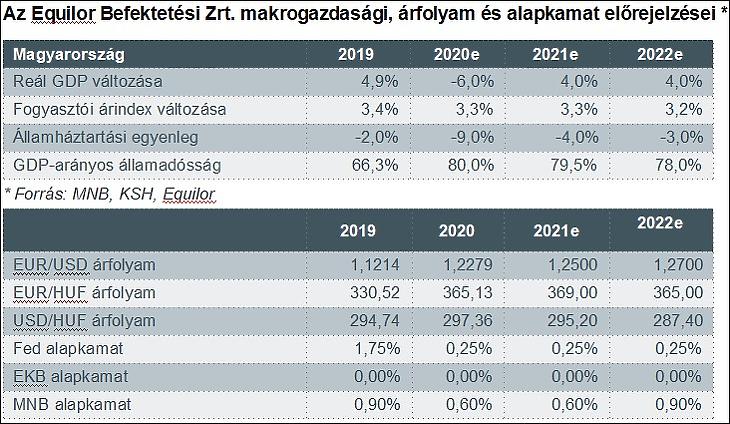

Idén még lehet egy kamatvágás legalább az egyhetes tendernél, de az inflációs nyomás miatt az év második felében már megindulhat a szigorítás is – hangzott el. A forinttal kapcsolatban nagyobb változásra nem számítanak, a tavalyi nagy gyengülés után nagyobb tér maradhat az árfolyam erősödésére, mint gyengülésére. Az MNB nem nézne rossz szemmel egy mérsékelt forinterősödést – vélte Buró.

Az euróárfolyam így átmenetileg a 350 forintos szintet is megközelítheti, de az év végére 365-re vagy afölé mehet vissza. Nagy kérdés Magyarországon és más térségbeli országokban is, hogy mi lesz, ha lejár a hitelmoratórium, ez fontos az OTP szempontjából is.

Nálunk is minden a járványtól függ

Magyarországon a novemberben újra bevezetett járványügyi korlátozások miatt a tavalyi utolsó negyedévben visszaesés várható, elsősorban a szolgáltatási szektorban. A válságból való kilábalást itt is nagymértékben befolyásolja a járvány lefutása, a korlátozások feloldásának üteme. Az Equilor szerint ez év második felében intenzív bővülés indul a hazai gazdaságban, és az év egészében sikerülhet elérni a négy százalékos GDP-növekedést. A korlátozások fokozatos feloldásával a lakossági fogyasztás intenzív növekedése várható, elsősorban a szolgáltatási szektorban és a belföldi turizmusban.

A korlátozások elhúzódása esetén azonban a kis- és középvállalatok egy része forráshiányos állapotba kerülhet, és ismét emelkedhet a munkanélküliség. Felfelé mutató inflációs kockázatok kezdenek körvonalazódni nálunk is, főleg, ha a világgazdaság kilábalása viszonylag gyors ütemű lesz. A válságból való kilábalást követően a fogyasztás élénkülése, a várható áremelések, illetve az olajárfolyam emelkedése miatt feljebb tolódhat az inflációs görbe. Így monetáris szigorításra lehet szükség, de az várhatóan nem az idei év végén, hanem a jövő év első felében következhet be Magyarországon.

Török Lajos szerint a tavalyi válság adósságnövelő hatását legalább 5-8 évig tarthat ledolgozni.

Mibe fektessünk?

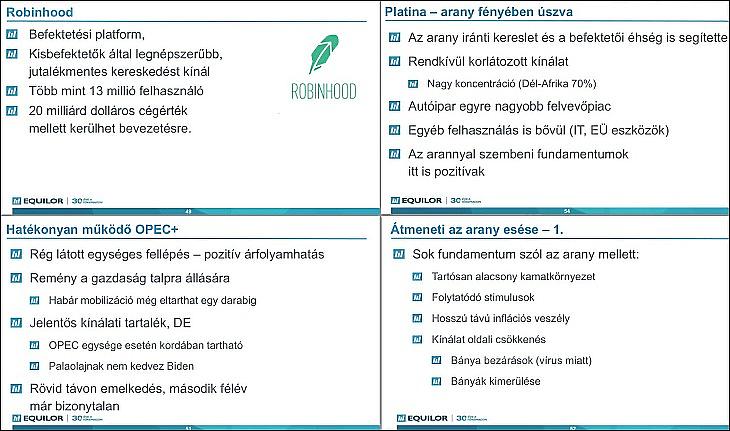

Az Equilor optimista a Mollal és az OTP-vel kapcsolatban, míg a Richterrel és a Telekommal visszafogottabb. (Lásd a fenti ábrát.) Emelkedést valószínűsítenek az aranynál és a platinánál is. Az olaj tarthatja az árfolyamát az első félévben, rövidebb távon, de a második félév már bizonytalanabb. Az 50 dolláros árhatár felett az amerikai palaolaj-termelőknek érdemes újra piacra lépniük, de Joe Biden nem támogatja ezt a szektort.

Tavaly nagy sikerű IPO-k (elsődleges részvénykibocsátások) voltak, mint a Snowflake, az Airbnb, a Palantir, a C3ai. Ebben az évben is várhatóak izgalmas tőzsdei bevezetések, mint a Robinhood jutalékmentes tőzsdéző platform részvényei, a Roblox videojáték-cég vagy a szoftveres automatizációval foglalkozó UiPath.

További kiemelt befektetések voltak az előadáson:

- Az európai bankrészvények ETF-e (XETRA:EXV1)

- A Palantir (NYSE:PLTR) és a C3.ai (NYSE:AI) technológiai cégek

- Az amerikai légitársaságok, a JETS ETF (NYSE:JETS)

- A Volkswagen (XETRA:VOW3)

- The Trade Desk (NASDAQ:TTD)

- Quidel Corporation (NASDAQ: QDEL)

- Brookfield Renewable Partners (NYSE:BEP)

- Tunéziai állampapír (BTUN 6 3/8 07/15/2026)

- American Airlines (AAL 5 06/01/2022)

- Delhi Airport (DIALIN 6 1/8 10/31/2026)

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Hét, illetve három forinttal nőnek a piaci árak.

Hét, illetve három forinttal nőnek a piaci árak.