Szerény pluszban vannak az európai indexek pénteken, a DAX 0,5, a CAC 40 0,6, a londoni FTSE 100 pedig 0,2 százalékkal emelkedik. Az amerikai határidős mutatók azonban újabb 0,4 százalékkal süllyednek a tegnapi esést követően. Varsóban 0,1, Budapesten 0,3 százalékkal van lejjebb az index.

Itthon alig van különbség a vezető részvények között, a süllyedés 0,2-0,4 százalékos. Gyorsjelentése után a Mol gyengül leginkább e pillanatban, de reggel rosszabb volt a helyzet, a papír 2200 forint alatt nyitott, dél körül 2234 volt. A forint kissé gyengül, az euró 358,70. Két brókercég azt írja róla, hogy “megfagyott”, illetve “mozdulatlan” volt az utóbbi időben. De hasonló a helyzet a többi régiós devizánál is.

A dollár ismét gyengül, és jól teljesítenek az ipari nyersanyagok, mint a réz, az amerikai faanyag, a kínai szállítású vasérc. Az utóbbi időben sokat emelkedő olaj viszont irányt váltott, másfél-két százalékkal esik ma.

A Walmart lelombozta Amerikát

Tovább vitatkoznak az amerikai segélycsomagon, állítólag jövő héten elfogadhatják végre. Valamelyest javuló beszerzésimenedzser-index érkezett az Eurózónából. Az összesített, ipart és szolgáltatásokat is tartalmazó IHS Markit-mutató 48,1-re emelkedett az előző havi 47,8-ról. (A növekedés 50-nél kezdődik.)

A vártnál gyengébb eredménnyel zárta a tavalyi évet a Walmart, az áruházóriás jelentése az egész amerikai részvénypiacot nyomasztotta a sajtó szerint. Esett a Tesla tegnap is, talán mert csökkentette a belépő modellek árait. Ráadásul Németországban is sorozatokat hívott vissza, és a berlini gyár felépítése is csúszhat.

Még számos más gyorsjelentés érkezett, például az Allianz biztosító és a Hermes luxuscikk-gyártó, a Danone élelmiszer-konszern számai. Jelentett a Roku, a Quidel, a Tilray, a SunPower.

Hogyan értékelik az elemzők a Mol-jelentést?

Éjszaka közzétette gyorsjelentését a Mol, a Magyar Telekom jövő csütörtök este jelenthet.

- Nem hozott pozitív meglepetést a Mol, mint az osztrák OMV vagy a lengyel PKN – véli az Erste Befektetési Zrt. kommentárja. Hozta viszont a kötelezőt, ami két ellentétes tényezőnek volt köszönhető. Egyrészt az azeri mezőhöz kapcsolhatóan megjelent egy egyszerinek tekinthető tétel. Míg az adósoron egy jelentősebb visszaírást láthattunk.

- Vegyes negyedéves számok, javuló kilátások - írta a jelentésről a KBC Equitas. EBITDA-soron az elemzői konszenzust enyhén alulmúlta a társaság, de a downstream és a fogyasztói szolgáltatások szegmens pozitív meglepetést okozott. A menedzsment éves célkitűzéseit sikerült felülmúlni, az idei éves kilátások pedig már optimistábbak, így összességében nem rossz a jelentés. A technikai kép továbbra is izgalmas, fontos szintnél van az árfolyam.

- Hozta a Mol a tőle elvártakat az Equilor Befektetési szerint. A „tiszta” EBITDA 140,4 milliárd forint lett, ami 2,8 százalékkal alulmúlja a konszenzust. Ám 2020 egészét tekintve a 2,05 milliárd dolláros eredmény meghaladja a célul kitűzött 1,9 milliárd dollárt.

A Robinhood-ot támadták az amerikai törvényhozásban

A csütörtöki meghallgatáson az amerikai törvényhozók a Robinhood kereskedési platform, a Reddit internetes fórumszolgáltató, a hedge fundok vezetőit faggatták a WallStreetBets- és GameStop-ügyben, valamint a kisbefektetők egyik hangadóját is.

A WallStreetBets-kisbefetetők kedvenc kereskedési platformja, a Robinhood vezérigazgatója, Vlad Tenev a politikai harag kereszttüzében találta magát két dolog miatt is – tudósít a Bloomberg.com. Egyrészt a jutalék nélküli kereskedési modell miatt, ami a tapasztalatlan kisbefektetők piaci részvételét segíti elő. Másrészt a platform azon döntése miatt, hogy korlátozta a kereskedést a „mémrészvényekkel”, mint a GameStop, az AMC és társai. Tenev szerint erre egyáltalán nem a másik oldalon álló hedge fund-ok megsegítése érdekében került sor, hanem azért, mert a Robinhoodnak nem volt pénze, hogy eleget tegyen az elszámolóház hárommilliárd dolláros letéti követelésének.

A Robinhood valóban gigantikus hitelfelvételre és tőkeemelésre kényszerült azokban a napokban, ahogy azt többször meg is írtuk.

A Volkswagen tőzsdére vinné a Porschét

Tegnap a Volkswagen-papír 4,6 százalékot emelkedett, miután felreppent a hír, hogy tőzsdére bocsáthatja leányvállalatát, a Porschét. Korábban azt feltételezték, hogy a Lamborghinit fogják kiszervezni – írta az Equilor Befektetési Zrt.

Az elemzők szerint a Porsche nem megfelelően van árazva, mert a cégcsoporton belül nem differenciálnak eléggé a befektetők. A Bloomberg elemzői szerint a Porsche árazása akár magasabb is lehet, mint a jelenlegi Volkswagen csoport árazása. Elég csak megnézni, hogy mi történt a Ferrarival, miután kivált a Fiat-Chrysler csoportból. A gazdaságilag racionálisnak tűnő döntést azonban nehéz meghozni, mert a Volkswagen csoport fő tulajdonosai nem biztos, hogy rábólintanak.

Beszakadt a Renault a várható chiphiány miatt

Rekordveszteséget szenvedett el a Renault, a részvény több mint öt százalékot veszít ma. A francia autógyártó tavaly jobban megszenvedte a koronavírus-válságot, mint az iparág többi része.

Az eredmény nyolcmilliárd euró veszteség, nagyobb, mint amennyire az elemzők számítottak. Az eladások bő ötödükkel, 43,5 milliárd euróra csökkentek. A csoport vezetése fordulatra számít, de csak az év második felében. Az eredeti tervekhez képest ugyanis mintegy százezerrel kevesebb autót gyárthatnak idén az elektronikus alkatrészek hiánya miatt. Kifejezetten erős chiphiányra számítanak áprilistól június végéig. De azt is közölték, hogy a helyzetet nehéz felmérni, mert az óráról órára változik – tudósított a német N-Tv.de. Emlékeztettek arra is, hogy a német autógyártókat is nehéz helyzetbe hozza a chiphiány.

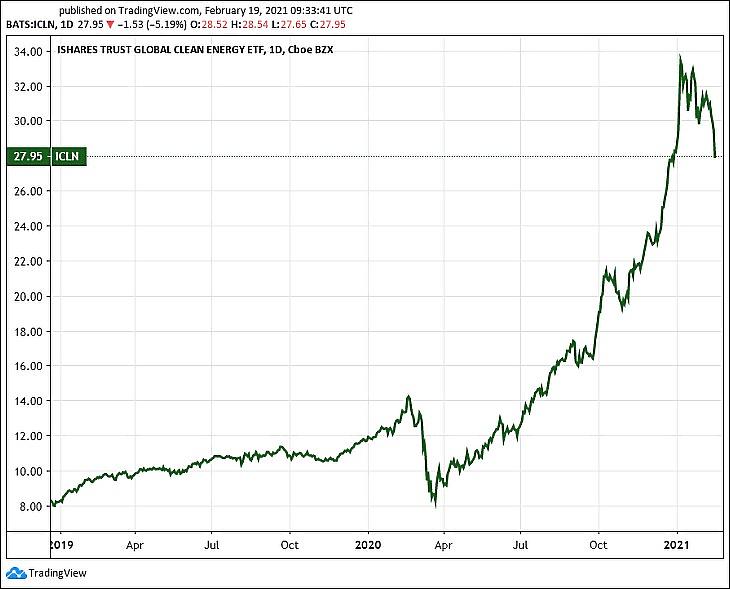

Tiszta energiából van a tőzsdei buborék

Világszerte azon vitatkoznak befektetők, közgazdászok, hogy buborék van-e a tőkepiacokon. Az egyik legnagyobb buborék a megújuló energiával foglalkozó cégek részvényeiben alakult ki – írta a SeekingAlpha. Az erre a szektorra szakosodott iShares Global Clean Energy ETF (ICLN) egy év alatt 110, öt év alatt 240 százalékkal emelkedett (több mint a duplájára, illetve a triplájára). A tavaly márciusi mélypontról pedig 300 százalékkal, azaz négyszerezte az értékét.

Az ETF legnagyobb befektetése a beszédes nevű Plug Power Inc. (PLUG), amely hidrogéncellákkal foglalkozik. (“Plug”: bedug, behelyez, csatlakoztat.) A részvénye egy év alatt ezer százalék körül drágult.

Már elfogadják adófizetésnél a bitcoint Svájcban

Ma is rekordszinten áll a bitcoin, 53 ezer dollárhoz közelít, és az ether is csúcsokat ostromol 1940-en. A bitcoinnal és más kriptodevizákkal szembeni egyik ellenérv volt eddig, hogy nem lehet velük adót fizetni. Úgy látszik, ez is csak döntés kérdése, a kriptodevizák terén úttörő Svájcban ugyanis már lehet.

Zug kanton e héttől elfogadja a bitcoint és az ethert a helyi vállalatoktól és magánszemélyektől adófizetésnél – közölte a Bitcoin Suisse, egy helyi kriptodeviza-kereskedő, amely a kantonnal együttműködve bevezette az új lehetőséget. A kanton hivatalos tájékoztatót tett közzé a fizetési módról a honlapján, részletes videosegédlettel. Ez újabb jele annak, hogy Svájc a blokklánc országává válik (“Blockchain Nation CH”) – írta a cég.

A kriptodevizák iránti pozitív hozzáállása miatt „Crypto Valley” (kripto-völgy) néven is emlegetett Zug kanton öt éve kísérletezik a kriptofizetésekkel. De Zug még csak nem is az első, Zermatt, a Valais kantonban található kisváros önkormányzata már 2020 januárjában bevezette ugyanezt a Cointelegraph szerint.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Túszejtés vagy pénzmosás?

Túszejtés vagy pénzmosás?