Nem hisszük, hogy már kint vagyunk az erdőből, a neheze még hátravan – mondták el a Fidelity International webináriumán. Mintegy 60 százalékos valószínűséget adnak a világ egyik nagy vagyonkezelő csoportjának elemzői annak az alapforgatókönyvnek, amely szerint lesz második fertőzési hullám ősszel. Amelyet még nem tudnak teljes mértékben kézben tartani az országok.

Túl sok a pozitív feltételezés, amelyek be vannak árazva a tőkepiacokon, és kevés a tényleges adat. Holott minél tovább tart a válság, annál több lesz a veszteség, a munkanélküli, a vállalati csőd. Igaz, Kínában hasonló volt a zuhanás a gazdaságban, mint Európában, és azután a visszapattanás is gyors volt. Ez azonban nem extrapolálható automatikusan a világ többi részére – hangzott el a cég közép- és kelet-európai csoportjának előadásán.

Az elemzői konszenzusnál pesszimistábbak vagyunk, a növekedés terén rövid távon számos sokk érkezhet még. A szociális távolságtartás elkísérhet bennünket 2020 egészében – mondták el. A jegybankok likviditásnövelő injekciói nyomán a kötvényhozamok zuhanása már 2019-ben elkezdődött, 2020-ban csak intenzívebbé vált. Ne harcolj a Fed ellen, de ne hagyd figyelmen kívül a fundamentumokat sem – tartják a cégnél. Ezért elmozdultak a ciklikus szektorok felől a defenzívebb befektetések felé.

Húsz százalékos mélyrepülés is lehet

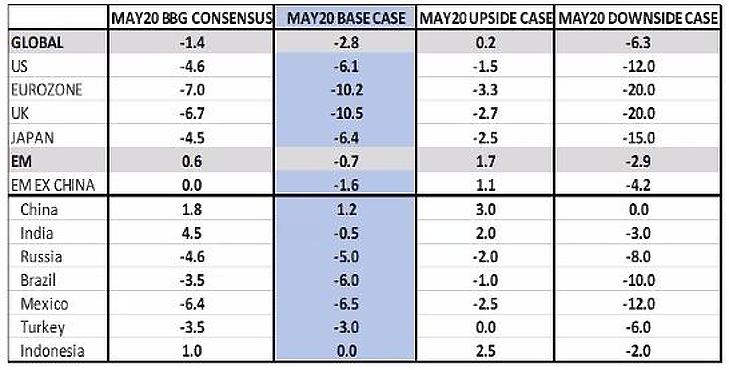

A Fidelity pesszimista verziója szerint az Európai Unióban húsz százalékkal is visszaeshet 2020 végére a gazdasági teljesítmény a 2019-es állapothoz képest. Az alapszcenárió csak mintegy tíz százalékos zsugorodást tartalmaz. Globális szinten pedig a pesszimista szcenárió mínusz 6,3, az optimista plusz 1,4 százalékos GDP-változást jelez előre. (Lásd a táblázatot.)

A járvány által kiváltott krízisre különböző országok különböző költségvetési választ adtak. De az biztos, hogy még nagyon nagy költségvetési segélycsomagokra lesz szükség ahhoz, hogy elkerüljük az elhúzódó válságot. Különben vállalati csődhullám és hatalmas munkanélküliség fenyeget. A költségvetési és a monetáris politika jelentős hátszelet jelentenek a gazdaságok számára. De sok ágazat ennek ellenére is nagyon nehéz helyzetben kell, hogy tovább küzdjön.

Nem jelez emelkedést a fő indikátor

Anna Stupnytska vezető stratéga szerint a mozgási korlátozások közepette a gazdasági aktivitás egészen mélyre zuhant. Ez látszik a üzleti bizalmi indexeken és más mutatókon a fejlett és a feltörekvő piacokon egyaránt. Egyes indexek a 2008-2009-es mélypontok alá is bezuhantak. Rövid távon a gazdaságok leállása erős deflációs sokkot okozott. Ekkora havi csökkenést nem jegyeztek még fel az Amerikai Egyesült Államok maginflációjában egyetlen alkalommal sem, mint áprilisban.

A Fidelitynek van egy összetett mutatószáma, a Fidelity Leading Indicator (FLI). Ezt sokféle mutatóból képezik a fogyasztói bizalomtól a munkanélküliségen keresztül az üzleti bizalmi felmérésekig. Ipari megrendelésállomány, árupiaci termékárak és más mutatók is vannak benne. Ez a mutató is a 2008-2009-es szint alá esett. A legutóbbi, április végi számok továbbra is mély gazdasági visszaesést mutatnak. Egyelőre nincsen arra vonatkozó adat, hogy lényegesen magához térne az indikátor.

Magas fokú a bizonytalanság

Számos olyan tényező van, amelyeknek még nem ismerjük a kimenetelét, a bizonytalanság fokuk rendkívül magas. Ilyenek a járvány várható lefolyása, a gazdaság újraindítására vonatkozó stratégiák, a politikusok beavatkozásai. Jelentkezhetnek még új másodlagos hatások, járulékos kockázatok, nem ismert az olajár várható pályája sem.

George Efstathopoulos portfólió-menedzser szerint a régiókban a tőkepiacok teljesítménye is eltérő lesz majd. A befektetőknek főleg a Fidelity Multi Asset Income Fund alapcsaládot ajánlják, amely a globális növekedésre és jövedelemtermelő befektetésekre koncentrál. Van globális, ázsiai és csendes-óceáni, kínai és európai részalapja is.

Jó hozamú kötvényeket keresnek

A vagyonkezelő jelenleg alapvetően defenzív megközelítést alkalmaz. Inkább a folyamatos bevételt, jövedelmet biztosító befektetéseket részesíti előnyben a bizonytalanabb kimenetelű részvényvásárlásokkal szemben. Korlátozzák a kockázatviselést a gyorsan változó piaci körülmények között.

A magas hozamú (high yield) kötvények piacán például attraktív értékeléseket látnak az összes nagyobb régióban, így az Amerikai Egyesült Államokban, Európában és Ázsiában is. Leginkább azonban Ázsiát preferálják, mivel itt a fundamentumok erősebbek. Ám az amerikai jegybank szerepét betöltő Fed támogatása miatt szerintük az amerikai magas hozamú kötvénypiac jó lehetőségeket kínál.

Kemény valuta kerestetik

A Fidelity egyébként fokozatosan átcsoportosítja a befektetéseket a feltörekvő piacokon a helyi devizákból a “kemény valutákba” (például dollárban, euróban jegyzett adósságokba), mivel a feltörekvő piaci devizák helyzetét romlani látja. Olyan gazdaságpolitikai válaszokat adtak ugyanis ezekben az országokban a járványra, ami leértékelődést okoz. A kemény valutában kibocsátott adósságok azonban jelentős értéket képviselnek. Kedvező lehetőségeket érzékelnek itt, olyanokat, amilyeneket nem láttunk egészen a 2008-2009-es pénzügyi válság óta. (A devizák leértékelődéséről írtuk: Három hónapja kezdődött a krach – hol tart a forint a globális deviza-roncsderbiben?)

Ázsiában a Fidelity szerint hosszú távon különösen erős a gazdasági növekedési potenciál. Ennek fő mozgatórugói a kedvező demográfiai helyzet és a reformbarát kormányok. Középtávon pedig ezek az országok gyorsabban felépülhetnek a járvány következményeiből, mint a Nyugat. “Először estek bele, először mennek ki belőle” – tartják. Szerintük politikailag is viszonylag stabilnak tekinthetők ezek az országok.

Térségünk jobban teljesíthet

A kelet-közép-európai országokban felzárkózás zajlik, ezért továbbra is magasabb lehet a gazdasági növekedésük, mint másoknak. Ez a felzárkózási ütem azonban idővel csökkenni fog – hangzott el.

Bár az arany teljesítménye nagyon jó volt az utóbbi időben, és a Fidelity is mindig figyel a várható inflációra, árupiaci termékekbe nem fektetnek. Azok ugyanis nem biztosítanak jövedelmet. Infláció elleni védekezésként változó kamatozású kötvényeket, magas kamatozású, illetve rövidebb futamidejű kötvényeket vásárolnak.