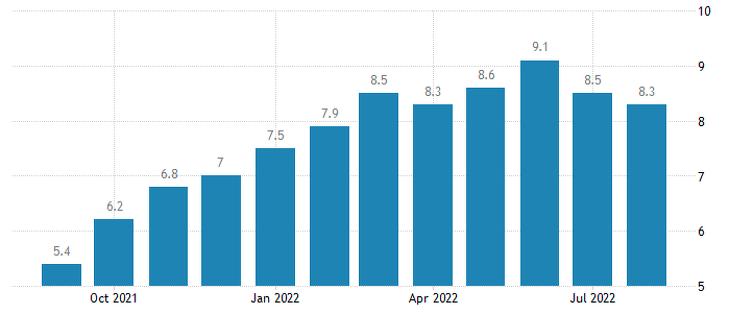

A befektetők ma elsősorban a Federal Reserve (Fed) itteni idő szerint este 8 órai kamatdöntésére várnak. Az előrejelzések szerint az amerikai jegybank várhatóan zsinórban harmadszor emeli háromnegyed százalékponttal a kamatlábakat, és jelzi, hogy mennyivel tovább és milyen gyorsan kell emelkednie a hitelfelvételi költségeknek a még mindig 8,3 százalékos éves infláció megszelídítéséhez. Ez alapján ma 3-3,25 százalékos kamatsáv jöhet létre. A fő kérdés főleg az, hogy a döntést követően hol alakulnak majd a ciklus kamatcsúcsára vonatkozó várakozások. Jelenleg a márciusi döntésre 4,5-5 százalékos kamatszintet vár a piac, vagyis még várnak érdemi szigorítást a piaci szereplők a következő üléseken is. A piacokat ugyanakkor elbizonytalaníthatja a frissített negyedéves gazdasági előrejelzés, amelyet a monetáris nyilatkozattal együtt tesznek közzé.

A gazdasági előrejelzés megmutatja majd, hogy a Fed döntéshozói szerint merre tartanak a kamatlábak, mennyi időbe telik az infláció csökkenése, és milyen mértékű megtorpanás várható az amerikai foglalkoztatásban és a gazdasági növekedésben.

A Deutsche Bank várakozásai szerint az amerikai jegybanknak végül 5 százalék körüli szintre kell emelnie az irányadó kamatlábát, ami megközelíti a 2006 közepétől 2007-ig látott 5,25 százalékos csúcsot, amikor a Fed döntéshozói az amerikai ingatlanpiaci buborék miatt aggódtak. Mindez felerősítheti a nyomást az egész globális pénzügyi rendszeren.

Jerome Powell Fed-elnök döntést követő beszéde várhatóan ismét héja hangvételű lesz, mivel a központi bank által preferált inflációs mutató több mint háromszorosa a 2 százalékos célnak.

Mivel a Fed egyre nagyobb hangsúlyt fektet az infláció elleni küzdelemre, a szigorítás annyira hangsúlyossá vált, hogy egyesek aggódni kezdtek a komolyabb recesszióhoz vezető, túlzásba vitt szigorítás miatt.

A héja hangvétel normává vált

Az Európai Központi Bank a Fed után a hónap elején először emelte háromnegyed százalékponttal az irányadó kamatlábat; a svéd központi bank a héten jóváhagyta 30 év óta az első teljes százalékpontos emelést.

A Bank of England, valamint Svájc és Norvégia központi bankja ezen a héten ülésezik, és a piacok arra számítanak, hogy nagymértékű kamatemeléseket jelentenek be.

A hitelfelvételi költségek ilyen mértékű emelkedése egymásra hathat, és olyan módon változtathatja meg a valuta-, ár- és kereskedelmi dinamikát, amely más központi bankokat is agresszívebb lépésekre késztet, különösen a feltörekvő piacokon, ahol az árfolyam-ingadozások és az emelkedő dollárkamatok váratlan pénzügyi sokkot okozhatnak.

Putyin részleges mozgósítása is mozgatja a piacokat

Ma Putyin bejelentésére is várhattak a befektetők, reggel ugyanis az orosz elnök részleges mozgósítás elrendelését jelentette be, így ennek értelmében először csak a tartalékosok kapnak behívót, akik rendelkeznek katonai tapasztalattal. Putyin indoklásában kiemelte, hogy megvédi az orosz területeket, és hogy a Nyugat el akarja pusztítani az országot. Ez a lépése oda vezethet, hogy a Nyugat agresszívabb fellépésre szólít fel Oroszországgal szemben, és tovább fokozza a szankciókat. A bejelentés a mai piaci hangulatra, különösen az energiapiacra hat.

Energiapiac

A Putyin által bejelentett eszkaláció az orosz energiaellátás bizonytalanságának növekedéséhez vezet, amelynek hatására az olaj ára több mint 2,4 százalékot, míg a holland TTF-tőzsdén a gáz októberi határidős ára 8,1 százalékkal, 211 euróra ugrott szerdán délelőtt 11 órára.

A Brent nyersolaj határidős jegyzése 2,5 százalékkal, 92,9 dollárra emelkedett hordónként reggel 9 körül, miután előző nap 1,38 dollárral csökkent.

Az amerikai West Texas Intermediate nyersolaj hordónként 86,16 dolláron állt, 2,6 százalékkal magasabban, mint tegnap.

Az olaj ára az ukrajnai háború kitörése után, márciusban, többéves csúcson érte el a tetőpontját. Az orosz nyersolaj tengeri importját tiltó európai uniós szankciók december 5-én léptek hatályba.

Közben az Egyesült Államok közölte, hogy nem számít áttörésre a 2015-ös iráni atomalku felélesztésével kapcsolatban az e heti ENSZ-közgyűlésen, ami csökkenti az iráni olaj nemzetközi piacra való visszatérésének kilátásait.

Az OPEC+, azaz a Kőolaj-exportáló Országok Szervezete és további olajtermelő országok, köztük Oroszország, jelenleg rekordmennyiségű, napi 3,58 millió hordóval marad el a termelési céltól, ami a globális kereslet mintegy 3,5 százalékát jelenti. Ez a hiány rávilágít a piaci kínálat alapvető szűkösségére.

Az eddig erősen teljesítő energiaszektorban ezzel együtt sem várható további erősödés, mivel az emelkedő hitelköltségek visszavetik a fogyasztást, ami az üzemanyag-kereslet zuhanásához vezethet. Az olajárak a mai emelkedés ellenére is alacsonyabb szinteken tartózkodnak a megelőző hónapokhoz képest.

Az energiaszektoron belül viszont felülteljesítők voltak a főként downstream tevékenységgel foglalkozó vállalatok (Marathon Petroleum, Valero Energy, Phillips 66). Az olajárak esése mellett az Egyesült Államokban továbbra is magas szinten vannak a finomítói marzsok, amely kedvező környezet a cégek számára – emelte ki a KBC Equitas elemzője.

Nemzetközi részvénypiac

Apple

A tegnapi kereskedésben nagyjából le is radírozták az indexek a hétfői felpattanást, az S&P 500 index 1,13 százalékos, a Dow Jones 1,01 százalékos, a Nasdaq Composite 0,95 százalékos mínuszban zárt. A gyenge piaci hangulatban a technológiai szektoron belül az Apple részvénye tudott még kiemelkedni, emellett pedig a repülőgépgyártó és védelmi szektor volt még felülteljesítő az amerikai piacon. Erősen kérdéses, hogy ma várható-e még tőlük további emelkedés.

Tencent

Az Equilor szerint több érdekeltségétől is szabadulna a Tencent, hogy részvényeket vehessen vissza. A kínai közösségi média és videójáték cég inkább a saját növekedésére és részvényvisszavásárlásokra fókuszálna, ezért eladnák kisebbségi tulajdonrészeik egy részét. A cég számos kínai cégben rendelkezik részesedéssel, többek között a KE Holdingsban, a Meituanban és a Didiben is. A cég azonban nem siet az értékesítésekkel, nem érzik úgy, hogy szorítja őket az idő. Most átvizsgálják, hogy mely részvényeket lenne érdemes eladni, mert a legnagyobb tulajdonosuk a Prosus folyamatosan csökkenti részesedését és ezt szeretnék sajátrészvény vásárlással kompenzálni.

Tesla

Késéssel, de befejeződött a Tesla sanghaji üzemének bővítése. Az amerikai elektromosautó-gyártó vállalat bejelentette, hogy elkészült a sanghaji gyár kapacitásbővítése, ugyanakkor szeptember 19-e és november 30-a között tesztidőszak zajlik majd. A társaság heti 22 ezer modell legyártását tűzte ki célul a kínai gyárban, mellyel a korábbi évi 500 ezer darabos gyártási kapacitás megduplázása volt a cél. A zéró-Covid politikai, valamint az ellátási lánc zavarok miatt az áprilisi átadás helyett, csak szeptemberben fejeződött be az üzem bővítése. A Tesla árfolyama minimális csökkenéssel zárt tegnap – derült ki az Equilor elemzéséből.

Ford

A vártnál alacsonyabb nyereségről számolhat be a Ford a következő negyedévben. A cég figyelmeztette a befektetőket, hogy a beszállítói továbbra is lassan szállítanak és hiányok vannak, mely az inflációval karöltve 1 milliárd dollárral növelheti a cég költségeit. A harmadik negyedévben így várhatóan 1,4-1,7 milliárd dolláros igazított EBIT-et érhet el a cég. A hír hatására a cég részvényei 12 százalékot estek a tegnapi zárás utáni kereskedésben – emelte ki az Equilor.

Többhavi mélypont a kínai és japán piacokon a Fed és BOJ ülések előtt

A kínai részvények szerdán több mint négyhavi mélypontra zuhantak, követve a Wall Street-i és ázsiai versenytársak körében látott csökkenést, az amerikai jegybank várható agresszív kamatemelése előtt.

A hongkongi fő részvényindex március közepe óta a legalacsonyabb szintre zuhant.

A japán részvények szerdán több mint két hónapja a legalacsonyabb szinten zártak, mivel a befektetők a Fed mellett a Bank of Japan holnapi monetáris ülésére készültek.

„Ha a Fed 75 bázispontos kamatemelést hajt végre, ahogy a legtöbben várják, a piacnak el kell kerülnie a felfordulást” – mondta Yasushi Yokoyama az Aizawa Securities-től, hozzátéve, hogy a befektetők már a következő emelésre figyelnek.

A japán jegybank azonban nem valószínű, hogy letérne a galamb útról: ez az egyetlen nagy központi bank, amely idén még nem emelt kamatot, annak ellenére, hogy az infláció már öt hónapja zsinórban a 2 százalékos cél felett van.

Japánban kizárólag az energiaipari és a pénzügyi szektorok erősödtek.

Mélyponton az arany ára

Az arany ára szerdán két és fél éves mélyponton, 2020 áprilisa óta a legalacsonyabb szint közelében mozog, mivel a befektetők arra készülnek, hogy az amerikai jegybank újabb szuperméretű kamatemelést hajt végre az infláció megfékezése érdekében.

Bár az aranyat inflációs fedezeti eszköznek tekintik, az emelkedő kamatlábak növelik a nem jövedelmező eszköz tartásának alternatív költségeit, és erősítik a dollárt, amelyben az aranyrudakat árazzák.

Gyengül a forint, tovább erősödhet a dollár

Megtorpanni látszik a forint eddigi átmeneti erősödése, az euró-forint árfolyamán is látható, hogy a 398 forintos szintek letörése nem tartott sokáig. A dollár továbbra sem mutatja gyengülés jeleit, így az euró-dollár a paritás környékén mozog, azonban a mai Fed-kamatdöntés újabb löketet adhat a dollárnak, lefelé mozdítva el az euró-dollár árfolyamát. Egy ilyen mozgás ökölszabály szerint a régiós devizák gyengülését okozhatja, így akár a forint is érzékenyen reagálhatna az eseményekre. Ma fél 10-kor 403,3 forint felett jár már az euró-forint árfolyama, miközben a dollár erősödik az euróhoz képest.

Az aktuális árfolyamokat a fenti "Legfrissebb árfolyamok" gombra kattintva tekintheti meg.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Szirénák szólaltak meg Bahrein-szerte.

Szirénák szólaltak meg Bahrein-szerte.