Rendkívüli év volt a tavalyi, tele váratlan eseményekkel és nem kevésbé váratlan piaci folyamatokkal – mondták el a Fidelity International idei kilátásokról szóló befektetői előadásán. A piaci folyamatok egyrészt rendkívül izgalmasak voltak, másrészt pedig rendkívül fárasztóak is, hullámvasúthoz hasonlítottak, csupa új jelenséggel és új tapasztalattal. De könnyen lehetséges, hogy ez az év is hasonlóan mozgalmas lesz majd.

A nagy kérdés most az, hogy a járvány második hulláma, a szigorodó lezárások mennyire és meddig fogják befolyásolni életünket. Nem világos, mekkora károkat fog elszenvedni a gazdaság és annak szereplői ennek a válságnak a során. Mekkora csődhullám lesz a vállalati körben, mekkorára nőhet a munkanélküliség. Mennyi idő alatt mekkora változás tudnak hozni ebben a folyó oltási programok.

Merre megy a rotáció?

Sokakat váratlanul ért a második lezárási hullám, vagy legalábbis annak nagysága, és egyelőre nem látni, hogy erre a piacok érdemben reagáltak volna. Nagy kérdés, hogy a történelmi rekordok közelében járó részvénypiacokhoz végül felzárkózik a gazdaság is - vagy kiderül, hogy a részvénybefektetők túlságosan optimisták voltak, a részvények pedig túlértékeltek.

Egy másik nagy kérdés az ágazati rotáció, vagyis hogy az “otthon maradós”, avagy karantén-részvények és szektorok lesznek-e a nyerők. Vagy például a fogyasztáson alapuló a társaságok részvényei. De izgalmas a nyersanyagszektor vagy a pénzügyi szektor jövője is a problémák fényében. A ciklikus, értékalapú részvények vagy a számítástechnikai, technológiai, a járvány idején is prosperálni tudó cégek részvényei fognak jobban drágulni?

Sokáig alacsony marad a kamat

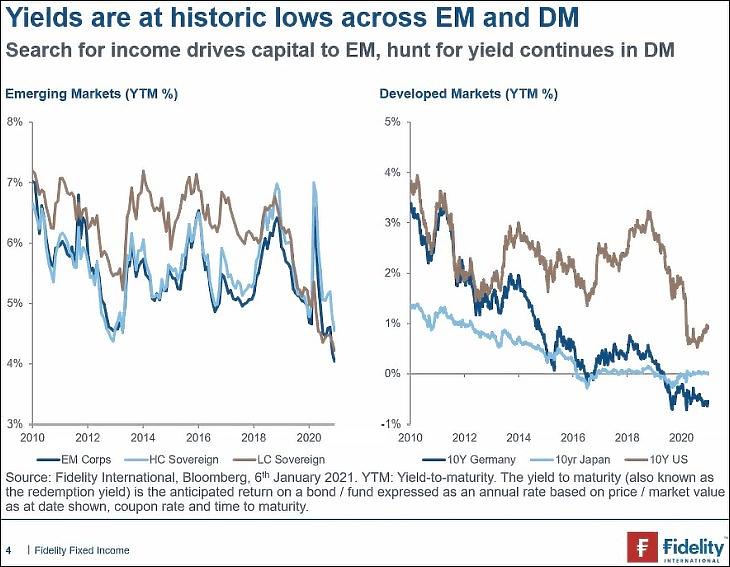

Az is nagy kérdés, hogy a fiskális és monetáris (költségvetési és jegybanki) élénkítő lépések mekkorák lesznek, meddig tartanak, milyen hatással járnak. A kamatok szintje rekodalacsony, az infláció pedig megélénkülhet. A magasabb kamatok problémát okozhatnának a gazdasági kilábalásban, az adósságok kezelésében. A Fidelity ezért hosszú távon is nagyon alacsony kamatokat vár, 2024 előtt nem vár lényeges kamatemelést.

Az USA-ban ugyan negatív kamatlábakra nem számítanak, de sok más egyéb eszközt felhasználhatnak a monetáris könnyítéshez. A reálkamatok pedig itt is nagyon hosszú ideig a negatív tartományban maradhatnak.

További beavatkozások várhatók

Bármilyen kamatemelés nagyon nagy károkat okozna a piacokon, a gazdaságban. Emiatt is közölte korábban a Fed, hogy évi két százaléknál magasabb inflációt is hajlandó tolerálni. Sőt, valójában lehet, hogy igyekszik inflációt generálni. Az emelkedő kamatok a befektetések, a kötvénypiac oldaláról jók lennének, de a hitelpiacon, a vállalati szektorban már súlyos következményekkel járnának.

A piacok időnként tesztelik a Fed hitelességét. A bankok bankja a kamatok, a kötvénypiacok és a tőkepiac túlzott ingadozásait is igyekszik elkerülni. A Fidelity a Fed további beavatkozásaira számít az év hátralevő részében.

- (Mások szerint a Fed várható politikája változhat, a gazdasági növekedés beindulásával szigoríthat. Erről itt írunk.)

Óvatosan a részvényekkel

A 2021-es év első félévében is lassú lehet a növekedés, annak végén azonban megindulhat egy élénkülés a világgazdaságban – hangzott el. Az USA-ban jól indul az év, a fiskális stimulusnak köszönhetően a gazdaság elkerülheti a nagyobb visszaesést. Így az USA-val kapcsolatban inkább semlegesek.

A Fidelity Mindenesetre óvatosnak tűnik a részvényekkel kapcsolatban, ami abból is látszik, hogy az előadásban a makrogazdaság után elsősorban a kötvénypiacokról beszéltek. Bár a kötvényhozamok világszerte negatív mélyponton vannak, vagy annak közelében, még mindig vonzónak látják a jó minősítésű vállalati kötvényeket több régióban.

Irány Kelet

A kínai növekedés és kereslet nagy mértékben húzhatja a világgazdaságot idén. Ez Ázsia más kisebb területeire is átterjedhet, azok is pozitív impulzusokat adhatnak, mint például Szingapúr. A Fidelity kiemelt befektetési célpontja Kína, azon belül is a magas hozamú kötvények piaca. Komoly fellendülést várnak az országtól, a fogyasztás megélénkülhet, a szolgáltatási szektor bővül.

A lehetőségek inkább Keleten vannak, és nem Nyugaton. A növekedési potenciál és az innováció is inkább Keletre tolódik – hangzott el Ázsiával kapcsolatban.

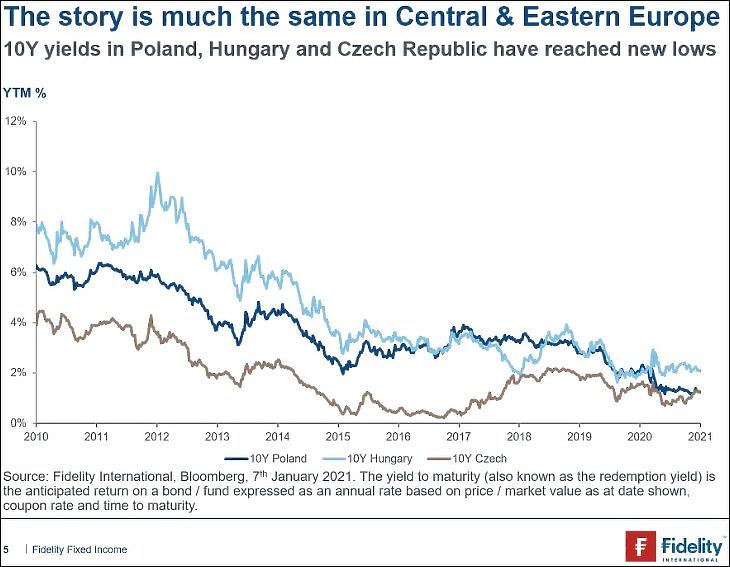

A kelet-közép-európai régó állampapírpiacai nem túl vonzóak a feltörekvő piacokon belül. A lengyel jegybanktól kamatvágást várnak, a kérdés, mi lesz ezután. A dollár gyengülése folytatódhat, és ez támogatólag hathat a feltörekvő piaci devizákra.

Jönnek a robotok

A kommunikáció az internetre tevődik át, azon belül pedig a mobiltelefonokra. Ez a folyamat már régóta, körülbelül 2000 óta tart, de még sokáig folytatódhat. Bebizonyosodott, hogy számos dolgot online is remekül el lehet intézni. A trendek 2020-ban felgyorsultak, közöttük az automatizáció is.

A demográfiában az öregedés a legfontosabb trend, bár a feltörekvő piacok többsége még nem érkezett el ide. Japánban az elöregedés már komoly hatással van a munkaerő-piacra, de megoldást jelentett az automatizáció. A robotok nem érzékenyek a covid-vírusra – hangzott el. Az automatizáció trendje is folytatódhat a jövőben.

Egészségünk részvényei

Az egészségügyben sok ember elhalasztotta az egyébként szükséges beavatkozásokat is. Az utolsó hely, ahol most lenni akarunk, az egy kórház. De a következő években ezeket bepótolják, így hatalmas növekedés várható az egészségügyben. Ezen belül is attraktív téma az implantátumok területe. Az egészségügy központi jelentőségű a Fidelity részvénystratégiájában.

A koronavírus-oltás rekordidő alatt készült el, ez is az ágazat fejlettségét jelzi. A Fidelilty azonban a diagnosztikával foglalkozó cégekre is figyel, amelyek komoly szerepet kaphatnak a válság legyőzésében. Az USA-ban a gyógyszeriparral kapcsolatban azonban óvatosak, mivel a demokraták győzelme a gyógyszerárakat csökkentheti a jövőben.

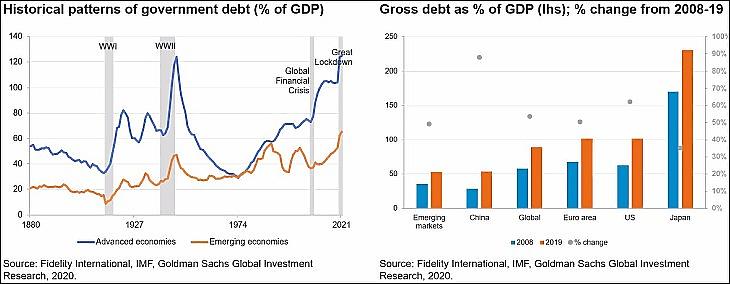

Adósságválság elé nézünk

Nagy probléma lesz a jövőben az adósság, nem világos, hogy hogyan lehet majd a tartozásokat visszafizetni. Mi történik ha egyszer csak jön még egy válság. Akkor hogyan tudjuk majd ezeket a hosszú távra felvett hiteleket menedzselni.

A dollár süllyedő pályán van, de csak úgy viselkedik, mint más recessziók esetén. Először megerősödött, majd gyengülő pályára lépett. Az USA talán az egyetlen ország, ahol a jelentősen negatív reálkamat egy erősen ösztönző jegybanki politikával jár együtt. Az országban az idén erős ösztönzőcsomagok várhatók, ami azonban a gazdaságnak jót tesz.

A Privátbankár.hu Kft. (privatbankar.hu) nem minősül a befektetési vállalkozásokról és az árutőzsdei szolgáltatókról, valamint az általuk végezhető tevékenységek szabályairól szóló 2007. évi CXXXVIII. törvény („Bszt.”) szerinti befektetési vállalkozásnak, így nem készít a Bszt. szerinti befektetési elemzéseket és nem nyújt a Bszt. szerinti befektetési tanácsadást a felhasználói részére. A privatbankar.hu honlaptartalma ("Honlaptartalom") a szerzők magánvéleményét tükrözi, amelyek a privatbankar.hu közzététel időpontjában érvényes álláspontját tükrözik, amelyek a jövőben előzetes bejelentés nélkül megváltozhatnak. A Honlaptartalom kizárólag tájékoztató jellegű, az érintett szolgáltatások és termékek főbb jellemzőit tartalmazza a teljesség igénye nélkül és kizárólag a figyelem felkeltését szolgálja. A megjelenített grafikonok, számadatok és képek kizárólag illusztrációs célt szolgálnak, azok pontosságáért és teljességéért az privatbankar.hu felelősséget nem vállal. A Privátbankár.hu Kft, mint a privatbankar.hu honlapjának üzemeltetője, továbbá annak szerkesztői, készítői és szerzői kizárják mindennemű felelősségüket a Honlaptartalomra alapított egyes befektetési döntésekből származó bármilyen közvetlen vagy közvetett kárért. Ezért kérjük, hogy a befektetési döntéseinek meghozatala előtt mindenképpen több forrásból tájékozódjon, és szükség esetén konzultáljon személyes befektetési tanácsadójával. A Privátbankár.hu Kft. (privatbankar.hu) az adott pénzügyi eszközre általa tájékoztató céllal készített Honlaptartalomból esetlegesen következő ügyletkötésben semmilyen módon nem vesz részt, és így a függetlensége megőrzésre kerül. Mindezekből következik, hogy a Honlaptartalmával vagy annak közreadásával a Bszt., valamint az annak hátteréül szolgáló, az Európai Parlament és a Tanács 2004. április 21-én kelt, 2004/39/EK számú, a pénzügyi eszközök piacairól szóló irányelve („MIFID”) jogszabályi célja nem sérül.

Szlovákia is épp akkor állította le az Ukrajna felé irányuló dízelt, amikor Magyarország.

Szlovákia is épp akkor állította le az Ukrajna felé irányuló dízelt, amikor Magyarország.