Április közepén azt írtam, hogy hamarosan eldől, hogy számíthatunk-e V alakú gazdasági kilábalásra, ami kérdés majd minden más kérdést meg fog válaszolni a piacokkal kapcsolatban is. Kifejeztem szkepszisemet a gyors gazdasági visszarendeződéssel kapcsolatban, noha a részvénypiacok nagy esés utáni ismételt emelkedését, azaz a „risk-on”-t, az esés utáni korrekciós fázist természetesnek és elfogadhatónak tartottam. A részvénypiacok jelentős része egészen a múlt hétig egy 6-9 százalékos sávban oldalaztak, amiből múlt héten kitörtek felfelé. Nemcsak kitörtek, hanem a klasszikus, növekedés- és konjunktúra-vezérelt iparágak (bank, légitársaság, szálloda stb.) is momentummal kezdtek ismét emelkedni.

Mielőtt véleményt mondanék a mostani emelkedésről, a konszolidációs fázisból történő kitörésről, nézzük meg, hogy április óta mit tudtunk meg a várható gazdasági kilábalásról, annak sebességéről, és várható erejéről. Elsősorban az USA és az EU gazdaságait érdemes megnézni, Magyarországnak és a régiónak ezek a legfontosabb iránytűk.

Szerdán publikálták Amerikában a Bézs Könyvet, ami részletesen mutatja be az ország gazdasági aktivitását minden régióra és minden szektorra, ágazatra vonatkozóan, a várható kilátásokkal együtt. A Bézs Könyv szerint április 15. óta:

- a gazdasági aktivitás tovább csökkent (erősen) a legtöbb régióban;

- a munkavállalók jelentős része nem is kíván visszamenni dolgozni;

- Munkavállalási hajlandóságukat főleg az egészségügyi biztonság és a gyermekeik biztonságos elhelyezése nehezíti;

- továbbá kiemelték a nagyvonalú állami munkanélküliségi támogatást;

- mind a 12 kerületben erősen és általánosan esett a gazdasági aktivitás az alábbi szektorokban, iparágakban: kiskereskedelem, szórakoztatóipar, vendéglátás, autóeladás, mezőgazdaság, energetika;

- a vállalatvezetők általánosan pesszimisták a gazdasági kilábalást illetően;

- az ingatlanpiac is jelentős esésben volt ebben az időszakban, ezen belül a kereskedelmiingatlan-tulajdonosok jelentős nehézségekről számoltak be.

Csak áprilisban 20,5 millió munkavállaltót bocsátottak el, ami a második világháború vége óta nem látott rekord (ráadásul tízszerese az 1945 szeptemberi előző csúcsnak), így munkanélküliségi segélyért az USA-ban már 40 millió fő folyamodott az elmúlt hónapban. A munkanélküliségi ráta elérte a 14,7 százalékot. A májusi végleges adatokat nem láttuk még, de némileg mérséklődhetett a segélyért folyamodók száma, azaz nem kis számban már keletkeztek munkahelyek is.

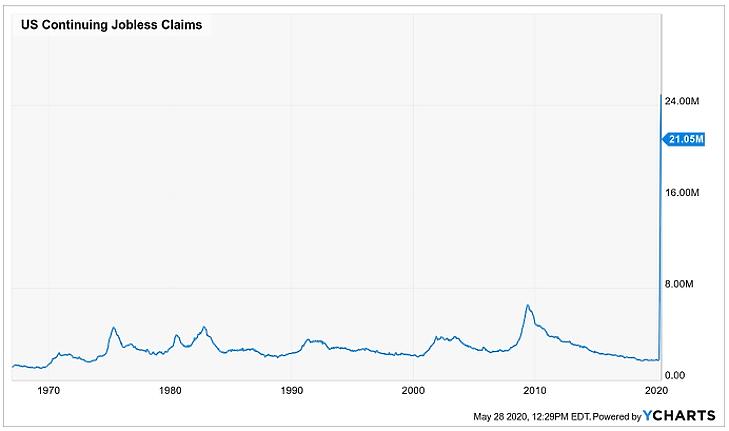

Az ábrán a munkanélküli segélyért folyamodók teljes számát látjuk. (millió főben). Egy elemző barátom így fogalmazott:

a március-májusi munkanélküliségi adatok szinte láthatatlanná tették az ábrán a változásokat 1960-ig visszamenőleg.

Érdemes megfigyelni a munkanélküliség alakulását a 2008-11-es válság alatt is: gyakorlatilag harmada volt az eddigi csúcsnak.

Visszatérve a Bézs Könyvre: sok szereplő optimista volt a gazdasági újranyitás várható hatásaival kapcsolatban, de bizonytalannak nevezték ők is a jövőt. Emellett a legtöbben pesszimistán nyilatkoztak a gazdaság megerősödésének sebességét illetően.

Az elmúlt két hétben maga Jerome Powell (a Fed elnöke) is több ízben aggodalmát fejezte ki a bejelentett programok hatékonyságát és a gazdasági kilábalás sebességét és erejét illetően. A V alakú kilábalást explicit lehetetlennek nevezte. Ezt egyébként maga Christine Lagarde, az EKB vezetője is kifejezte az EU-ra vonatkozóan.

A Bézs Könyvre az optimisták mondhatják, hogy az főleg a múltról szól, de a nagyobb jegybankok elnökeinek jövőre vonatkozó várakozását kár lenne negligálni. Ma már a legtöbb elemző sem kalkulál V alakú kilábalással. Ennek ellenére a tőzsdék igen, sőt - az S&P index gyakorlatilag 10 százalékon belül van az all time high-hoz képest.

A piacok álom-üzemmódját jól mutatja, hogy az USA-ban úgy nyitják vissza a gazdaságot, hogy a fertőzésszám-növekedés lassulásának még csak az elején vannak, így a folyamat megakadhat vagy akár újra emelkedő betegszámokat is láthatunk majd. Ezzel biztosan példa nélküli az USA megközelítése. Ez azért is nagyon érdekes, mert az 1918-19-es spanyolnátha okozta pandémiáról az USA-ban sok elemzés taglalja, hogy mely államokban volt erősebb és gyorsabb a gazdasági visszarendeződés: ott, ahol türelmesen megvárták a vírus lecsengését.

Az USA-ban a piacok a világon a leghosszabb adatbázisokkal rendelkeznek az árfolyamok alakulására vonatkozóan. Az elemzők kutatni kezdték, hogy a mostani pandémiás időszakhoz milyen hasonló piaci esemény, történet szolgálhat tanulságúl. A spanyolnátha időszaka valóban nagyon hasonlónak tűnik.

Az ábrán jól látható, hogy a vírus következtében közel 30 százalékot esett a piac, és már bőven emelkedett, amikor a járvány tetőzött (1918. október), azaz a legtöbb áldozatot szedte. Ez a minta, a Fed azonnali és példa nélküli méretű programjai valamint a V alakú gazdasági talpraállásba vetett hit megalapozta a piacok felpattanását idén áprilisban.

A Marketwach cikke azonban nem beszél nagyon fontos különbségekről, minthogy ma már hitelből finanszírozott növekedésből él a világ és táplálja a növekedést; hogy nem ipari, hanem szolgáltatás-alapúak a fejlett gazdaságok; hogy a mai modern társadalmak fogyasztási szerkezete teljesen eltávolodott az alapszükségletek kielégítésétől. A ruházkodás, élelmiszer, energia, tették ki akkoriban a fogyasztói kosár nagy részét, amelyek ma a fogyasztási szerkezet sokkal kisebb hányadát adják. Pár hete, a lezárások alatt nem lehetett vásárolni, a legtöbb bolt zárva volt, és terjedt egy vicc, hogy „most megmutatkozik, hogy mire is van valójában szükségünk”. Mint minden jó viccnek, ennek is van valóság-alapja. A lényegi különbség talán az az 1918-as és a mostani helyzet között, hogy 1918-ban az emberek életében napi szinten kötelező szükségletek kiszolgálása adta a növekedés motorját. Arról se szabad megfeledkezni, hogy az első világháború után helyre álló jogi, társadalmi, gazdasági viszonyok általában is más hátteret adtak a részvénypiacoknak, ergo egészen más gazdasági és piaci ciklusban érte a világot járvány akkor és most.

A vírus most a növekedés egy érett vagy leszálló ágában kapta el az amerikai és a világgazdaságot, ahol az alacsony kamatok és az elterjedt vagy újraindított QE-programok jelentős eszközár-buborékokat okoztak már a vírus felbukkanása előtt is.

Állítom, hogy az elmúlt hetek piaci emelkedése biztosan köszönőviszonyban sincs a várható gazdasági fundamentumokkal, az újraéledő gazdaságok korábbi kibocsátási szintjeik közelébe sem tudnak kerülni sajnos, talán még középtávon sem. A hitelből és tőkeáttételből finanszírozott növekedés az USA-ban és az EU-ban biztosan csak lassan és nehézkesen tud majd talpra állni. Miért?

Mert a Las Vegas-i kaszinózás, a hosszú hétvégés fapados repülős kirándulások, a második vagy harmadik ingatlan, a 3 évente új autó vagy hetente új ruha vásárlása most nem lesz tartható.

Ez nem vezet gazdasági katasztrófához, egy alacsonyabb potenciális GDP-hez viszont mindenképp. Ennek a makro-képnek mikroszinten is meg kell jelennie, ami a vállalatértékelések újraárazódását fogja hozni.

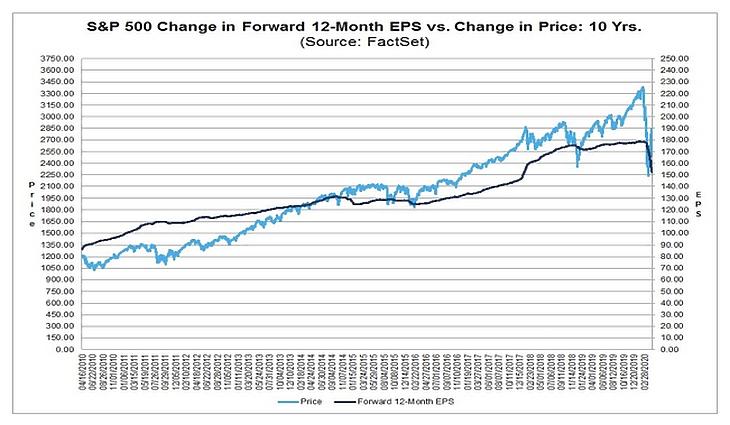

A fenti ábrán két fontos dolog biztosan látszik:

- A Covid-19 megjelenése előtt is elszakadt a részvények árának alakulása a cégek várható eredményének alakulásától. Azaz a cégek profittermelő képességének stagnálása mellett meredek részvényár-emelkedést láttunk az elmúlt 1,5 évben. Ez a tény önmagában is kiválthatott volna részvénypiaci korrekciót, bármiféle vírushelyzet nélkül is.

- A március vége óta tartó részvénypiaci emelkedéssel egy időben a cégek eredményére vonatkozó elemzői várakozás meredeken esik, és a várható profitok alakulása miatti újraárazódásnak még csak az elején vagyunk.

Meddig tartható fent a fenti divergencia? Érték alapú befektetők szerint nem sokáig. Nem véletlen, hogy Warren Buffett folyamatosan csökkenti részvény kitettségeit. És akkor még nem esett szó a járvány nagy valószínűséggel bekövetkező második hullámának gazdaságra gyakorolt hatásairól, vagy a most egész más erősséggel felszínre törő amerikai-kínai konfliktusról.

Ezzel szemben ott áll a „Do not fight the Fed”:

azaz vakon kövessük, amit a Fed akar, a piacra döntött billió dolláros programok fújta lufit élvezzük tovább csukott szemmel és füllel úgy, hogy a Fed saját stabilitási jelentése szerint a QE-programok hatékonysága megkérdőjelezhető, a gazdasági kilábalás előrejelzésének bizonytalansága hatalmas.

A cégek megmentése, a gazdasági, pénzügyi rendszer stabilitása, a hitel flow fenntartása, azaz a kínálati oldal fenntartása elsődleges prioritás volt, ami érthető. A hirtelen kieső kereslet miatti csődspirál elkerülésére fabrikált programok azonban kevesek lesznek/lehetnek az eltűnt vagy csak nagyon lassan visszaálló kereslet pótlására is.

Mit jelenthet ez a forintnak és a magyar gazdaságnak?

Nem nagyon tudok más esetről, amikor egy jegybank bejelent egy QE programot, majd egy részéből csöndben kifarol és igazából senkit nem is érdekel.

A magyar kötvénypiac szépen, alacsony hozamok mellett pörgeti a heti kötvényaukciókat úgy, hogy az MNB folyamatosan csökkenti a piacon megvett tételeket. Újra világbéke van, magas a 0,9 százalékos tényleges alapkamat?

Azért taglaltam oly hosszan az USA-ban tapasztalható folyamatokat, mert ennek a piacnak az alakulása mutat utat minden más piacnak jelen pillanatban. Az egyedi vagy országspecifikus flow-k nem okoznak egyedi mozgásokat. Annyi látszik, hogy az EU részvénypiacai lemaradóban vannak, de a lemaradást a formálódó uniós mentőalap némileg csökkenteni látszik. Ebben a rendszerben kell a magyar piacot és a forintot is elhelyezni. Most (kis túlzással) bármit teszünk, nem érdekli a piacot. Egy visszatérő risk-off piaci hangulat újra nyomás alá fogja helyezni a feltörekvő piacokat valamint a közép- és kelet-európai országok eszköz- és devizaárfolyamait.

Összefoglalva:

Továbbra is hiszek az áprilisban leírt harmadik, jelentős esést hozó fázis bekövetkeztében, még akkor is, ha a második, korrekciós fázis sokkal hosszabb és nagyobb erejű is lett, mint vártam. Választ kaptunk mostanra arra, hogy lehet-e V alakú gazdasági kilábalást várni (nem), de ez a felismerés még nem hozta el az ismételt risk-off üzemmódot a piacokon. Itt a hangsúly a „még”-en van. Az, hogy mindenhol arról olvashatunk, hogy „új csúcsra mennek a piacok”, talán jól előre jelzi, hogy minden félelem eltűnt a piacokról, az optimizmus még erősebb, mint a február végi esés megindulása előtt, azaz még távolabb kerültünk az egyébként tovább romló fundamentumoktól.

Én azt javaslom, ne legyenek „greedy-k”, csökkentsék részvénykitettségüket, és kerüljék a kockázatos eszközöket.

Tartsuk szárazon a puskaport!

Az Országos Kórházi Főigazgatóság nem árulja el a képalkotó diagnosztikai vizsgálatok várólistáit.

Az Országos Kórházi Főigazgatóság nem árulja el a képalkotó diagnosztikai vizsgálatok várólistáit.