A lakáseladás közterhei

Lakóingatlan eladása

Fontos, hogy adózni nem a bevétel (az eladási ár) után, hanem a jövedelem után kell.

jövedelem=bevétel mínusz költségek

Ilyen legfontosabb költségek a megszerzéskori érték (például az ingatlan megszerzési vételára), az értéknövelő beruházások (például tetőcsere, nyílászárók cseréje), az ingatlan megszerzésével és átruházásával kapcsolatban elszámolható költségek (például ingatlanszerzési illeték, ügyvédi költség, közjegyzői díj).

Nem keletkezik szja– (személyi jövedelemadó) kötelezettség, ha az ingatlan megszerzését követő 5. vagy további években történik az értékesítés. Vagy az évektől függetlenül ugyanolyan áron vagy olcsóbban adjuk el a lakóingatlant, mint amennyiért annak idején vásároltuk. Ilyen esetben sem fizetési, sem bevallási kötelezettség nem merül fel.

Ha az ingatlant magasabb áron értékesítjük, mint amennyiért vásároltuk és a megszerzést követő négy adóév valamelyikében adjuk el, akkor a fenti számított összeg sávosan meghatározott százaléka után kell csak szja-t fizetni:

- a megszerzés évében és az azt követő évben a számított összeg 100 százaléka,

- a megszerzés évét követő második évben a számított összeg 90 százaléka,

- a megszerzés évét követő harmadik évben a számított összeg. 60 százaléka,

- a megszerzés évét követő negyedik évben a számított összeg 30 százaléka után kell a 15 százalék szja-t fizetni.

Az adóköteles jövedelmet és adóját a személyi jövedelemadó bevallásban fel kell tüntetni.

Lakóingatlan vásárlása

A lakás vagy ház vásárlása esetén szja-t nem kell fizetnünk, de illetékkötelezettség felmerülhet, aminek mértéke négy százalék. Ezt visszterhes vagyonátruházási illetéknek (hétköznapi szóhasználatban vagyonszerzési illetéknek) hívjuk. Vannak olyan esetek, amikor nem kell fizetnünk ilyet. Például egyenes ági rokonok (nagyszülő-szülő-gyermek-unoka) közötti, vagy a házastársak közötti adásvétel esetén.

Az illetéktörvény kedvezményes szabályokat is tartalmaz, de ennek szigorú feltételei vannak. Ilyen, ha a fiatal az illetékkötelezettség keletkezésekor a 35. életévét még nem töltötte be és első lakástulajdonát (tulajdoni hányadát) szerzi meg és az egész lakástulajdon forgalmi értéke a 15 millió forintot nem haladja meg. Ekkor a fizetendő illeték felét kell csak megfizetnie. Ha viszont már betöltötte a 35. életévét a lakóingatlan megszerzésekor, vagy az ingatlan értéke a fenti értékhatárt meghaladja, de első lakásszerzőnek minősül, akkor 12 havi pótlékmentes részletfizetésre jogosult. Függetlenül attól, hogy milyen értékű ingatlant vásárolt.

Ingatlan bérbeadása, AIRBNB, falusi szálláshelyek kiadása

Az ingatlanok hasznosításának többféle módja van. A lakóingatlanok rövidebb távú, leginkább turisztikai célú hasznosítása a szálláshely-szolgáltatás (fizető-vendéglátás). A hosszabb távú kiadása pedig az ingatlan bérbeadás.

a) A bérbeadási tevékenység

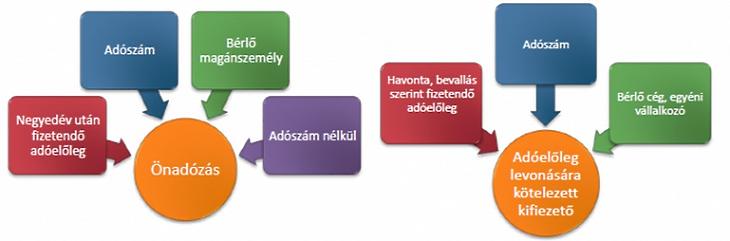

Magánszemélyként ingatlant bérbeadni egyéni vállalkozóként, adószám (bejelentkezési kötelezettség) nélküli magánszemélyként vagy adószámos magánszemélyként lehet. Leggyakrabban adószám nélkül vagy adószámos magánszemélyként végzik ezt a tevékenységet. Az ebből keletkezett jövedelem önálló tevékenységből származó jövedelemként adózik, és 15 százalék szja terheli.

Ha egyéni vállalkozóként adja bérbe az ingatlanát a magánszemély, akkor a jövedelmét – a törvényben meghatározott feltételek figyelembevételével – kétféle módszer szerint állapíthatja meg. Az első módszer a költségek tételes elszámolása alapján a vállalkozói jövedelem szerinti adózás, a második pedig az átalányadózás.

Ha magánszemélyként (nem egyéni vállalkozóként) ad bérbe a bérbeadó, akkor önálló tevékenységből származó jövedelem keletkezik. A bérbeadás ellenértéke a bevétel, amelyből meg kell állapítani a jövedelmet. Erre kétféle módszer létezik:

Tíz százalékos költséghányad alkalmazása:

Itt a bevételből levonjuk a bevétel 10 százalékát, azaz a bevétel 90 százaléka lesz a jövedelem. Ezt általában akkor alkalmazzák, ha nincs sok költség, vagy a költségekről nincs bizonylat.

Tételes költségelszámolás:

A tételes költségelszámolást akkor választják az adózók, ha sok költség felmerül az ingatlan bérbeadásával kapcsolatban, amit számlával igazolni szükséges. A bérbeadás történhet magánszemélyeknek illetve kifizetőknek (utóbbi kategóriába gyakorlatilag majdnem mindenki beletartozik, aki nem magánszemély, leggyakoribb például a belföldi illetőségű gazdasági társaság). Az ilyen típusú jövedelmeknél adóelőleg-fizetési kötelezettség merülhet fel. Ez azt jelenti, hogy nem év végén a bevallás benyújtásának határidejéig kell befizetni az adót, hanem az államháztartási bevételek folyamatos biztosítása végett már év közben meg kell fizetni.

Ha a bérlő kifizetőnek minősül, akkor a 15 százalék adóelőleget neki kell megállapítania. Az adóelőleg alapja a magánszemély adóelőleg-nyilatkozata szerinti jövedelem összege. A nyilatkozatban dönt a magánszemély, hogy a fenti két költségelszámolás közül melyiket választja. Ha nem nyilatkozik, akkor a 10 százalékos költséghányad alapján jár el a kifizető. A kifizetőnek a megállapított adóelőleget a kifizetés hónapját követő hónap 12-éig kell megfizetnie és bevallania. Abban az esetben, ha a bérlő magánszemély, akkor a bérbeadónak kell az általa alkalmazott módszer szerint megállapított jövedelme után a 15 százalék adóelőleget negyedévenként, a negyedévet követő hónap 12-éig az adóhatósághoz befizetnie.

A bérbeadásból származó jövedelmet és adóját az szja-bevallásban szerepeltetni kell. Az ingatlan-bérbeadási szolgáltatásra vonatkozó főszabály szerint – amennyiben a bérbeadást végző saját döntése alapján nem teszi azt adókötelessé – az ingatlan bérbeadása a tevékenység egyéb sajátos jellegére tekintettel áfamentes szolgáltatásnak minősül.

b) AIRBNB és falusi szálláshely szolgáltatás

Online foglalási rendszeren – például az Airbnb-n, booking.com-on, Szallas.hu-n vagy más hasonló rendszeren – keresztül akár egy vagy több szobát, akár egy teljes ingatlant kiadhatunk szálláshelyként. A szálláshely-szolgáltatásnál a magánszemély amellett, hogy az ingatlanát átmeneti időre biztosítja szálláshelyként, megjelenik a szolgáltató jelleg is, takarítás, esetleg reggeli biztosítása a vendég számára.

A falusi szálláshely fogalmát jogszabály írja elő: Az 5000 fő alatti településeken, vagy a 100 fő/km2 népsűrűség alatti területeken található olyan magánszálláshely vagy egyéb szálláshely, amelyet úgy alakítottak ki, hogy abban a falusi életkörülmények, a helyi vidéki szokások és kultúra, valamint a mezőgazdasági hagyományok komplex módon, adott esetben kapcsolódó szolgáltatásokkal együtt kerüljenek bemutatásra. (A Balaton Kiemelt Üdülőkörzet parti és partközeli településeinek jegyzékében nem szereplő települések, valamint a természetes gyógytényezőkről szóló külön jogszabály alapján törzskönyvezett gyógyhelyek kivételével.)

Fizető-vendéglátó tevékenységet folytatónak kell tekinteni, aki – nem egyéni vállalkozóként – magánszálláshely-szolgáltatási tevékenység keretében nyújt szálláshelyet az adóévben ugyanannak a személynek 90 napot meg nem haladó időtartamra. Míg a bérbeadás folytatható adószám nélkül is, addig a fizető-vendéglátó tevékenység esetén adószámot kell kiváltani.

Hogyan adózunk e jövedelem után?

a) Tételes átalányadó: A fizető-vendéglátó tevékenységet folytató magánszemély adóévenként az adóév egészére tételes átalányadózást akkor választhat, ha a tevékenységet a tulajdonában vagy haszonélvezetében lévő legfeljebb három a kereskedelemről szóló törvény szerint magánszálláshelynek minősülő ingatlanban folytatja . A tételes átalányadó éves összege lakószobánként

- 150 ezer forint azokon a településeken, ahol a tárgyévet megelőző második évben a vendégéjszakák száma meghaladta a 2 milliót (ilyen település jelenleg egyedül Budapest),

- 38 ezer 400 forint azokon a településeken, ahol a tárgyévet megelőző második évben a vendégéjszakák száma nem haladta meg a 2 milliót.

A tételes adót akkor is meg kell fizetni, ha a fizető-vendéglátó tevékenységet nem egész évben folytatja, amelyet egyenlő részletekben, a negyedévet követő hó 12 napjáig kell megfizetni.

b) Önálló tevékenységként történő adózás: Ebben az esetben a magánszemély szociális hozzájárulási adó fizetésére kötelezett a 15 százalék szja mellett. A jövedelem 13 százalékát kell szociális hozzájárulási adó címen megfizetnie.

c) Egyéni vállalkozóként történő adózás: Az egyéni vállalkozó a jövedelmét – a törvényben meghatározott feltételek figyelembevételével – kétféle módszer szerint állapíthatja meg. Az első módszer a költségek tételes elszámolása alapján a vállalkozói jövedelem szerinti adózás, a második pedig az átalányadózás.

Az adózónak a személyi jövedelemadó, valamint a szociális hozzájárulási adó fizetési kötelezettsége mellett idegenforgalmi adó kötelezettsége is keletkezik, melynek összegéről az ingatlan fekvése szerinti települési önkormányzattól kérhet felvilágosítást. A szálláshely-szolgáltatás az áfa rendszerében áfa-köteles tevékenységnek minősül, ami 5 százalékos adókulcs alá tartozik.

Egyéb költségek és tudnivalók

A NAV oldalán levő ingatlan-kalkulátor megmutatja, pontosan mennyi adót kell fizetni.

Az ingatlanértékesítés utáni szja-t az éves rendes szja-bevallásban kell bevallani és megfizetni. Ennek határideje az adóévet követő év május 20.

Haszonélvezeti jogból való kivásárlás

Előfordulhat olyan eset, amikor az eladni kívánt ingatlanon egy idősebb rokonnak, jellemzően szülőnek, nagyszülőnek haszonélvezeti joga van. Ilyenkor az ő aláírása, vagyis beleegyezése is szükséges a tulajdonosváltáshoz. Ha a haszonélvezeti joggal rendelkező ember nem hajlandó ingyen lemondani erről a jogáról, az eladó kivásárolhatja őt. Az összeg változó és a felek közötti megállapodáson múlik, de függhet a haszonélvező korától és az ingatlan értékétől is.

Energetikai tanúsítvány

Az eladó kötelessége, hogy az eladás során elkészíttesse és átadja a vevőnek az ingatlan energetikai állapotát dokumentáló energetikai tanúsítványt. Ingatlan nagyságától függően ez az összeg 15 és 30 ezer forint körül mozoghat, amit erre szakosodott vállalkozásoknak kell megfizetni.

Ingatlanközvetítő díja

Azoknak az eladóknak, akik igénybe veszik ingatlanközvetítő munkáját az eladás során a megvalósult ügyletben, optimális esetben szerződés alapján, jutalékot kell fizetni. Az ingatlanközvetítői piac rendkívül szerteágazó és sokszereplős, azonban az kijelenthető, hogy ennek a jutaléknak a mértéke az ingatlan kialkudott árának nagyjából 2-5 százaléka + Áfa.

Költöztetés díja

Ez a költség természetesen akkor merül fel, ha ki is kell költöznünk az eladott ingatlanból. Érdemes viszont már előre kalkulálni vele, ha teljes mértékben fel akarunk készülni a költségekre, és pénzügyileg tudatosan szeretnénk megtervezni a várható kiadásainkat. Szintén érdemes számolni lomtalanítás költségével, ha a szerződés szerint üresen kell átadni az ingatlant.