Lakást bérelni vagy inkább ingatlant vásárolni? (Már ha van választásod)

Európa keleti és középső részén még tartja magát a hagyomány, miszerint az ingatlan (régen a földek, ma inkább a lakások, házak) képezik a legfőbb vagyontárgyat, amik biztosítják a nyugodt lakhatást és a jövő generációk megélhetését is. Ám a mai mozgalmas világban a munkahelyek mobilitása, a külföldi tanulmányok lehetőségei sokszor igényelnek könnyen mozdulni képes embereket, így az ingatlanhoz kötöttség sokszor hátrány is lehet. Például sokba kerül ingázni.

Nem hagyhatjuk figyelmen kívül az ingatlanok fenntartási költségeit sem. Egy lakás, ház – főleg ha kertes – rendszeres ráfordítást kíván.

Éppen ezért mielőtt ingatlanvásárlásba fogunk, a legfontosabb, hogy végiggondoljuk, mire is kell nekünk legalább középtávon az ingatlan. Befektetésként, életvitelszerű lakóhelyként, ideiglenes (pár éves) elhelyezkedésre? Van-e elegendő pénzünk a fenntartásához vagy szeretnénk, ha a tulajdonos viselné a terheket? Van-e önerőnk egy hitel indulásához és minimum 10 éves törlesztéséhez? Fogunk-e költözni családi okoból vagy munka, tanulás okán a következő életszakaszunkban?

Hitelből vagy megtakarításból?

Sokaknak nem csak az ideális ingatlan kiválasztása okoz problémát, a pénzügyi háttér sem adott, így lakáshitelt szükséges felvenni a vétel lebonyolításához. A legtöbben nincsenek felvértezve a legfontosabb tudnivalókkal sem az áhított ingatlan kiválasztásához, sem a megfelelő banki konstrukció megtalálásához.

Sok emberben él az idegenkedés a hitelekkel kapcsolatban, főleg miután a devizahiteles probléma során rengetegen égették meg magukat és viselték a hitelek megnövekedett terhét. (Erről lásd: Miért szerették a svájci frankot, és miért okozott ez problémát?) A hitel azonban eredendően nem rossz dolog, ha megfelelő módon használjuk.

Takarékoskodni kell

A mai időkben kevesen tehetik meg azt, hogy megtakarításból vásárolnak ingatlant. A lakáscélú előtakarékosság azonban valós segítséget nyújthat a lakásvásárláshoz szükséges önerő összegyűjtésében. Ennek egyik legkedveltebb formája a lakás-takarékpénztárak (LTP) által nyújtott lakás-előtakarékossági szerződés, vagy más néven lakásszámla.

A lakás-takarékpénztár olyan szakosított pénzintézet, ami kifejezetten lakáscélú betétet gyűjt és lakáscélú hitelt nyújthat. A lakás-előtakarékossági szerződésből bármennyi köthető, azt lakáscélra kell felhasználni, amely azonban nem csak a lakás vásárlását jelenti, ennél sokkal rugalmasabb: finanszírozható vele felújítás, korszerűsítés, építés, sőt, hitelek kiváltása is. Épp a széleskörű felhasználási lehetőségek miatt az első ingatlan megvásárlását követően is érdemes a takarékoskodás ezen formáját választani. Vonzóvá teszi a lakásszámlát az is, hogy megtakarítás mellett hitel felvételi lehetőséget is tartalmaz, ráadásul a hitel végig fix kamatozású, ezáltal kiszámítható.

A lakásszámlák további előnye, hogy a befizetett megtakarítás kamatbónusszal és betéti kamattal egészíthető ki, ezzel tovább növelhető a megtakarítás összege. Fontos érv a lakásszámla szerződések mellett az is, hogy kamatadó-, szociális hozzájárulási adó- és tranzakciósilleték-mentesek.

Mivel hitel felvételekor mindenképpen kell tudni önerőt felmutatni, nem elég az, hogy a kívánt ingatlant felajánljuk jelzálogként. Éppen ezért már jóval korábban el kell kezdenünk a takarékoskodást. Az önerő általában az ingatlan vételi értékének 10-20%-a, emellett javasolt egy elkülönített számlán legalább a leendő hitel első évi törlesztő részleteinek összegyűjtése is. Utóbbi biztosítja azt, hogy az ingatlanvásárlással járó egyéb terhek (vagyonszerzési illeték vagy adófizetés, földhivatali illetékek, közjegyzőt megillető díjazás stb.) mellett is biztonságosan indulhat a hiteltörlesztésünk.

Foglaló vagy előleg?

A megtakarítás mindenképpen hasznos, hiszen a legtöbb adásvétel esetében nem csak a bank, hanem az eladó felé is fel kell mutatnunk a vételár egy bizonyos százalékát foglaló vagy előleg formájában. A foglalónál, ha a szerződéskötés után a vevő úgy dönt, mégsem veszi meg a lakást, akkor a teljes foglalót elveszíti. Ha viszont a tulajdonos gondolja meg magát, akkor a foglaló kétszeresét kell visszafizetnie. A lakás árának további részleteit már vételárrészletként szokás kifizetni, ami azt jelenti, hogy a szerződés felbontása esetén egyszerűen vissza kell adni az eredeti tulajdonosának. Azt, hogy mi a foglaló és a vételárrészlet, fontos beleírni a szerződésünkbe.

Egészséges bizalmatlanság

Az ingatlan kiválasztásakor körültekintően járjunk el, ne csak a lelkesedésünk hajtson. Lehetnek kedvesek a szomszédok vagy bizalomgerjesztő a környék, ha az ingatlan állapota nem megfelelő (például penészes, vizes, reped a fal, a tetőn nincsen szigetelés), rendezetlenek a tulajdoni viszonyok (korábbi jelzálog van az ingatlanon, az eladó és a tulajdoni lapon megjelölt személyek nem azonosak), vagy túlzó az ár (esetleg túl alacsony, ami szintén fenntartásra adhat okot). Ne sajnáljuk az időt több ingatlant megnézni, tulajdoni lapot kikérni és ha lehet, tájékozódni a helyi önkormányzatnál.

Lakáshitel-felvételi tudnivalók

A lakáshitelnél a bank által felszámított kamat az ára annak, hogy a bank ideadja nekünk a kívánt összeget. Tehát a kamat az az ár, amit be kell vállalnunk azért, hogy az ingatlan most a miénk lehessen. Persze a lakáshitelek csoportja tág kategóriát jelent, így számos célra felvehető. Fordíthatjuk új vagy használt ingatlan vételére, de természetesen új ingatlan építésére és felújításra, korszerűsítésre, bővítésre is költhető.

Lakáshitelünk egyik legfontosabb tényezője, amit érdemes figyelni, a teljes hiteldíj mutató (THM), hiszen ez a hitelkamaton kívül felmerülő költségeket is magában foglalja. A lakáshitelnél a többi hitelfajtához képest jóval kedvezőbb a THM. Ez pedig azért lehet alacsonyabb, mert a lakáshitelek jelzálog alapú hitelek, így ingatlanfedezetet is szükséges felajánlanunk. Ez arra szolgál, hogy ha nem tudnánk fizetni, akkor számunkra az ingatlanunk elvész, a banké lesz, aki az ingatlant pénzzé teheti. Így kisebb kockázatot jelent számára a hitel, ergo kedvezőbb a kamat is.

Piaci vagy támogatott?

A lakáshiteleknél gyakran szembejön a piaci kamatozású és államilag támogatott lakáshitelek fogalma. A piaci kamatozású egyszerűen annyit tesz, hogy a bankok saját üzleti döntése alapján alakul ki a kamat, míg az állami támogatás esetében valamilyen kedvezményben részesülhetünk (például kedvezményes kamatban).

(A családtámogatásokról a 9. fejezetben írunk bővebben.)

A legnagyobb eltérés az lehet a két fajta hitel között, hogy a hitelezők milyen feltételeket szabnak meg a hitelfelvételhez. A piaci kamatozású hitelek rendszerint lazább feltételt kínálnak, míg az állami támogatású hitelekhez szigorúbb kívánalmaknak kell megfelelnünk (például az említett CSOK-nál a gyermek vállalása vagy megléte).

A CSOK 2024. január 1-től megszűnt, és más családtámogatások is változtak.

Nézzük, mik a legfontosabb változások, megoldandó kérdések, amelyekre fény derült a januárban beadott első hiteligénylések kapcsán! Az egyik ilyen az említett önerő meghatározása, amely egyébként az állami lakástámogatásoktól függetlenül is elérhető lehet. 2024-től ugyanis lehetőség van az eddigi 20% helyett, 10%-os önerővel lakást vásárolni: erre családi állapottól és gyermekszámtól függetlenül bárki jogosult aki 41 év alatti, valamint korábban sosem volt 50%-ot elérő tulajdoni hányaduk semmilyen ingatlanban. Ezzel a lehetőséggel tehát az egyedülállók is élhetnek, a házasság csak a CSOK Pluszos ügyletek esetében feltétel.

Első közös lakásszerző lehet az a házaspár, akiknél a felek a kölcsönkérelem benyújtásakor, vagy azt megelőzően Magyarország területén nem rendelkeztek ugyanabban a lakásban tulajdonjoggal és erről nyilatkoznak is. A közhiedelemben az ügyfelek körében félreértés lehet, hogy az első lakástulajdon-szerzés ténye a 10 százalékos önerő miatt fontos kritérium, nem pedig a CSOK Plusz igénylés miatt. Ettől kell elhatárolni az említett első közös lakásszerzés fogalmát, hiszen ez a CSOK Pluszt igénylők esetében a vételár felső határát határozza meg, viszont nincs kihatással az önerő mértékére. A két „kedvezményt” együtt is alkalmazhatják azok a szerencsés fiatalok, akik mindkét kritériumnak megfelelnek, tehát első lakásszerzők és első közös lakástulajdonosok is lesznek egyben. Tehát azok az első közös otthonteremtők vásárolhatnak 80 millió forintos ingatlant 8 millió forint önerővel, ahol mindkét fél első lakástulajdonát vásárolja életében és mindketten 41 év alattiak.

Érdemes megemlíteni azt a témát is az igénylés ingatlannal kapcsolatos kritériumainál, hogy a CSOK Plusz és Falusi CSOK esetében a minimális alapterület meghatározásánál a gyermekek száma esetén figyelembe kell venni a már meglévő gyermekeket is. Arra is érdemes ügyelni, hogy milyen típusú ingatlan lesz a hitel célja, ugyanis ez is nagyban befolyásolja majd a sarokszámokat. Az új rendelet ugyanis különbséget tesz a lakás, illetve az egylakásos lakóépület, ház fogalma között, valamint új szabályozás lépett életbe az alapterületeket tekintve is, mind a használt, mind az új ingatlanok esetében. Előfordulhat olyan helyzet, hogy az ügyfél által vásárolt, a társasházi alapító okirat szerint bejegyzett társasházi lakás, a CSOK Plusz jogszabály alapterület elvárásai szempontjából mégis önálló épületnek minősül. Ez a probléma jellemzően ikerházi, sorházi vagy láncházi lakásoknál fordulhat elő a tapasztalatok szerint – önálló egylakásos lakóépületnek minősítik ugyanis a kérdéses ingatlant abban az esetben, ha ez egy lakást magában foglaló, önálló tető- és épületszerkezettel, valamint a terepszintről közvetlen bejárattal rendelkezik. Ebben az esetben az ingatlannak idéntől már 30 négyzetméterrel nagyobbnak kell lennie, mint lakás esetén.

CSOK Plusz alap adatok 2024-ben:

- 2,5 – 50 millió Ft támogatott hitel lakáscélra, gyereket vállaló házaspároknak

- Fix és maximum 3%-os kamatozás, 10-25 év futamidő

- Az igényléshez legalább kétéves TB jogviszony szükséges (a pár egyik tagjától)

- 10 millió Ft/gyerek tartozáselengedés a második újonnan született gyerektől

- Az ingatlan vásárlása illetékmentes

- Az első közös lakás/ház vásárlása 10% önerővel is lehetséges

- A sikeres igényléshez hitelképesség szükséges

Babaváró alap adatok 2024-ben:

- max. 11 M hitel

- szabadon felhasználható

- kamatmentes - ha 5 éven belül gyermek születik

- max. 51 000 forint/hó a törlesztő

- max. 20 éves futamidő

- ingatlanfedezet nélkül is felvehető

- gyermekvállalás előtt álló házaspárok részére, akár várandósság alatt is igényelhető

A hitelek törlesztése

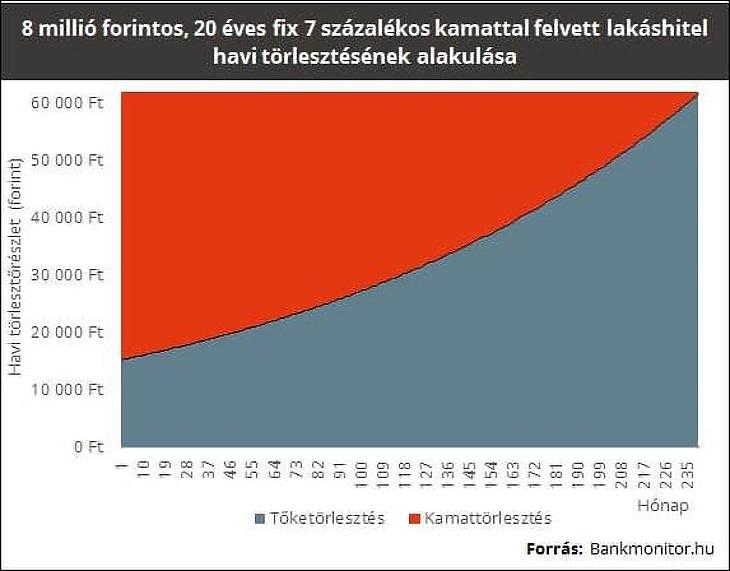

A törlesztési mód alapvetően azt határozza meg, hogy a kamat alapján megállapított törlesztés hogyan alakul, vagyis mennyit fizetünk havonta. A bankok leggyakrabban ún. annuitásos törlesztéssel kínálják a hitelt, ahol a törlesztésünkön belül a tőke- és kamattörlesztés aránya a hitel futamideje során folyamatosan változik.

1. ábra: Lakáshitel törlesztése

Mivel az esetek túlnyomó többségében az annuitásos törlesztő-részlettel találkozhatunk, így nem árt képbe kerülni ennek jellemzőivel. Először is azt kell figyelembe venni, hogy minél hosszabb időre vesszük fel a hitelt, annál kisebb lesz a törlesztőnk, viszont ekkor a havi törlesztőn belül nagyobb lesz a kamat aránya. Vagyis, minél hosszabb futamidőt vállalunk be, annál több kamatot fizetünk arányaiban a banknak

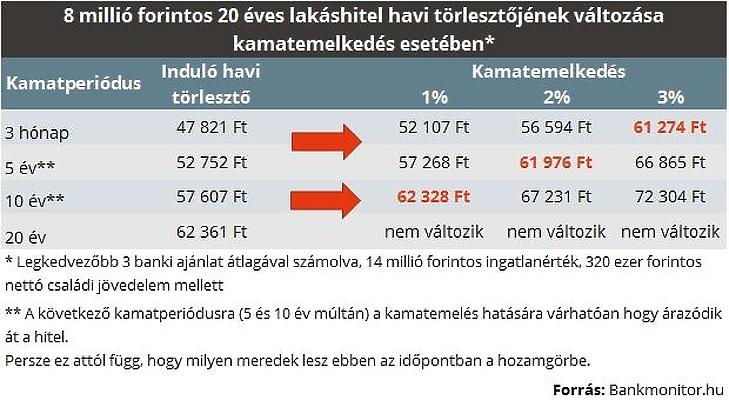

Kamatperiódus és törlesztőrészlet

A hitelfelvétel során nagyon fontos momentum, hogy rövid vagy hosszú kamatperiódusú hitel mellett tesszük le a voksunk. A kamatperiódus olyan időszakot jelöl, ami után a hitelünk kamata változhat, így a törlesztőnk is módosulhat. A rövid kamatperiódusú hitelek esetében 3, 6, vagy 12 havonta is változik a törlesztőnk, míg a hosszú kamatperiódusú hitelek esetében 5-10 évre, de akár a teljes futamidőre is rögzíthető a havi teher.

2. ábra: Lakáshitel törlesztőrészleteinek változása

Mindkét típusnak megvan az előnye és hátránya egyaránt. A rövid kamatperiódusú hitel jóval kisebb havi törlesztővel jár, mint egy hosszan rögzített hitel, viszont a kamatok emelkedése könnyen a törlesztő drágulását okozhatja. Összehasonlításképpen, ha a kamat 1%-ponttal megemelkedik, akkor a törlesztőnk 8-9%-kal több lehet. Éppen ezért célszerű lehet a kezdetben magasabb törlesztővel járó hosszú kamatperiódusú hitelt választani, hiszen könnyen lehet, hogy jobban járunk vele pénzügyileg. (A hosszabb periódusra rögzített hitel a bank számára magasabb kockázatot jelent, így ilyenkor a törlesztő is rendszerint magasabb. A futamidővel emelkedő kamatok esetén "normál hozamgörbéről" is beszélnek.)

A hitelfelvétel folyamata

Hitelfelvétel előtt érdemes alaposan tájékozódni, hogy milyen kondíciókkal kínálnak hitelt a bankok. Ehhez a Bankmonitor online lakáshitel kalkulátora vagy az MNB hitel-és lízingtermék-választó programja nagy segítséget ad. Minden esetben érdemes lehet előminősítést végeznünk, ugyanis itt nagyon hamar kiderül, milyen feltételek szerint juthatunk lakáshitelhez (például megkaphatjuk-e egyáltalán a kívánt összeget). A teljes átfutási idő a hiteligény beadásától a folyósításig átlagosan 2 hónapot vesz igénybe, hiszen kalkulálni kell a szükséges dokumentumok beszerzésének idejével, az értékbecsléssel és a közjegyzői okiratba foglalás időigényével is.

1. Nézzen utána a szerződéstől való elállás és a szerződésfelmondás feltételeinek!

A fogyasztó a hitelszerződéstől a szerződéskötés napjától számított tizennégy napon belül indoklás nélkül elállhat.

2. Nézzen utána, milyen feltételekkel van lehetőség a hitelösszeg futamidő vége előtti előtörlesztésére!

Ön minden esetben élhet a hitel részleges vagy teljes előtörlesztésével. A teljes összegű kiegyenlítést hívjuk végtörlesztésnek.

A lakáseladás és a lakásvásárlás közterhei, a fiatalok kedvezményei

Egy ingatlan eladásnál az eladót és a vevőt is terhelik költségek. A vevő oldalán a következő költségek merülnek majd fel biztosan, amelyekhez javasolt előre megteremteni a fedezetet:

Az ingatlan vétele előtt

Akár önerőből, akár hiteligénylés útján jutunk hozzá, mindenképp szükséges lesz egy hiteles tulajdoni lap másolatért fizetendő igazgatási szolgáltatási díj megfizetésére (6250 forint), amivel az ingatlan tulajdoni lapját kérhetjük ki ellenőrzés vagy dokumentáció céljából. (Kik a tulajdonosok és milyen megosztásban, tényleg tehermentes-e a lakás stb.)

Az ingatlan vételekor

Az adásvételi szerződés elkészítéséről a vásárlónak kell gondoskodnia, vagyis a vevő az, akinek fizetnie kell a szerződést elkészítő jogásznak. Ingatlan-adásvételi szerződést csak ügyvéd vagy közjegyző készíthet.Az ügyvédek általában a vételár százalékában (0,5%-2%) szokták meghatározni a munkadíjukat, a közjegyzők munkadíjáról viszont jogszabály rendelkezik, ebben szintén az "ügyértékhez", adott esetben a lakás árához kötötték a pénzt.

Az ingatlan vásárlását követően

Vagyonszerzési illetéket kell fizetni. A vagyonszerzési illeték általános mértéke 4 %. Alapja a lakás, lakóház forgalmi értéke, amely sok esetben megegyezik a szerződésben szereplő értékkel, de akár el is térhet attól.

Illetékmentességi kedvezmény illeti meg a 35. életévet be nem töltött fiatalokat, az első lakástulajdon (tulajdoni hányad) megszerzése esetén az egyébként fizetendő illeték 50%-áig, ha az egész lakástulajdon forgalmi értéke a 15 millió forintot nem haladja meg.

Amennyiben valaki CSOK támogatás igénybevételével vásárol új építésű vagy használt ingatlant, akkor az alapesetben 4%-os vagyonszerzési illetéket nem kell megfizetnie.

Első lakástulajdont szerzőnek az minősül, akinek nincs és nem is volt lakástulajdona, lakástulajdonban 50%-ot elérő tulajdoni hányada, lakástulajdonhoz kapcsolódó, az ingatlan-nyilvántartásba bejegyzett vagyoni értékű joga.

ÁFA-visszatérítési kedvezmény: 2021-től 5%-ra csökken az új építésű lakások áfája, ám CSOK-kal történő vásárlás esetén utólag ez is visszaigényelhető. Ez egy 40 millió Ft+áfás ingatlan esetében 2 millió Ft visszatérítést jelent.

(A családtámogatásokról, speciális élethelyzetekről a 9. fejezetben is írtunk.)

Az albérlők jogai, szerződéskötés

Amikor lakások bérbeadásáról van szó, a köznyelvben még ma is többnyire az albérlet szót használjuk. Ez arra az időre vezethető vissza, amikor még nagyon kevés embernek volt magántulajdona, és a lakásukat az emberek maguk is bérlőként lakták. Ha pedig valaki az általa is bérlőként lakott lakást tovább adta bérbe, albérleti jogviszony jött létre. Manapság azonban az az általános, hogy maguk a tulajdonosok adják bérbe lakás ingatlanaikat, tehát jogilag úgy helyes, ha bérletről, és nem albérletről, tehát ennek megfelelően bérlőről és nem albérlőről beszélünk.

Mindkét félnek vannak jogai és kötelességei.

A bérlő használati joga

A bérlő jogosult az általa bérelt lakást használni, hiszen éppen ebből a célból köti a bérleti szerződést. A bérbeadónak nem csupán azt kell biztosítania a bérlő számára, hogy a bérelt lakást használhassa, hanem azt is, hogy más személy viszont (akinek ezt a bérlő nem engedi meg) ne használhassa. Fontos emellett rögzíteni a szerződésben azt is, hogy a bérlő milyen célból akarja használni a lakást (amennyiben nem csupán lakni kíván benne). Ha ugyanis a lakásban a bérlő például szolgáltatási tevékenységet kíván folytatni (fodrászat, kozmetika, AirBNB stb.), rögzíteni kell, hogy ilyen tevékenység az adott lakásban folytatható-e, figyelembe véve az adott területi önkormányzat előírásait, illetve a társasházi szervezeti és működési szabályzat rendelkezéseit.

Ezért bérlőként a szerződés megkötése előtt mindig közöljük, milyen célból kívánjuk bérbe venni az ingatlant, továbbá nézzünk utána annak is, hogy van-e lehetőség ilyen tevékenység folytatására. A bérlő csak a lakás rendeltetésének megfelelően jogosult a bérlemény használatára, a bérbeadó pedig jogosult a használatot a bérlő szükségtelen háborítása nélkül ellenőrizni. Ha a bérlő a bérbeadó felhívása ellenére folytatja a nem rendeltetésszerű vagy a szerződésnek egyébként nem megfelelő használatot, a bérbeadó felmondhatja a szerződést.

A használat átengedése

A Polgári Törvénykönyv általános szabályai szerint a bérlő csak akkor jogosult a lakás használatát másnak átengedni – tehát a lakást albérletbe adni – ha erre korábban a bérbeadó engedélyt adott. Ezért érdemes a bérleti szerződésbe belefoglalni, hogy lehetőség van-e a lakás albérletbe adására. Jó, ha tudjuk, hogy albérletbe adás esetén is a bérlő áll szerződésben a bérbeadóval és nem az albérlő.

A bérlő birtoklási joga

A bérlőt megilleti az a jog is, hogy birtokában tartsa az általa használt lakást. A bérlő akár a bérbeadóval szemben is birtokvédelmet kérhet. A bérlő jogosult arra, hogy mindenfajta zavarás nélkül használja az ingatlant, és ebben a használatban őt senki ne korlátozza.

Gyakori probléma a bérleti jogviszonyból eredő jogviták esetén, amikor a nem fizető bérlőt a bérbeadó különböző „külső ráhatással” próbálja a lakás elhagyására bírni. Ilyen például a zárcsere, vagy a közműszolgáltatások kikapcsolása. De mindaddig, amíg ebben a kérdésben a bíróság jogerős ítéletet nem hoz, a jegyző (a hatóság) a bérlőt fogja védeni a birtokvédelmi eljárásban, és kötelezni fogja a bérbeadót a zavarás abbahagyására, a lakás felnyitására. A bérbeadó tehát nem hatolhat be önkényesen a lakásba, illetve nem rakhat ki minket onnan.

A bérlő kiürítési kötelezettsége

A bérleti szerződés megszűnése esetén a bérlő köteles a lakást kiüríteni és elhagyni. Minden olyan ingóságot, melyet ő vitt be a bérleménybe, köteles elszállítani, akkor is, ha arra már nincs szüksége. Ide tartoznak azok a berendezések is, melyeket a bérlő szerelt be (pl. mosogatógép), kivéve, ha a bérbeadóval úgy állapodnak meg, hogy ezek maradhatnak, és a bérbeadó megtéríti ennek költségeit. Az alapszabály az, hogy a bérlőnek a lakást olyan állapotban kell átadnia, amilyenben átvette, ezért egy évekig tartó bérlet esetén a bérlő távozásakor a bérbeadó megkövetelheti például a lakás tisztasági festését.

Jogcím nélküli használat

Ha a bérleti szerződés megszűnik, a bérlő köteles kiköltözni, és a lakást a bérbeadó részére átadni. A bérlők és bérbeadók elszámolása a bérleti díjjal, illetve egyéb költségekkel azonban sokszor vitába torkollik, ez pedig általában ahhoz vezet, hogy a bérlő megtagadja a kiköltözést a felmondási idő végével, és továbbra is az ingatlanban marad. Ilyen esetben a bérlőből jogcím nélküli használó lesz, a jogcím nélküli használat idejére pedig használati díjat kell fizetnie.

Felmondási jog

Mind a bérlőt, mind a bérbeadót megilleti a szerződés rendes felmondása, a szerződésben vagy a törvényben meghatározott felmondási idő alkalmazásával. Határozott idejű bérleti szerződés esetén általában nincs lehetőség rendes felmondásra

Csináld magad-rezsicsökkentés: felújítás, szigetelés, mint befektetés.

A közeledő szabályváltozások – a nagyon közeli, 2021. január 1-től hatályos komoly szigorodás – ellenére a hőszigetelés, az épület energetikai besorolásának kérdése sokkal inkább az új házak építése során és a régiek eladása esetén merül fel, hiszen ezekben az esetekben kötelező. Ahol meg nem kötelező, ott egyszerűen érdemes: a hőszigetelés ugyanis értéktartó befektetés, ami nemcsak közép- és hosszútávon kamatozik, hanem a befektetést követően azonnal érezhető a megtérülése.

Inkább hőszigetelés, mint bankbetét

Ha egy, a hetvenes-nyolcvanas években épített átlagos „Kádár-kockát” veszünk alapul, a gyenge hőszigetelésnek köszönhetően az épület belső falainak hőmérséklete télen 12-13 fok is lehet. Az emberi test sugárzásos hővesztesége viszont fokozott lesz a nagy kiterjedésű hideg felületek felé, így a lakók hőérzete még megfelelő fűtés mellett is rosszabb lesz ebben a környezetben. Ha a Kádár-kocka tulajdonosai úgy döntenének, hogy a hőszigetelést fejlesztik, akkor az épülettel együtt a benne lakók hővesztesége is csökkenne. Ezáltal akár a korábbinál 5-6 fokkal alacsonyabb hőmérsékletre is elég lenne felfűteni a lakást a megfelelő komfortérzethez. Egy ilyen átlagos ház hőszigetelése 16 cm vastag EPS (expandált polisztirol) szigetelőlapokkal – ezek a piacon kapható korszerű szigetelőlapok közül a leginkább megtérülők – körülbelül 1,5-2,5 millió forintba kerül a munkadíjjal együtt. Ezzel a korszerűsítéssel a fűtési költségek legkevesebb 40, de akár 80 százalékkal kal is csökkenhetnek, ami egy fűtési szezonra kivetítve akár 200.000 Ft megtakarítást is jelenthet. Az ingatlan értéke pedig a hőszigetelés fejlesztésével azonnal 15 százalékkal nő.

Az Európai Unió rendszeresen biztosít forrásokat a fenntartható környezeti megoldásokra – e forrásokat lakossági pályázati úton érhetjük el, általában 0%-os (azaz kamatfizetéssel nem járó) támogatott hitel formájában. A hőszigetelésbe való befektetés így nemcsak személyes, hanem globális szinten is megtérül.

(Lásd erről a 14. fejezetet is: Zöld pénzügyek.)

(A támogatások és konstrukciók részleteiről kalkulátorokat találunk a Bankmonitor.hu oldalon.)

Inflációkövető befektetés-e a lakóingatlan?

Már apáink és nagyapáink idejében is fontos volt, hogy a család vagyonát értéktartó, inflációálló módon helyezzék el. Divat volt az arany vásárlása, de az átlagos családoknál a lakóingatlan és a földek képezték a nagy vagyont. Az ingatlan már a nevében is üzenetet hordozott: ez az a tulajdon, amit nem lehet megingatni, elmozdítani olyan könnyen, mint az ingó (tárgyi) vagyont.

Az idő előrehaladtával viszont mind a földek, mind az ingatlanok értéke, megbecsülése nagyot változott. A szabad utazás, életünk változatossága, a családok nagyobb arányú szétszakadása, a generációk együttélésének megszűnése is magával hozta az ingatlancélú befektetések megkérdőjelezését.

15 év alatt nem követte az állampapírokat

Egy korábbi MNB tanulmány (a 2019. novemberi Lakáspiaci jelentés) szerint az ingatlanvásárlás elmúlt 15 éves átlagos hozama mindössze 6 százalék volt. Alacsonyabb, mint a bankbetétek vagy nagybani állampapírok átlagos hozama. Ráadásul a hozamok ingadozása miatt az ingatlanbefektetés jóval kockázatosabb volt, mint a bankbetét, illetve a lakossági állampapír.

Az utóbbi időben, 2019-2020-ban lassul az árnövekedés az ingatlanpiacon: 2019-ben már csökkent a forgalom, és éves szinten ugyan még nőttek az árak, de a harmadik negyedévben az átlagos négyzetméterár az országban már majdnem 26 százalékkal múlta alul az első negyedévit.

Majd megérkezett a koronavírus-válság a lakáspiacra

A 2020-as nagy koronavírus-válság egyik velejárójaként az ingatlanpiac is átalakult. A fizetőképes kereslet egy része megmaradt, de beindult egy lefelé tartó trend, amit a lakásbérleti piac indított be. Mivel a lakásbérlők – sokuk munkájának, bevételének elvesztése miatt – nem tudták az addigi áron tovább bérelni a lakást, két megoldás született: vagy feladták az albérletet, vagy bérleti díj csökkentést kértek a bérbeadótól (sok esetben a bérbeadó maga ajánlott fel csökkentett bérleti díjat). Az üresen maradt lakások közül azok, amelyek eddig hiteltörlesztést „termeltek ki” a bérleti díj fejében, hirtelen direkt költségteherré váltak a tulajdonosaiknak, akik így sok esetben eladni kényszerültek azt.

A gyors eladáshoz nyomott ár kapcsolódik, amiért cserébe hamar szabadulhattak a (befektetésként vásárolt) lakásra felvett hiteltől is. Ez a nyomott árképzés hatással van a teljes piacra, ahol a kritikus tömeg elérésével azonos városrészben hasonló paraméterű lakásokat már nem lehet több millió forintos árkülönbséggel eladni. Az árcsökkenés mellett komoly szerepet játszik az is, hogy a vevőképes kereslet is csökkent – a pandémia sok háztartás tartalékait emésztette fel vagy késztette őket újratervezésre.

- Ennek mentén az eladói piac is finomhangolni kezdte az árakat, ami akár 2-5-10%-os átlagár-csökkenéshez is vezetett az eladás reményében. Természetesen a vagyonos vevői oldal ezzel jól jár, hiszen a korábbi éveknél olcsóbban juthat befektetésként lakáshoz/ingatlanhoz. A gazdaság helyrebillenésével és a kereslet újraindulásával a piac újfent árversenybe kezd, ami várhatóan az ingatlanárak felfelé törekvését jelenti majd.

Nem mindig emelkedik a lakásár

Az ingatlanbefektetést sokan az egyik legbiztonságosabb megtakarítási formának tartják. Ez abból a szempontból igaz, hogy a lakásnak – magából a funkciójából eredően is – mindig lesz értéke, a pénzünk nem veszíthetjük el teljes egészében. Azt azonban már egyáltalán nem jelenthetjük ki, hogy a lakásárak mindig emelkednek. Hosszú távon azonban az ingatlanárak szépen emelkednek, éppen ezért csak olyan pénzből érdemes lakást vásárolni, amelyre előreláthatóan hosszú távon – akár 10-20 évre – várhatóan nem lesz szükségünk.

Lakásár-index Magyarországon (Duna House Barométer)

Fontos az időtényező

Egyáltalán nem mindegy, hogy hogyan, mennyi idő alatt juthatunk hozzá a befektetett pénzünkhöz, ez különösen akkor fontos, ha megszorultunk, valami miatt sürgősen szükségünk lenne a befektetett összegre. A Duna House elemzése alapján 2020 közepén a fővárosban átlagosan 150-160 nap alatt kel el egy meghirdetett lakás. Ami ingatlantípustól, az ingatlan elhelyezkedésétől is nagymértékben függ. Vagyis várhatóan hosszú idő, amíg a befektetésünk pénzzé tudnánk tenni. Ez a 4-5 hónapos várakozás pedig egyáltalán nem előnyös abban az esetben, ha tényleg gyorsan szükségünk lenne az összegre. Természetesen az eladási időt le lehet rövidíteni, ez azonban azzal járna, hogy áron alul kellene eladásra kínálnunk lakásunkat.

Ne tedd mindened ingatlanba

Éppen ezért tényleg csak olyan pénzösszeget érdemes lakásvásárlásra fordítani, amire előreláthatóan nincs szükségünk hosszú időre. Nem érdemes a teljes megtakarításunk ingatlanba tenni. (Lásd a Mágikus Háromszöget a 12. fejezetben.)

Értékelési bizonytalanság

A legtöbb megtakarításnál napra pontosan nyomon követhető, mennyit ér a befektetésünk. Az állampapírok eladási hozama, a részvények tőzsdei árfolyama ismert, vagyis mindig tudjuk, éppen milyen áron tudnánk kiszállni a befektetésünkből. Egy ingatlan esetében ilyen adat nem áll rendelkezésünkre. Elérhetők információk arról, hogy az utóbbi időben a hasonló elhelyezkedésű, típusú ingatlanokat milyen áron vették meg, ez azonban egyáltalán nem garancia arra, hogy a miénket ugyanolyan értéken el tudnánk adni.

Ingatlan bérbeadása, AIRBNB, falusi szálláshelyek

Sokan azt gondolják, hogy ingatlanbefektetésük bevételének jelentős része nem a lakás vételárának emelkedéséből, hanem az albérleti díjakból fog származni. Ez egy teljesen logikus gondolat, hiszen Budapesten akár 100-120 ezer forintos havi bérleti díj mellett ki lehet adni egy garzonlakást. Nem szabad azonban megfeledkeznünk arról, hogy nem elég egy jónak tűnő albérlőt keresnünk, rengeteg dolgunk van még a bérleti szerződés aláírását követően is, költségeink pedig előreláthatóan lesznek. A lakást rendszeresen látogatni kell, a bérleti díjat be kell szedni, a közüzemi számlákat a nevünkön tartva rendszeresen ellenőrizni kell, bérbeadóként lehetnek felújítási/csere-kötelezettségeink, lakócsere esetén tisztasági festés és takarítási költség is felmerülhet. Érdemes hosszú távú bérleti szerződést kötni – ha kiszámítható bevételt szeretnénk elérni -, ez azonban megnehezítheti azt, hogy adott helyzetben lakásunk sürgősen értékesíteni tudjuk.

A lakóingatlanok hosszabb-rövidebb időre történő hasznosításának legelterjedtebb módozatai a tartósabb jellegű bérbeadás, de egyre gyakoribb a lakóingatlanok rövidebb távú, leginkább turisztikai célú hasznosítása, a szálláshely-szolgáltatás (fizető-vendéglátás, falusi turizmus vagy AirbNb keretében).

A falusi szálláshely

A falusi szálláshely üzemeltetése a szálláshely-szolgáltatások körébe tartozik. Ez rendszerint nem huzamos jellegű éjszakai ott-tartózkodást, pihenést is magában foglaló tartózkodás céljára szálláshely nyújtása és az ezzel közvetlenül összefüggő szolgáltatások nyújtása. A szálláshely-szolgáltatásnak folyamatosan meg kell felelnie az engedélyezési és üzemeltetési követelményeknek, azokat a hatóság bármikor ellenőrizheti.

Falusi szálláshely az 5000 fő alatti településeken, illetve a 100 fő/négyzetkilométer népsűrűség alatti területeken található egyéb szálláshely. Olyan, amelyet úgy alakítottak ki, hogy abban a falusi életkörülmények, a helyi vidéki szokások és kultúra, valamint a mezőgazdasági hagyományok komplex módon, adott esetben kapcsolódó szolgáltatásokkal együtt megjelenjenek.

Az AirbNb-hálózat

Az AirbNb-hálózat egy online piactér, amin keresztül szálláshelyeket lehet kiadni és lefoglalni az interneten keresztül. Az oldal több mint kétmillió hirdetéssel rendelkezik a világ 191 országának közel 34 ezer városában.

Van, aki egy lakást ad ki rendszeresen, de van, akinek akár 10-nél több párhuzamos lakásbérleti hirdetése is fut. Az AirbNb egy teljes iparággá nőtte ki magát, főleg a nagyvárosokban, turisztikai gócpontokban. A rövid távú lakáskiadás növeli az albérletárakat, ingatlanárakat, amit külföldi és a hazai kutatások egyaránt alátámasztanak. Az anyagi szempontokon túl a túlságosan elterjedt rövid távú bérletek konfliktusokat okoztak a társasházi együttélés körében.

Szigoríthatnak az önkormányzatok

E szabályozatlan és piaci torzító hatást igyekszik rendezni a Parlament oldalán 2020. július elején közzétett és elfogadott törvény, amely az önkormányzatok kezébe adja a rövid távú lakáskiadás szigorításának lehetőségét. Az önkormányzat közgyűlése rendeletben állapíthatja meg a magánszálláshelyen és az egyéb szálláshelyen az egy naptári éven belül szálláshely-szolgáltatás céljára felhasználható napok számát, valamint felléphet a helyi lakosok érdekében. Egyes városokban jogszabályok korlátozzák a rövid távú fizető-vendéglátást.

Kapcsolódó írásainkat lásd: Diákverseny felkészítő anyagok - tartalomjegyzék

További, haladóknak ajánlott irodalom:

- 5. A. Ingatlanok eladása és bérbeadása, adózás és más terhek

- 5. B. Miért szerették a svájci frankot, és miért okozott ez problémát?

- 5. C. Csináld-magad-rezsicsökkentés felújítással, szigeteléssel

Felhasznált források:

https://bankmonitor.hu/cikk/ezzel-erdemes-kepbe-kerulni-mielott-lakashitelt-vennenk-fel/

https://www.mnb.hu/fogyasztovedelem/hitel-lizing/hitelfelvetel/hasznos-tanacsok-hitelfelvetel-elott

https://bank360.hu/blog/lakaseladas-koltsegei

https://konyvelescentrum.hu/adok-es-jarulekok-kozterhek/ingatlan-adas-vetel-adozasa/

https://bank360.hu/babavaro-hitel

https://bankmonitor.hu/otthonteremtesi-es-otthonfelujitasi-tamogatasok/

https://bankmonitor.hu/lakasfelujitasi-tamogatas/

https://drujvary.hu/lakasberlet-szabalyai-berloi-jogok-es-kotelessegek/

//www.ingatlanjog.hu/jogszabalyok/90

//epitkezemfelujitok.hu/otlettar/hoszigeteles-mint-befektetes/

https://www.azenpenzem.hu/cikkek/nem-is-olyan-jo-befektetes-az-ingatlan/6579/

https://regi.ugyintezes.magyarorszag.hu/ugyek/410009/440191/falusi_szallashely_uzemeltetese.html

https://index.hu/gazdasag/magyar/2011/10/18/ki_a_felelos_a_devizahitelezesert/

https://www.youtube.com/watch?v=DTrMAPa3erU

Több ezer magyar vár a hazatérésre.

Több ezer magyar vár a hazatérésre.