Az autóhitelek forintosítása nyomán a jövőbeli kamatokról egyetlenegy hír jelent meg eddig, az pedig az, hogy a szeptemberben megszülető törvény nem engedi majd a most kialakított kamatokat emelkedni.

Kétséges segítség

Ha figyelembe vesszük, hogy a nyilvántartás szerint az autóhitelek közel 25 százalék az elkövetkező 12 hónap alatt fut ki, míg 27 százalék azon kölcsönök aránya, amelyek hátralévő futamideje maximum 24 hónap, azt mondhatjuk, hogy nem jelent túlzott kockázatot a kamatszint fixálása. Azon hitelek esetében ugyanakkor, amelyek óhatatlanul is futamidő-hosszabbítás előtt állnak – ilyenek azok a kölcsönök, ahol forintban fixált törlesztőrészletet fizetett a hiteles, s az árfolyamváltozást az utolsó törlesztőrészlet tartalmazta volna – ott azért már nagyban kérdéses ennek a fixesített kamatnak az alkalmazása.

Ezen hitelek esetében – amelyek a jegybank becslése szerint az állomány több, mint harmadát adják – egyébiránt a legjobban bírálható a forintosítási szabály, hiszen ezen ügyfelek soha nem fizették meg a reális árfolyamot, most pedig a hátralékuk egészét ismét komoly árfolyamkedvezménnyel forintosítják – tehát ők kétszeres támogatást élvezhettek, szemben a többi hitelessel.

Jó pillanat?

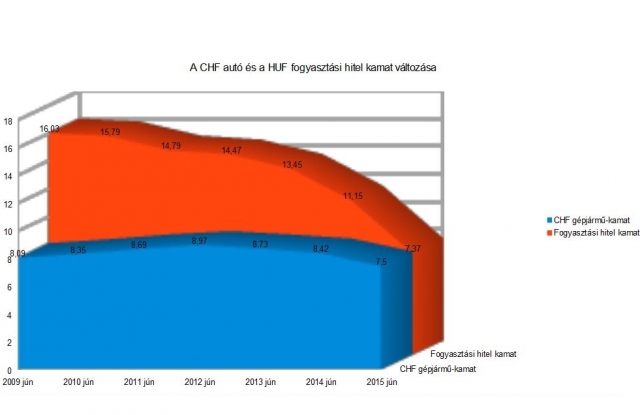

De vissza egy kicsit a jövendőbeli kamat kérdéskörére. Ha pusztán az MNB statisztikáit nézzük, azt mondhatjuk, a forintosítást tervezők jó pillanatban hozták meg a döntést a forintosításról, hiszen a háztartásoknak nyújtott svájci frank alapú gépjárművásárlási, valamint a hosszú forint fogyasztási hitelek átlagos évesített kamatlába lényegében azonos szintre került júniusban: előbbi 7,5, utóbbi 7,37 százalékon állt. Ugyanakkor fontos látni néhány alapvető különbséget.

A forinthitelek esetében az utolsó év drámai – 378 bázispontos - kamatcsökkentését épp a korábbi CHF alapú hitelek forintosítása és azzal párhuzamosan bevezetett kamatsapka okozta, amely számottevően csökkentette a banki marzsokat. A jegybank által csak 2012. óta kimutatott fedezettel bíró hosszú forint fogyasztási hitelek kamatszintjében nem volt ilyen komoly a visszalépés: a kamatszint a 2014. júniusi 9,96 százalékról 9,07 százalékra csúszott vissza – ez minimális mértékben túlteljesítette a jegybank alapkamat ezen időszak alatt bekövetkezett 80 bázispontos csökkenését.

És a probléma valahol itt mutatkozik meg a leginkább. Ha ugyanis a kamatszintek változását a jegybanki alapkamathoz kötjük, akkor azt látjuk, hogy a forint hitelek esetében a 2009. júniusi szintekhez képest a jegybanki alapkamat 8 százalékos – 9,5-ről 1,5 százalékra - csökkenésével szemben 8,88 százalékos volt a kamatszint eróziója.

Eközben ugyanakkor a svájci frank alapkamat 1,00 százalékponttal – 0,25 százalékról -0,75 százalékra csökkent, amellyel szemben ugyanakkor az autóhitelek kamata mindössze 59 bázispontos eróziót mutat – 8,09 százalékról 7,50 százalékra ment a mutató. A kamatcsökkenés ráadásul lényegében csak az utolsó hónapok eredménye: a jegybanki statisztika szerint 2009 és 2012 között folyamatosan emelkedett az autóhitelek átlagkamata. (Mindkét esetben torz lehet az utolsó év - azt nem számítva ugyanakkor még jellemzőbb a kép: a forinthiteleknél 4,88 százalékos a kamatcsökkentés, míg a svájci frank hitelek átlagkamata 33 bázispontos emelkedést mutat a 2009. júliusi kamatszinthez képest.)

Kétszámjegyű kamatokat égetnének be

A következő gondot az jelenti, hogy a jegybanki statisztika átlagokkal dolgozik. Márpedig az autóhitelek esetében ma is szép számmal találni olyat, ahol még messze kétszámjegyű a kamatszint – ezek ilyen szinten történő fixálása meglehetősen érdekes felvetésnek látszik, hiszen olyan marzsot biztosít – továbbra is – a finanszírozónak, amely a jelenlegi forrásköltségek mellett bizony megkérdőjelezhető. (Főleg annak fényében, hogy a vastag kamatbevételek eddig is rendelkezésre álltak.)

Azt ugyanakkor el kell ismerni, hogy az autóhitelek esetében az esetenként akár 40-50 százalékra rugó nem teljesítő hitelek állománya elvben indokolhatná a magasabb marzsot. Ugyanakkor ha hiszünk annak a vélekedésnek, amely szerint a kedvezményes árfolyamon történő forintosítás mindössze 10 százalékkal csökkenti majd a forintosított törlesztőrészletet, nem tűnik elhamarkodottnak az a vélekedés, hogy az adósoknak adott ilyetén kedvezmény édeskevés lesz ahhoz, hogy a nem teljesítő állomány jelentős részét újra fizetővé tegye.

Mindenkinek jó lenne a kamatsapka

Amennyiben ugyanakkor – a jelzáloghitelek forintosításához hasonlóan - nagyjából az átlagkamat-szintjét biztosító kamatfelárat (és kezelési költséget) határozna meg a törvény a forintosítás utáni kamatszintként, akkor jó eséllyel érezhető lenne a törlesztőrészlet változás. Indirekt módon, ez a hitelezők érdeke is, hiszen ezen hitelek zöme lényegében már fedezetlen hitelnek minősül (az autó már kikopott mögüle), vagyis a megtérülés itt lényegében a hitelezési veszteség csökkentését jelenti – a kisebb kamat mellett behozott összegek ugyanakkor számottevően magasabbak, mint a követelés értékesítésekor remélhető megtérülés.

Ebben az esetben ugyanakkor akár az is elfogadható megoldás lehet, hogy a hiteleket változó kamatozásúvá tennék és – a jelzáloghitelekhez hasonlóan – csak a kamatfelárat (és a kezelési költséget) kötnék meg a hátralévő futamidő esetében.