Kivételek mindig akadnak

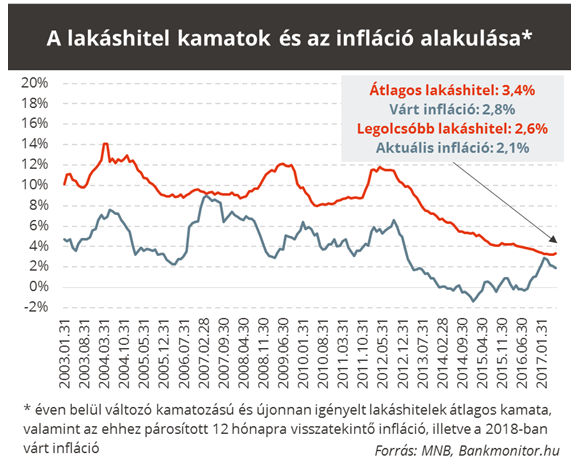

Rég magunk mögött hagytuk azt az időszakot, amikor mostani szemmel nézve nagyon is drágán vehettünk fel forinthitelt lakásvásárláshoz. A legolcsóbb lakáshitelt a kalkulátorunk alapján ma Magyarországon 2,6 százalékos kamat mellett vehetjük fel, ami töredéke az utóbbi közel 15 év átlagos 8,7 százalékos értékének. Mi is érezhetjük, hogy nagyon kivételes időszakon vagyunk túl, és soha nem volt olyan jó az időzítés a hitel felvételéhez, mint most.

A hitelkamatok esése nem is olyan kiugró esemény, hiszen a világon sok helyen hasonló a helyzet. Arra viszont már valóban felkaphatjuk a fejünket, hogy miként fordulhat elő az a tankönyvi logikát felforgató helyzet, hogy olcsóbban vehetünk fel hitelt, mint amennyivel a pénzünk vásárlóértéke csökken.

Lakáshitel kalkulátorunkkal megnézheted milyen THM mellett kaphatsz hitelt.

Hagyományosan az a képlet, hogy a bankok drágábban árazzák a lakáshitelt, mint az infláció, viszont most annyira mélyre estek a rövid hozamok, hogy átmenetileg megtehetik a bankok, hogy az infláció szintjénél alacsonyabbra merészkedjenek. A korábban említett legolcsóbb 2,6 százalékos hitelkamathoz képest a 2018-ban várt infláció 2,8 százalék lesz a jegybank elemzői szerint, és ebben az évben is arra számíthatunk, hogy a kulcsfontosságú 2,6 százaléknál magasabbra szökik majd fel az infláció az év második felében.

Most akkor rohanjak hitelt felvenni?

Amennyiben csak ezt az anomáliát akarjuk kihasználni, akkor az egyértelmű válasz az, hogy nem. A történelemben ezernyi példát tudnánk mondani, amikor nem a várakozások szerint alakultak átmenetileg az események, utána viszont minden visszaállt a rendes kerékvágásba. Egészen biztos, hogy hosszabb távon nem fenntartható az inflációtól elmaradó kamatszint.

Egyetlen ok miatt nem történt még meg ez a fordulat, mert a bankok nagyon olcsón tudnak rövid forrást szerezni. Számukra nem olyan fontos, hogy az infláció éppen hol áll, inkább az, hogy miként tudnak hitelt szerezni a bankközi piacon. Itt jelenleg nagyon olcsón, közel nulla százalékos kamaton szerezhetnek hitelt. Ezért nincsenek is arra kényszerítve a bankok, hogy „magas” kamatot kérjenek el a hitelre, mert a 250-300 bázispontos felár mellett is képesek 3 százalék alatti hitelkamatot kigazdálkodni.

Nem is számítunk nagyon változásra addig, amíg a jegybank fenntartja azt a politikáját, ami nulla közelébe szorítja le a rövid hozamokat. Ez persze együtt jár azzal is, hogy a bankok a lekötött betétekre sem ígérnek sokat, de most nem is ez az elsődleges, inkább a hitelfelvétel és a lakásvásárlás.

Végezetül, hadd jegyezzük meg, hogy a példában is hozott gyorsan változó hiteltől lehetőség szerint óvakodjunk, mert a várt fokozatos kamatemelkedés a hitelkamatot és ezzel együtt a törlesztőt is magával fogja húzni. Aranyszabályként lemondhatjuk, hogy ha 1 százalékkal nő a kamat, akkor közel 10 százalékkal nő a törlesztőrészlet. A legjobban ezért akkor járunk el, ha több évre (legalább 3-5 évre) szóló kamatrögzítést választunk, mert annak a kamata is történelmi mélyponton tartózkodik. Sőt a fogyasztóbarát lakáshitelek megjelenésével van remény arra, hogy a kamatok kismértékben még csökkennek is.

Az ukránok nem adták be a derekukat.

Az ukránok nem adták be a derekukat.