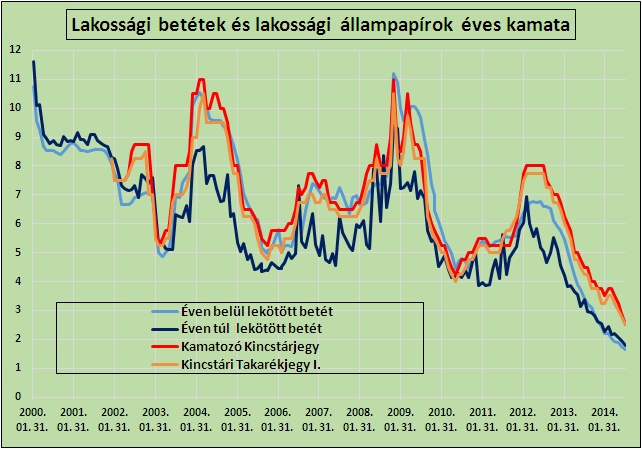

Az MNB-nél 2000-től vannak adatok a lakossági betétek átlagkamatáról, az ÁKK-nál pedig 2002-től a lakossági állampapírok épp aktuális kamatairól. Ezekből az derül ki, hogy korábban csaknem egy évtizeden keresztül nagyjából kéz a kézben jártak a lakossági betétek kamatai és a lakossági állampapírokkal elérhető hozam.

A rövid kamat volt az irányadó

Az összehasonlítást kicsit bonyolítja, hogy az MNB havi átlagos kamatokat ad meg, az ÁKK pedig azt, hogy mely dátumtól mely dátumig érvényes egy-egy kamatmérték. Így a havi átlagos betéti kamatot a hó végi állampapír-hozamokkal hasonlítottuk össze, ami kissé növelheti az eltéréseket. Valójában sokszor hó közben is változott az állampapír-kamat vagy a betéti kamat, máskor meg esetleg hónapokig alig.

Ám így is megfigyelhető, hogy a betétek és a lakossági állampapírok szorosan követték egymást, és nem volt közöttük túl sok különbség. Az egy éven belüli – azaz a leggyakoribb – lekötött betétek kamata (halványkék vonal) és az egy éves Kamatozó Kincstárjegy (KKJ), illetve a Kincstári Takarékjegy mozgott együtt (a piros és narancsszínű vonalak).

Az akciókkal csábítottak a bankok

Az éven túli betétekre a bankok régebben nem szerettek túl sok kamatot fizetni, és ezek nem is terjedtek el igazán. A korábban főleg a bankoknál és az Államkincstár hálózatában kapható Kamatozó Kincstárjegy kamata pedig rendszerint kissé meghaladta a postákon árult Kincstári Takarékjegyét.

Valójában azonban a bankbetétek inkább előnyben lehettek ez alatt az évtized alatt a forrásokért folytatott harcban, ez látszott abból is, hogy a betétek állománya rendszerint sokkal jobban nőtt, mint az állampapíroké. Ezek az adatok ugyanis, amint írtuk, átlagos kamatok, az összes, a pénzintézeteknél kötött szerződés átlagos kamatai. Márpedig a bankok rendszeresen akcióztak, magukhoz vonzva ezzel a friss pénzeket. Igaz, utána a náluk levő pénzekre már nem fizettek olyan jól.

Jött a nagy váltás 2012-től

A grafikonon jól megfigyelhető, hogy 2011 végén-2012 elején volt egy nagy váltás, amikor a lakossági állampapírok kamatát határozottan megemelték. Korábban jó, ha 2-3 ezrelékkel haladta meg az állampapír (KKJ) a rövid betéteket, amikor egyáltalán sikerült. Azóta ez a kamatkülönbség rendszeresen egy százalékpont (=tíz ezrelék) fölé, azaz a korábbi többszörösére emelkedett.

Idén márciusban 1,72 százalékpontot ért el az eltérés, ez eddig a rekord, ekkor majdnem kétszer akkora volt a KKJ kamata, mint az átlagos banki kamat. De több másik hónapban meghaladta a differencia az 1,5 százalékpontot is.

Nem jó ugrálni, érdemesebb hosszú távon gondolkodni

A betétekre vonatkozó utolsó adatok júliusiak, ám azóta nem volt lényeges változás a kamatviszonyokban. Jelenleg is nagyjából másfélszeresét fizeti a lakossági egy éves állampapír a rövid távú banki kamatoknak, amelyek ráadásul a legutóbbi adatok szerint is csökkenőben voltak. Így aki az utóbbi években három hónapos lekötésekkel operált, nemcsak akkor, névleg kapott alacsonyabb kamatot az utóbbi években az állampapírnál, hanem ráadásul a lejáratkor csak alacsonyabb kamattal tudta megújítani a betétjét.

Egyes akciós kamatok még néha versenyképesek az említett állampapírokkal, de úgy tűnik, egyre ritkábban. Többnyire akkor is csak friss pénzekre vagy egyéb eseti feltételek esetén, esetleg országos hálózattal nem rendelkező kisbankoknál, takarékoknál érvényesek. A magas tranzakciós adók (illetékek) miatt pedig ilyen alacsony kamatok mellett már nem éri meg mozgatni a pénzt egyik helyről a másikra.

Ahol mindig akciós a kamat

A régi pénzekre vonatkozó kamat sok helyen az évi egy százalékot sem éri el, így jön ki az alacsony átlag. Eközben a lakossági állampapírokat forgalmazó bankoknál és az Államkincstárnál lényegében majdnem három éve folyamatosan „akciós a kamat”, új és régi pénzekre egyaránt. Első ránézésre a magas lakossági kamat többe kerül, mint az intézményi befektetőknek értékesített állampapírok kamatterhei, ám ez sokszor csak a látszat. A kisbefektetők sokszor – kivéve NYESZ- és TBSZ-számlán tartott papírjaikat – kamatadót fizetnek, a nagybefektetők nem, vagy nem mindig Magyarországon. Az intézményi befektetők jó része külföldi, és a nekik járó kamat kimegy az országból, míg a kisbefektetők zömmel belföldiek.

A kisbefektetők nem számolják fel könnyen magyarországi megtakarításaikat, és vonulnak át egy másik országba, mint sok külföldi pénzügyi befektető, ha jobb feltételeket talál.

(Hasonló tárgyú cikkeinket a Kezdősarokban itt találja: >>>>>>>)

Engedélyezték a norvég-német lőszergyártó közös vállalat megalapítását.

Engedélyezték a norvég-német lőszergyártó közös vállalat megalapítását.