A Magyar Nemzeti Bank legfrissebb elemzésében a kormány és a Bankszövetség között létrejött megállapodás makrogazdasági hatásait vizsgálta. Az elemzés szerint a megállapodás létrejötte mindenképpen pozitívan érinti a magyar gazdaság növekedési kilátásait a következő években.

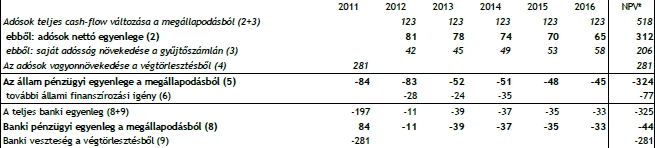

A jegybank számításai szerint a végtörlesztésből eredő banki veszteség a korábban becsült 200 milliárd helyett eléri a 281 milliárd forintot, a 84 milliárd forintos veszteség bankadóból való leírása miatt a pénzintézetek vesztesége így 197 milliárdra mérséklődik.

A megállapodás 120 milliárdnyi könnyítést jelent a háztartásoknak

Az elemzés szerint a teljesítő devizahitel adósok az árfolyamrögzítés kapcsán – 100 százalékos részvételi arányt feltételezve –2012-től mintegy 81 milliárd forintnyi (majd a futamidő csökkenésével folyamatosan csökkenő mértékű) transzfert kapnak az államtól és a bankoktól. További évi mintegy 42-58 milliárd forintnyi összeg kifizetését pedig 2016 utánra halaszthatják. Ez tehát összességében mintegy 120 milliárd forintnyi cash-flow könnyítést jelent a háztartásoknak.

A bankok esetében két egyszeri pozitív jövedelemhatás azonosítható, elsősorban a végtörlesztés veszteségei 30 százalékának levonása a 2011-es bankadóból (kb. 84 milliárd Ft), másodsorban a nemteljesítő adósok tartozás-elengedése 30 százalékának levonása a 2012-es bankadóból (kb. 28 milliárd Ft).

Így a végtörlesztési veszteségnek fennmaradó - 2011-es bankadóból visszaigényelt 30 százalékkal csökkentett – várhatóan mintegy 200 milliárd forintos összegének sorsa függőben van. Így ez a tehertétel a bírósági döntések kimenetelének függvényében akár át is kerülhet a bankrendszertől az államhoz, ami jelentősen módosíthatja az egész tehermegosztást.

Végtörlesztés és árfolyamrögzítés együtt 325 milliárd veszteséget jelent

A bankok számára a végtörlesztésen túl az árfolyamrögzítés jelent még veszteséget, melynek mértéke az első évben mintegy 41 milliárd forint, amely 2016-ig nagyjából 33 milliárd forintra csökken (a futamidők és emiatt a törlesztőrészletek kamatrészének csökkenése miatt). Természetesen alacsonyabb árfolyamszinteken, illetve ha a programban való részvétel nem lesz 100 százalékos, akkor ez a teher is kisebb lehet.

A költségvetés számára veszteséget jelent a bankoknak juttatandó engedmények a bankadóból 2011-ben és 2012-ben (84, illetve 28 milliárd forint), illetve függő kiadásként még ott marad a végtörlesztésből származó veszteségeknek a jelen megállapodásban nem rendezett, maradék és várhatóan mintegy 200 milliárd forintos kártérítési igénye. Továbbá az az államot 2016-ig az árfolyamrögzítési programból ugyanolyan éves kiadások terhelik, mint a bankszektort.

A költségvetést 324 milliárd forint terheli 2016-ig

Mindemellett a költségvetés 2012-ben évi mintegy 10-11 milliárd forintnyi kiadásra számíthat a nemteljesítő adósoknak nyújtott kamattámogatásból. A Nemzeti Eszközkezelő költségvonzatai egyelőre igen bizonytalanok, a jegybank becslése szerint az ingatlanok megszerzésének költsége 2014-ig összességében nagyjából 90-100 milliárd forint finanszírozási igényt ró az államra.

A hitelezés ösztönzésére nyújtott adókedvezmények (a bankadó alapjának csökkenthetősége) hatása az elemzés szerint egyelőre nem látszik szignifikánsnak. Az ebből származó állami bevételkiesés számításaink legfeljebb 1-2 milliárd forint lehet. Végezetül a költségvetés esetében a magasabb fogyasztási pálya következtében nagyobb indirekt-adó bevételek is keletkezhetnek. Ennek nagyságrendje becsléseink szerint 20 milliárd forint lehet.

A bankoknak a megállapodásban rögzített egyszeri (2011-es és 2012-es) bevételeik pozitívan hatnak a tőkehelyzetre, noha ezek a tételek még így is csak egy töredékét tudják kompenzálni a végtörlesztés miatti veszteségeknek. A jegybank elemzése szerint a portfólióminőségre gyakorolt kedvező középtávú hatás, illetve a részleges veszteségkompenzáció csökkentheti a banki tőkekorlátokat és ezáltal javíthatja a bankok hitelezési képességét.

A KKV és jelzáloghitelek állománybővülésének a bankadóból való levonhatósága pedig további – bár a feltételek miatt csak igen alacsony mértékű – ösztönzést adhat a hitelezés számára. Várakozásaink szerint azonban mindez csak enyhe mértékben módosítja a hitelezési pályát, mivel ezek a hatások a hitelezés visszaesését okozó többi tényező mellett inkább eltörpülnek.

Három csatornán hathat a megállapodás a gazdaságra

A jegybank szakértői úgy vélik, hogy a megállapodás döntően három csatornán keresztül hathat a hazai gazdaságra következő években. A még teljesítő adósok esetében a törlesztés után rendelkezésre álló jövedelmet pozitívan befolyásolja, amely hozzájárulhat a fogyasztás emelkedéséhez. A banki hitelképesség javulása enyhén növelheti – elsősorban a vállalati – hitelaktivitást. Végezetül a megállapodás létrejötte kedvezően érintheti a gazdaság kockázati megítélését is.

Az előrejelzés szerint a teljesítő adósok törlesztőterheinek csökkenéséből adódó hatás lehet a legerősebb. A vállalati hitel aktivitás enyhe javulása döntően a forgóeszköz-hitelezést érintheti, ami a vállalatok folyó működését segítheti. A gyenge konjunkturális feltételek mellett a beruházási aktivitás élénkülésére – önmagában a megállapodás miatt – nem számítunk. A gazdaság általános kockázati megítélésén keresztül jelentkező hatás hosszabb távon érvényesülhet, amit számos további megállapodás (pl. IMF-EU tárgyalások, konzultáció a bankokkal) kimenete is befolyásolhat.

A még teljesítő deviza jelzáloghitelesek esetében az árfolyam különbözet kamatrészét az állam és a bankok megtérítik, így a háztartások számára adósságot csak a tőkerész halmozódása jelent. Az MNB becslései során arra számít, hogy a törlesztőteher csökkenéséből eredő nyereség 75 százalékát fordíthatják a háztartások fogyasztási kiadásaik növelésére.

Elhúzódó gerillaharcokra számítanak.

Elhúzódó gerillaharcokra számítanak.