Március 11-én hirdetett veszélyhelyzetet a magyar kormány, a következő hetekben pedig fokozatosan szigorították a rendkívüli intézkedéseket, mozgási korlátozásokat. Eközben egyre inkább világossá vált az is, hogy a járvány és a karantén hatalmas gazdasági válságot fog okozni. A nemzetközi tőzsdék 30-40 százalékos mélyrepülés után március 23-án találták meg az eddigi mélypontjukat.

Hogyan viselkedtek vajon a magyarországi ingatlanalapok ez idő alatt? Bizonyára sokan emlékeznek rá, hogy tizenegy évvel ezelőtt, a 2008-2009-es válságban ez a szektor is nagy bajba került. A befektetők tömegesen vették ki a pénzüket 2008 őszén, hetekkel a Lehman Brothers összeomlása után.

Volt esés, de most hamar megállt

Az ingatlanalapok egy része akkoriban pénz nélkül maradt, és a hatóságok az egész szektor kifizetéseit felfüggesztették. Ez csak hónapokkal később indulhatott újra. A befektetési jegyek nagy részének árfolyama nagyot esett, a hozamok többnyire mínuszba mentek át. (Bár akadt kivétel is.)

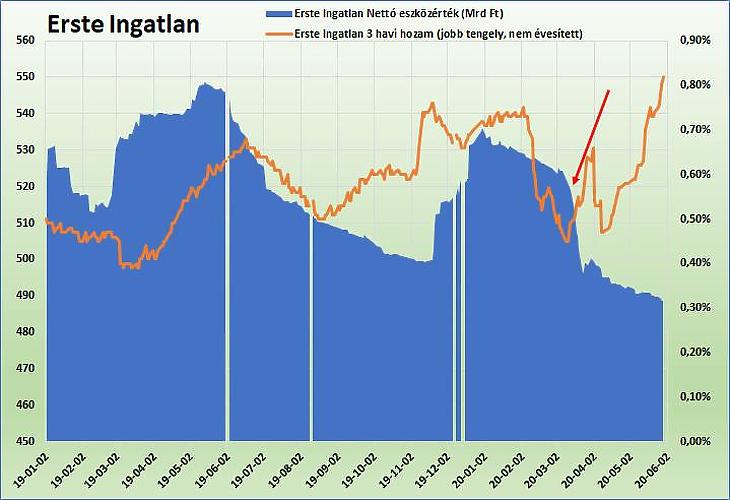

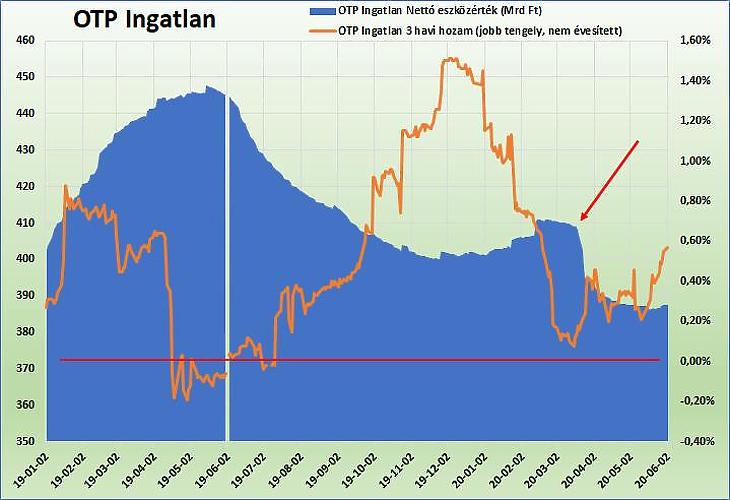

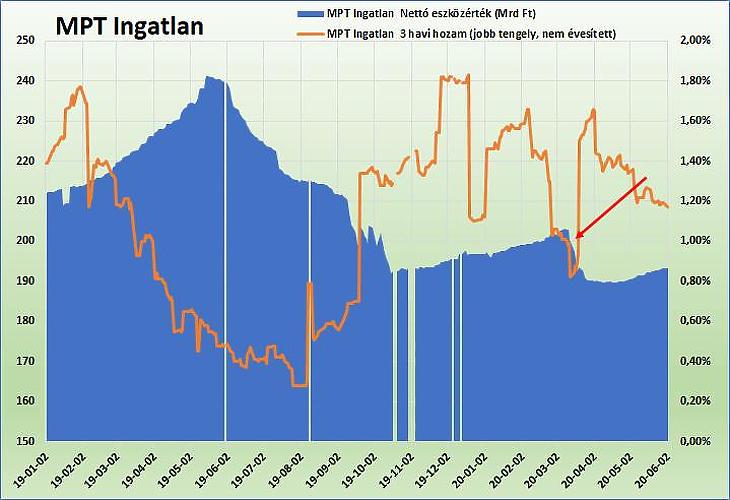

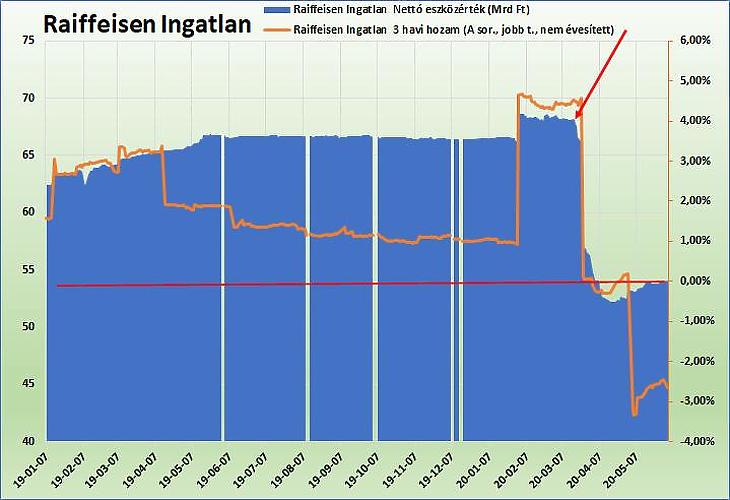

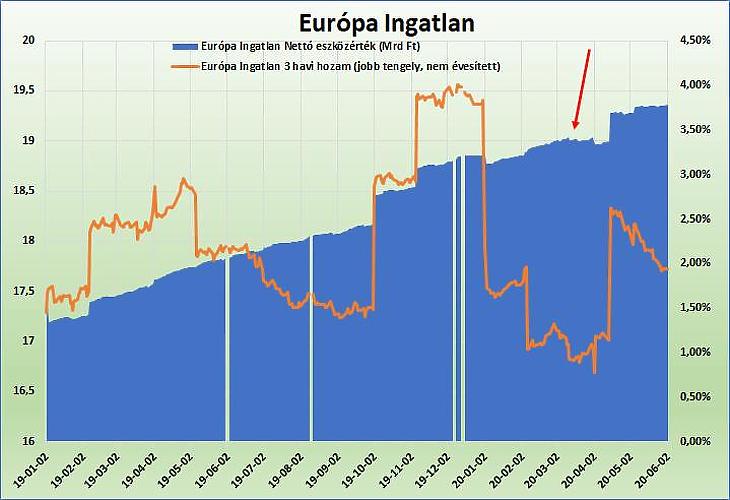

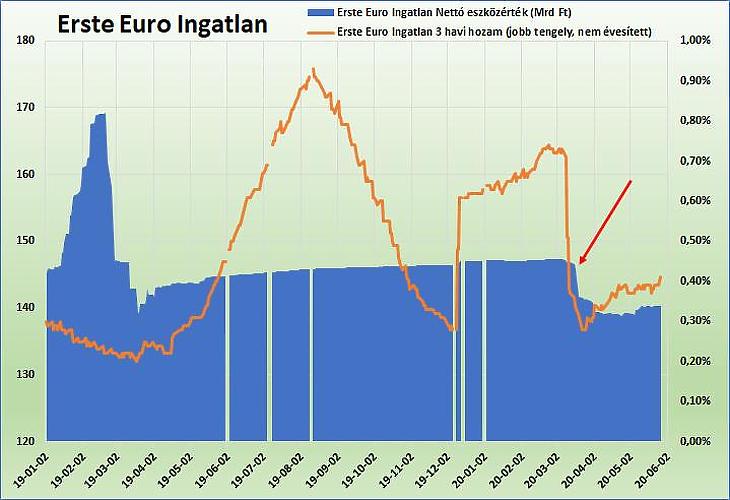

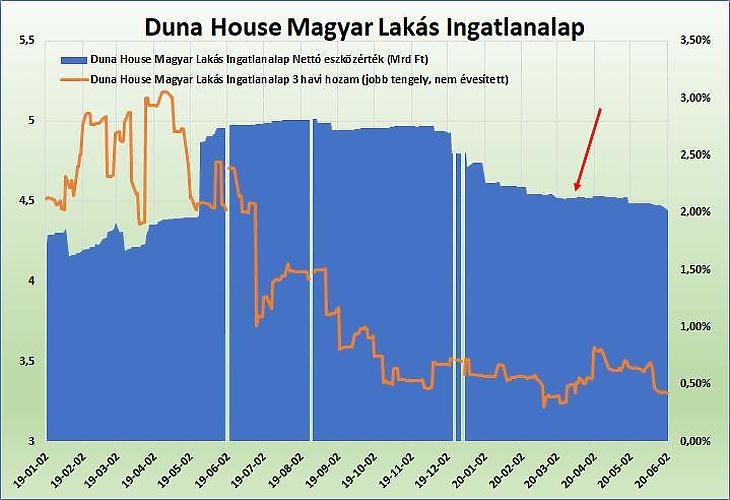

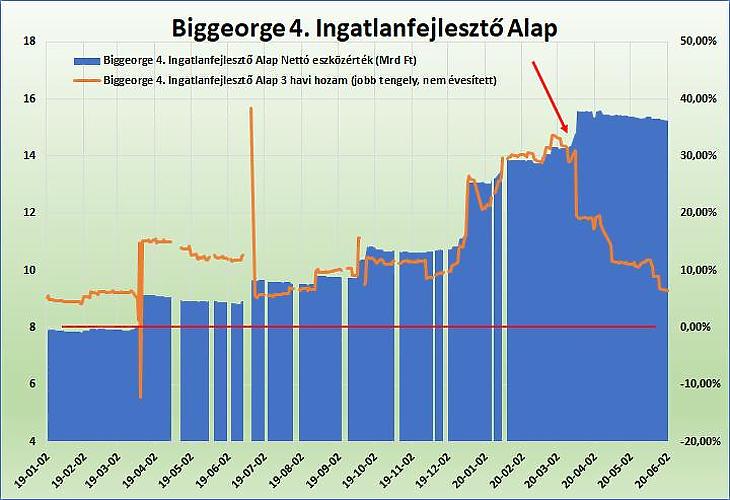

Most ennél sokkal szilárdabb a szektor helyzete az általunk felrajzolt nyolc ábra alapján. A március 11-i fordulat után – amelyet piros nyilakkal jelöltünk – a nyolcból öt alapnál egyértelműen megindult egy pénzkivételi hullám. Több alapból távozott a tőke 5-7 százaléka, a Raiffeisen Ingatlanból pedig 23 százalék is, nagyjából április közepéig. Attól kezdve azonban több alapnál már kisebb emelkedés következett. Pár esetben pedig, mint az Európa, a Biggeorge’s 4, nincs is nyoma pénzkivétnek a válságban, sőt még nőtt is a méretük.

Év/év alapon tartják magukat

Egy másik jó hír, hogy az alapok többségének hozama továbbra is pozitív három hónapra visszatekintve, sőt hosszabb távon is. Nem csökkent tehát lényegesen az ingatlanok értékeltsége.

A Raiffeisen az egyetlen kivétel, ahol három százalékos csökkenést látunk három hónap alatt az A sorozatnál. Ez az alap azonban korábban magas hozamot ért el, így egy évre visszatekintve még mindig 4 százaléknál tartott május végén (lásd a táblázatot). Az OTP-nél még tavaly volt egy rövidebb negatív időszak, az idén nem. (Vízszintes piros vonallal a nulla hozamot jelöltük.)

Még jöhet ennél rosszabb

Mindez persze nem jelenti azt, hogy minden rendben van, nem jöhet ennél rosszabb. Egy elhúzódó válság, egy vállalati csődhullám, egy újabb karantén, egy durva kormányzati beavatkozás a bérleti díjakba vagy az egyéb szerződéses feltételekbe leértékelheti az ingatlanokat. Ez veszteséget okozhat a befektetőknek és arra ösztönözheti őket, hogy a tőkéjüket kivegyék.

A gazdasági szereplők kormányzati támogatása sok más mellett azért is fontos, mert az ingatlanalapokban április végén szunnyadt 1487 milliárd forint hirtelen megindulása komoly tőkepiaci zavarokat okozhatna. Nem is csak az ingatlanpiacon, az Erste Ingatlan tőkéjének például mintegy 50 százaléka feküdt bankbetétben és állampapírban április végén. Ez 240-250 milliárd forint, de a többi alap is rendszerint sokmilliárdos likvid tartalékkal dolgozik.

Volt egyszer egy rendelet

Az alapok tőkéjének növekedését egyébként már tavaly májusban megakasztotta az, amikor az MNB egy elvileg nem kötelező érvényű, de “melegen ajánlott” rendelettel korlátozta a méretüket. Utána pedig 2019 júniustól erőteljesen érvényesült a Magyar Állampapír Plusz komoly tőkeelszívó hatása is.

Ez is látszik a grafikonokon, az Erste Ingatlan, az OTP Ingatlan vagy az MPT Ingatlan éppen tavaly májusban érte el a csúcsot, eddigi legnagyobb méretét.

(Tavaszi interjú-sorozatunkban az Erste-csoport ingatlanalapjáról és az MPT Ingatlanról is kérdeztünk.) (Adatok: Bamosz.hu.)

| Közvetlen ingatlanalapok hozama, 2020. május 29. | ||||||

|---|---|---|---|---|---|---|

| (százalék, az éven belüli hozamok nem évesítettek) | ||||||

| Alap neve | Deviza | 3 hónapos | 6 hónapos | 1 éves | 3 éves | 5 éves |

| Biggeorge 4. Ingatlanfejlesztő | HUF | 6,63 | 42,40 | 71,81 | 53,71 | 81,73 |

| Duna House Magyar Lakás A | HUF | 0,44 | 0,83 | 2,66 | 7,03 | |

| Duna House Magyar Lakás B | HUF | 0,44 | 0,85 | |||

| Erste Euro Ingatlan T180 | EUR | 0,43 | ||||

| Erste Euro Ingatlan T | EUR | 0,43 | 1,14 | 2,30 | 2,01 | 1,93 |

| Erste Ingatlan | HUF | 0,82 | 1,33 | 2,58 | 2,38 | 2,51 |

| Európa Ingatlan A | HUF | 1,94 | 3,26 | 8,87 | 7,61 | 5,42 |

| MPT Ingatlan Alap A | HUF | 1,19 | 2,23 | 4,70 | 3,24 | 3,00 |

| MPT Ingatlan Alap I | HUF | 1,42 | 2,68 | 5,65 | 4,16 | 3,83 |

| OTP Ingatlan | HUF | 0,55 | 0,73 | 2,63 | 2,80 | 2,97 |

| OTP PRIME Alap | HUF | 2,00 | 4,00 | 8,09 | 6,65 | |

| OTP PRIME Alap I | HUF | 8,84 | 18,38 | 40,06 | ||

| Raiffeisen Ingatlan A | HUF | -2,44 | 1,68 | 4,03 | 7,91 | 7,93 |

| Raiffeisen Ingatlan B | HUF | 0,05 | 4,96 | 9,83 | 11,31 | |

| Raiffeisen Ingatlan C | HUF | 0,05 | 4,96 | 9,83 | 11,37 | |

| Raiffeisen Ingatlan D | EUR | -2,47 | 1,72 | 3,65 | 7,68 | |

| Raiffeisen Ingatlan U | USD | -2,06 | 2,74 | 6,17 | ||

| (Forrás: Bamosz.hu) | ||||||

Péntek hajnalban elfogadták a külföldi segélyprogramok és médiatámogatások összesen 9 milliárd dolláros csökkentéséről szóló törvényt.

Péntek hajnalban elfogadták a külföldi segélyprogramok és médiatámogatások összesen 9 milliárd dolláros csökkentéséről szóló törvényt.