A magyarok a saját lakásban hisznek

A devizahitelezés felfutását, illetve a jelenlegi problémák mértékét több tényező is visszafoghatta volna. Szigorúbb szabályozás, visszafogottabb banki hitelezési kedv, a kockázatok jobb, hangsúlyosabb kommunikációja. Utólag azonban tényleg könnyű okosnak lenni, főleg, mivel a jelentős lakáscélú hitelkereslet valamilyen szinten a lakáspiacba is kódolva volt. „Kezdve azzal a magyar sajátossággal, hogy ugyanazt az otthon-funkciót ellátó ingatlant sokkal jobban szeretjük tulajdonolni, mint bérelni, odáig, hogy a család egyik legnagyobb, ha nem a legnagyobb vagyonelemének értéknövekedését szeretjük garantáltnak hinni” – mondja Kühne Kata, az Otthon Centrum ügyvezető igazgatója.

A magas tulajdonosi arány hazánkban már jóval a devizahitelezés felfutása előtt kialakult. Az okokat keresve kezdhetünk a lakásprivatizációval, ahol jutányos áron válhatott bérlőből tulajdonos. A tulajdonjog preferenciáját a bérleti joggal szemben a 2000-es évek elején beindított kamattámogatási rendszer is erősítette, ami olcsó forrást jelentett a lakásvásárlóknak. Támogatta az a széles körben elterjedt nézet, hogy a tégla jó befektetés, ami a támogatott forinthitelezés időszakát tekintve különösen megalapozott volt. A 2001-től 2003-ig tartó időszakban nominálisan 15-20 százalékkal nőttek évről-évre az árak, főleg az olcsó finanszírozás jelentette keresletnövekedésből kifolyólag.

Az árak növekedéséhez a szintén a kamattámogatás által fűtött spekulációs célú ingatlanvásárlások is hozzájárultak. Az 1990-es évek végén jellemző áremelkedés még az ezredforduló utáninál is jelentősebb volt, ott azonban igazából az alacsony bázis miatt figyelhető meg nagy ugrás, de az ingatlanok értéknövekedéséről kialakult nézet megalapozásához ez az időszak is hozzájárult. A devizahitelezés felfutásának időszakában, 2004-től 2006-ig reálértelemben már csak az ingatlanok értékállóságáról beszélhetünk, ez azonban - a devizahitelekkel járó kockázatokhoz hasonlóan - nem épült be a köztudatba. A kamattámogatások feltételeinek szigorítása után az olcsó ingatlanvásárlási finanszírozás helyét a devizahitelek vették át, amelyek, bár visszafogottabb mértékben, de szintén a kereslet növekedését hozták.

Jó döntés volt?

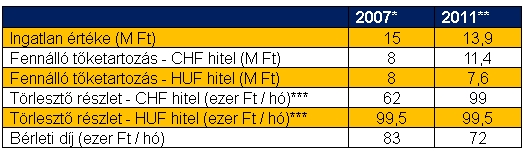

Az Otthon Centrum elemzése egy példa segítségével vázolja fel az alternatívákat, összehasonlítva egy budapesti lakás megvásárlásának kondícióit, és ugyanannak a lakásnak kibérlését a válság előtt és most.

Tegyük fel, hogy a példában alanyunk egy fővárosi, 50 négyzetméteres, használt téglalakás megvásárlásán gondolkodik, amihez 7 millió forint készpénz áll rendelkezésére 2007-ben. A vásárláshoz devizahitelt, illetve forinthitelt tud igénybe venni. A jelenlegi piaci viszonyok ismertében megvizsgáljuk azt is, hogy a vásárlás alternatívájaként milyen feltételekkel lehetett ugyanazt a lakást kibérelni. Ezt állítjuk szembe a jelenlegi helyzettel, illetve megmutatjuk, hogy az egyes alternatívák választása mit jelent 2011-ben.

Az 50 négyzetméteres lakás 2007-ben 15 millió forintba került. Az önerőhöz hiányzó 8 millió forintot a példa alanya fedezhette egy 20 évre felvett, 7 százalékos kamatozású svájci frank alapú jelzáloghitellel, illetve egy piaci kamatozású forint (HUF) alapú hitellel, szintén 20 évvel számolva, az akkori 14 százalékos kamat mellett. Az elemzők a példában annyi egyszerűsítéssel éltek, hogy mindkét hitel kamatát a felvételtől eddig eltelt idő alatt változatlannak feltételezték. A kamat mértékét, illetve változását több tényező is befolyásolja, köztük az ügyfél bonitása, a hiteltermék jellemzői, a folyósító bank, stb, ami megnehezíti egy megbízható, a kamatváltozásokat pontosan követő modell építését. Nincs a modellben semmilyen extra költség (kezelési költség, zárási költség, jutalék stb.), csak kamat, illetve nem számoltak az árfolyammarzzsal sem. Az egyszerűsítések ellenére a nagyságrendi viszonyokat jól mutatja be a lenti táblázat.

50 négyzetméteres, budapesti, használt téglalakás megvásárlása, illetve kibérlése 2007-ben és 2011-ben

Forrás: Otthon Centrum, Otthon Centrum Hitel Center

** 250 CHF / HUF

*** változatlan kamatszintet feltételezve

A példa számai alapján a lakás devizahitelből történő megvásárlása tűnt a legjobb választásnak 2007-ben. A havi törlesztőrészlet jóval kevesebb volt, mint a kisebb kockázatot jelentő forinthitel, de még a vásárlás alternatíváját jelentő albérlet havi díja is magasabb volt a devizahitel akkori törlesztőrészleténél. A döntés az akkori havi költségek összehasonlításával racionális volt, hiszen a devizahitel nem csak a legkisebb havi terhet jelentette, hanem - az ilyen szempontból szinte kockázatmentes bérleti konstrukcióval szemben - megvolt az a lélektani előny, hogy az alanyunk tulajdonba kerülhet a lakásban. Az akkori hitelezési gyakorlatban gyakran került összehasonlításra a két hitel kamatkülönbsége, illetve a devizahitel kockázata. Az eredmény, miszerint csak jelentős, az akkori viszonyok között valószínűtlenül nagynak tűnő forintgyengülés esetén olvadna el a kamatkülönbség, szintén a devizahitel irányába tolta el a döntést.

A havi költségek változásán túl az ingatlan értéke és a fennálló tőketartozás is megváltozott. Az ingatlan értéke, a budapesti, használt téglalakásoknál mért átlagos 8 százalékos csökkenéssel számolva 1,1 millió forinttal csökkent, míg a devizahitel esetén 3,4 millió forinttal nőtt a tőketartozás (végtörlesztés esetén csak 200 000 forinttal). A forinthitel esetén alanyunknak most 7,6 millió forintot kéne visszafizetnie a banknak. Ezek alapján a 2007-ben ingatlanvásárlásba fektetett 7 millió forint ma, a devizahitel esetén 2,5 millió forintot ér (végtörlesztés esetén 5,7 millió forintot), míg a forinthitel esetén 6,3 millió forintot.

Ezek a veszteségek természetesen csak akkor realizálódnak, ha a tulajdonos az ingatlan eladására kényszerül, illetve ezen az árfolyamon kénytelen visszafizetnie hitelét. A gazdasági környezet javulása, a forint erősödése, az ingatlanárak válság előtti szintre emelkedése pedig teljesen elolvaszthatják a veszteségeket. A veszteségek áthárítása, illetve az árfolyamkockázat elfedése a háztartásoknak könnyebbséget jelenthet, de igazi megoldást a stabil gazdasági növekedés hozhat.

A kérdésre válaszolva a devizahitellel finanszírozott lakásvásárlás csak a jelenlegi – korábban nagyon nehezen előrelátható –, viszonyok ismeretében tűnik rossz döntésnek, közép- és hosszú távon, a gazdaság stabilizálódása után, az árfolyamok, kamatok, és az ingatlanárak pozitív alakulásának függvényében a hitel felvételekor jellemző állapot állhat vissza. A veszteségek elszenvedésére kényszerülők azonban felül fogják vizsgálni az ingatlanok tulajdonlásának preferenciáját, ami erősítheti a bérleti keresletet.

A jövőben a piac javára válhat, ha a lakhatási költségek, illetve a hozzájuk fűződő kockázatok alakulása, és főleg tudatos csökkentése előtérbe kerül. Ez élénkítheti a bankok közötti hitelezési versenyt, ami nem csak az új hitelekre, hanem a meglévő hitelek kiváltására is vonatkozik, segíthet egy jól működő szociális és piaci alapú bérlakásrendszer kialakulásában. A bérlakásrendszer kialakulásához nem csak a kereslet erősödésére van szükség, hanem a bérlakáskultúra fejlődését segítő intézményi, szabályozási háttérre is - vélik az Otthon Centrum szakemberei.

Az elnök nem is volt ott.

Az elnök nem is volt ott.