Tízmilliárd forint feletti, legalább kétezer befektetőt érintő befektetési csalásról számoltak be a napokban az MNB illetékesei. „Az alacsony kamatkörnyezetben, növekvő kockázati éhség mellett elszaporodhatnak a hasonló esetek, ahol rosszhiszemű csalók igyekeznek kihasználni az ügyfelek helyzetét” – mondták el. Azt is hozzátették, hogy az áldozatok általában alacsonyabb pénzügyi műveltséggel rendelkező kisemberek.

A Privátbankár gyakran közöl olyan cikkeket, amelyek ismeretterjesztő, oktató, „edukatív” jelleggel bírnak. (Egy gyűjtemény ezekből itt található.) Most ismét visszatérünk a hozamszámítás kérdésére, nem feledkezve meg a legújabb botrányról sem. Érdemes lehet előtte átfutni korábbi két, hozamszámítással foglalkozó cikkünket is itt>>>, valamint itt>>>.

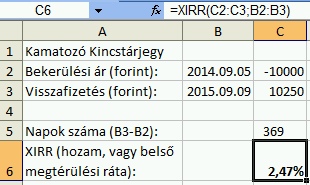

1. Kamatozó Kincstárjegy, a kedvenc

A hazai kisbefektetők egyik kedvenc befektetése volt az utóbbi 1-2 évben a Kamatozó Kincstárjegy, amely egy egyszerű, egy éves, a végén egy összegben tőkét és kamatot fizető lakossági kötvény. Szeptember 1. és 5. között évi 2,5 százalékos kamattal lehet megvenni, hozama azonban mégsem pontosan annyi. A befektetők ugyanis kifizetnek érte tízezer forintot, mondjuk, ötödikén pénteken, de 2015. szeptember 9-én jár le, azaz a gyakorlatban kicsivel több, mint egy éves. Egészen pontosan 369 napos.

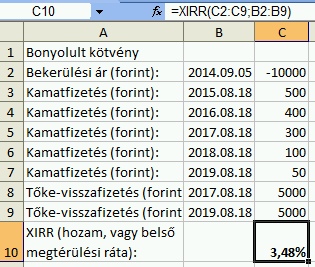

2. Bármely kötvény hozama

Az említett XIRR függvény szinte bármely befektetés hozamának kiszámítására alkalmas, persze kötvényekére is. Ha egy most induló kötvény ára 10 000 forint, és minden évben kifizet öt százalék kamatot, a végén meg még a 10 000 forintot is visszafizeti, akkor világos, hogy hozama öt százalék. De ez a ritkábbik élethelyzet. Ha nem pont kerek évek vannak hátra a lejáratig, ha nem mindig egyforma az összeg, vagy például a tőkét két részletben fizeti vissza, akkor már bajban vagyunk.

3. Havi kilenc százalék fixszel…

A cikk elején említett befektetési csalás során a csalók – akik pilótajáték-szerű szervezetet működtettek, ahol az új befizetők pénzéből fizették ki a korábbiakat – havi kilenc százalékos hozamot ígértek. Hasonlítsuk ezt össze az egy éves lakossági állampapír 2,47 százalékával!

Ekkora, 100-200 százalékos nyereség elérése hosszabb távon bármely gazdasági ágban szinte lehetetlen, talán a kábítószer- és a fegyverkereskedelmet kivéve. Furcsa, hogy ennek alapján az ügyfelek nem fogtak gyanút. Legtöbbjük számára azonban a valós hozam várhatóan mínusz száz százalék közelében lesz, mert a beszedett pénznek csak kis része került elő.

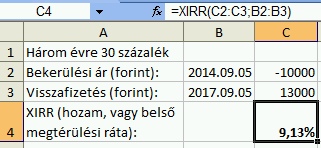

4. A kamatos kamat-trükk

Alacsony kamatoknál és rövidebb távon nincsen túl nagy jelentősége, hogy kamatos kamatot számolunk valamire, vagy sem. A kilencvenes évek sokszor évi 30 százalékot is meghaladó, vagy az előző évtized gyakran tíz százalék feletti kamatai mellett már sokkal inkább lényeges. Ezt nemegyszer meg is próbálták kihasználni a kisbefektetők megtévesztésére.

Így számolva már csak 9,14 százalékot kapunk. Ez úgy jön ki, hogy 1,3-ból köbgyököt vonunk, avagy 1/3-ik hatványra emeljük, amit fejlettebb zsebszámológépek is pár gombnyomással tudnak számolni. De ráereszthetjük kedvenc XIRR-függvényünket is.

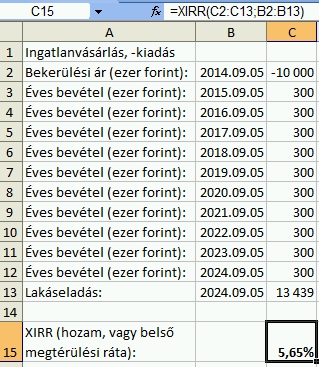

5. Mit érhetsz el egy lakással?

De nem csak kötvényeknél érdemes megtanulni hozamot számolni, sok más élethelyzetben is, napelemek vagy szigetelés megtérülésétől kezdve a lakáskiadásig. Tegyük fel például, hogy veszünk tízmillióért egy kis lakást, amit nettó 50 ezer forintért tudunk kiadni. Akkor öt százalék lesz a hozamunk?

Tegyük fel, hogy tíz évre gondolkodunk, a bérletidíj-bevétel felét félretesszük egy alapos felújításra, amit el is végzünk a tíz év elteltével. A lakásárak pedig legalább az inflációval lépést tartanak, amely – ennyi az MNB inflációs célja – évi három százalékra rúg majd átlagosan. Amint a táblázatból látszik, így tíz év múlva 13,4 millióért kelne el a lakás, és a befektetés 5,65 százalékos megtérülést hozna.

Lehet, hogy becslésünk túl óvatos volt, de sokféle lakás van, és mindenki magának változtathatja a paramétereket. Az adásvételek adójával, illetékekkel, a kiadás nehézségeivel és kockázataival – nem fizető lakó, üresen álló bérlemény – sem számoltunk.

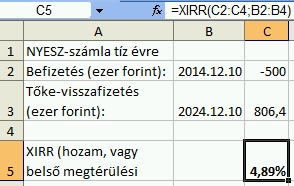

6. Mit hoz nekünk a NYESZ?

Aki legalább 500 ezer forintot helyez el NYESZ-számlán (Nyugdíj Előtakarékossági Számlán), az alapesetben százezer forint szja-visszatérítést kap, amit a NYESZ-számlára utal az adóhivatal. Ám csak akkor kapjuk meg ezt az összeget, ha nyugdíjba megyünk.

Tegyük fel, hogy valaki tíz év múlva, 2024. végén megy nyugdíjba, és most kezd rá takarékoskodni. Befektet félmillió forintot most decemberben, és pár hónap múlva visszakapja a százezer forint adót. (Érdemes korán megcsinálni a bevallást.) Az egyszerűség kedvéért azt feltételezzük, hogy így hatszázezer forintja egységesen tíz évig kamatozik majd, évente három százalékkal.

A három százalékos hozam azonban itt is óvatos becslés, lehet magasabb is, a jelenleg kapható három és öt éves inflációkövető államkötvények például ennél többet fizetnek. Sőt, 2023-as, illetve 2025-ös lejáratú, fix kamatozású államkötvényeket kisbefektetőknek jelenleg 3,77, illetve 4,06 százalékos hozammal árulnak az Államkincstárnál. (Igaz, ott NYESZ-számlát nem lehet nyitni, de bankoknál igen, és ott is érdemes már állampapírok iránt érdeklődni.) A kisbefektetőknek azonban inkább a változó kamat ajánlható, vagy egy vegyes portfólió.

Erősödni tudott a reggeli borzalmas kezdés után.

Erősödni tudott a reggeli borzalmas kezdés után.