Majdnem napra pontosan négy éve, 2008 szeptember 15-én jelentették be az amerikai Lehman Brothers csődjét. A globális befektetési cég csődje a gazdaságtörténet legnagyobb csődjeként vonult be a történelembe. Az addig csak a felszín alatt fortyogó problémák vulkánként törtek a felszínre. De mi volt a baj, miből robban ki a hitelválság? És főleg mi az a QE-program, amit megváltásként várnak és ünnepelnek a piaci szereplők már negyedik éve? Összefoglaltuk.

Előjáték

Az amerikai nem elsőrendű (subprime) krízis kirobbanása mögött a túlzott mértékben elburjánzott hitelezés, az eszközárak elszállása és az értékpapírosított követelések rossz minősítése állt. A történet röviden a következőképpen nézett ki: az amerikai ingatlanpiacon lehetőség volt úgy is lakást venni, hogy a vevőnek szinte semmije nem volt. Voltak olyan cégek, amelyek adtak hitelt, akár az ingatlan értékének 100 százalékára is, és voltak olyan vevők, akik vállalva a hosszútávú eladósodást belementek a nagymértékű hitelfelvételbe. A hitelt adó pénzintézetek a követeléseiket értékpapírosították és kivitték a piacra a jelzálog-hátterű eszközökkel (mortgage-backed-securities). Ezeket a papírokat – azóta már széles körben tudott – tévesen nagyon jó minősítéssel láttak el az erre szakosodott intézetek.

Ahogy a nevük is mutatja, ezeknek az értékpapíroknak a fedezete maga az ingatlan volt. Így, ahogy a nem fizető adósok miatti árverések nyomán jelentősen megnőtt a piacon az eladatlan ingatlanok száma, hatalmas áresés kezdődött a lakáspiacon. Pillanatok alatt beindult a pánikreakció. Miután a pénzintézetek kincstárai világszerte tele voltak a „nem elsőrendű” jelzálogpapírokkal, senki nem bízott senkiben. Ennek, mint kiderült, volt is alapja, hiszen Amerika-szerte több hatalmas intézmény jelentett csődöt, illetve kért állami segítséget a jelentős leírások miatt, amire a túlhalmozott subprime-papírok kényszerítették őket. A bankközi hitelezés nagyon gyorsan megfagyott, a piacok hatalmasat zuhantak, a piaci közösség egyetértett abban, hogy több évtizede nem látott világgazdasági válság kezdődött

És így is lett. A bankközi piacokon brutálisan megugrottak a kamatok, az ingatlanpiaccal kapcsolatos vállalkozások tömegesen mentek csődbe, a részvénypiaci bukás miatt pánikreakció indult a vállalatoknál nem csak az Egyesült Államokban, hanem szerte a világon. Az amerikai jegybank szerepét betöltő Federal Reserve (Fed) nem teketóriázott sokat, hatalmas léptékű, átfogó mentőprogramot indított. A választás (az akkor még Alan Greenspan vezetése alatt álló Fednél) az "unordtodox" „mennyiségi lazításra” (quantitative easing) esett.

| A QE (quantitative easing) – azaz mennyiségi lazítás egy olyan jegybanki eszköz, amivel a központi bank úgy növeli a rendszerben levő pénz mennyiségét, hogy eszközöket vesz a piacon. Teszi mindezt úgy, hogy a saját hatáskörében növeli a pénz mennyiségét (pénzt nyomtat), és abból vásárol. A Fed esetében ez úgy zajlott, hogy részben a pénzintézetektől vásárolt mérgező (folyamatosan romló értékű) eszközöket, részben közvetlenül az amerikai államtól vásárolt - többnyire hosszú lejáratú - állampapírokat, azaz gyakorlatilag közvetlenül finanszírozta az amerikai államadósságot. A módszert a brit és a japán jegybankok is alkalmazták, de mi most elsősorban az amerikai Feddel foglalkozunk. |

Az amerikai Fed célja a QE-program(ok) beindításával az volt, hogy kiszívja a pénzügyi rendszerben forgó „mérgező eszközöket” (toxic assets), hogy ezzel növelje a likviditást, és növelje a pénzintézetek hitelezési hajlandóságát

|

|

A Fed Kormányzótanácsának washingtoni székhely

|

QE1 - felpörög a pénznyomda

Az első mennyiségi lazító program 2008. november 25-től 2010. március 31-ig tartott. A Fed ebben először azt vállalta, hogy 500 milliárd dollár értékben vásárol jelzálog-fedezetű értékpapírokat. Ezen kívül 100 milliárd dollárt ad a négy legnagyobb csődben levő és többségében állami tulajdonban levő – elsősorban jelzálogpapírokkal foglalkozó – pénzintézetnek, a Freddie Macnek, a Fannie Maenek, a Ginnie Maenek és a Federal Home Loan Banks-nek, ezen kívül további 300 milliárd dollárnyi hosszú lejáratú állampapírt vásárol a bejelentést követő fél évben.

A következő lépésként a Fed 2008. december 16-án zéróra (0 - 0,25 százalék) vágta az irányadó kamatot. (Ez azért irányadó kamat és nem alapkamat, mert nem kötelező nemzetgazdasági szinten, hanem mindössze iránymutatásul szolgál a különböző kamatok meghatározásánál.) Ettől az intézkedéssorozattól a bankközi hitelezés felpörgését várták, ugyanakkor a lépések kétélű fegyverként vágtak vissza. Egyrészt ettől nem pörgött fel a gazdaság, a szomjas bankok pedig ahelyett, hogy a válság fundamentumait kezelték volna, a pénz és tőkepiacokra vitték a többletlikviditást, ez pedig újabb eszközár-emelkedést gerjesztett a tőzsdéken és a nyersanyagoknál, anélkül, hogy a gazdaság beteg szektorait (pl. ingatlanpiac, feldolgozóipar) gyógyította volna. 2010 első negyedévére a QE1 már 1250 milliárd dollárnyi pénznyomdánál tartott, beleszámolva az összes intézkedés összes költségét

|

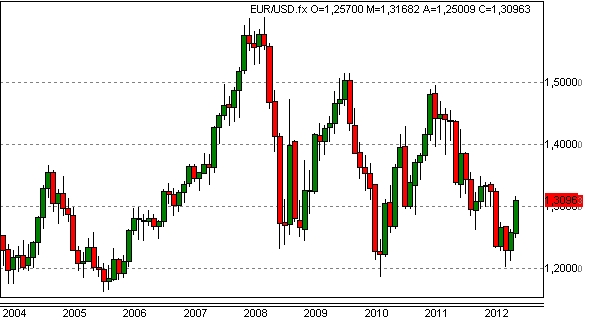

| Az EUR/USD mozgása az elmúlt években /Forrás: Dealbook Privátbankár/ |

Válság a válságban - Az eurókrízis

A mennyiségi lazítás első körében a pénzügyi rendszerbe juttatott pénz ugyan szép emelkedést hozott a piacokra, viszont az időközben megjelentetett makroadatok azt mutatták, hogy nem javul a helyzet a lakáspiacon, ráadásul a munkanélküliség is drasztikus méreteket kezd ölteni. Mindeközben egyre súlyosabb jeleket kezdtek küldeni az eurózóna hatalmas adósságot és egyéb aggodalomra okot adó rossz makromutatókat felhalmozó perifériás országai. Görögország, Írország, Portugália, Spanyolország, Olaszország felől egyre szaporodtak a kritikus adatok, és bár az alapproblémákat tekintve szinte mindegyik ország különbözött, mégis közös volt bennük, hogy az adósság jelentősen megnőtt, az államháztartási helyzet tarthatatlanná vált, nőtt a munkanélküliek száma, és egyáltalán felmerült, hogy az eurózóna ebben a formájában tarthatatlan

|

|

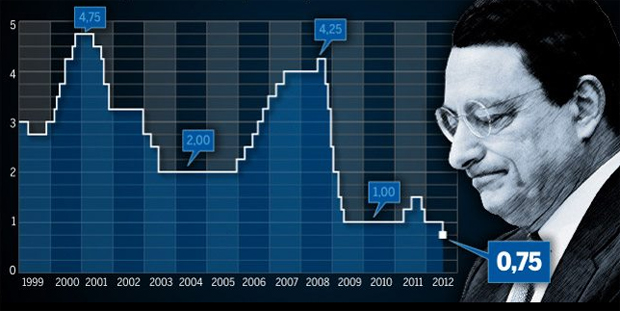

Az EKB irányadó kamatának alakulása - Mario Draghi elnök arcképéve

|

Az Európai Unió, az Európai Központi Bank és a Nemzetközi Valutaalap összefogásával elkezdtek menteni több országot is, ennek ellenére kritikus magasságba emelkedett több ország állampapírhozama, azaz egyre drágábban lehetett finanszírozni az adósságokat. Itt most nem térünk ki az eurókrízis részleteire, a lényeg az, hogy a világméretű válságra "ráadta a nitrót" az európai válság, az eszközárak ismét megbillentek, miközben az amerikai gazdaságban látványosan megoldatlanok maradtak a fundamentális problémák. A bizalom megint csökkent, a befektetők tanácstalanul nézték, hogy milyen eszközt vegyenek, mindeközben ismét elkezdett befagyni a bankközi hitelezés. Sokak szerint alapvető hiba volt az is, hogy a pénznyomda beindításával egy időben nem szigorították a pénzügyi szabályozó rendszert, így az "új dollár" a pénznyomdából továbbra is a piacokra folyt.

QE2 - az Isten pénze nem elég?

Az újból kiélesedő piaci és makrogazdasági aggodalmak miatt Fed 2010. november 13-án újabb mennyiségi lazító programot jelentett be. Ezúttal is előre közölte, hogy mekkora pénzt és mire fognak elkölteni. A program, amiben újabb 600 milliárd dollárért vett a Fed amerikai állampapírokat, megpróbálta biztosítani a piaci szereplőket, hogy ott áll az események mögött, és nem hagyja veszni a gazdaságot. Közben az immáron Ben Bernanke vezette jegybank (2011 áprilisában nevezték ki) bejelentette azt is, hogy meghosszabbítja a zérókamat-politikát. A retorika is változott. Az események "közelről figyelése" helyére a fő topikként előlépett a "mindent megteszünk, amennyiben szükséges".

Közben az amerikai munkanélküliségi ráta tovább emelkedett. A QE2 program 2011 június 30-án futott ki, 2011 folyamán a munkanélküliségi ráta brutális kilengéseket mutatott, 8 - 9 százalék körül. Az egyértelműen látszott, hogy a Fed nem tud megbirkózni ezzel, miközben Ben Bernanke egyértelművé is tette, hogy a Fed pénznyomdájától hiába várják a piacok a megváltást. A GDP még mindig pluszban volt, az üzleti és a fogyasztói bizalmi indexek szerint nem romlott drasztikusan a hangulat. Az időközben egyre terebélyesedő európai gondok önálló életet kezdtek élni. Közben a kínai gondokba masszívan beleállt az ázsiai ország vezetése. Az aggasztó tengerentúli gondokat a kínai jegybank és a kormányzat következetesen lépett fel többször is, vagy a kötelező banki tartalékráták, vagy a kamatszintek csökkentése révén.

QE3 - All in

2012 szeptember 13-án a piaci szereplők hosszú hónapok óta tartó hisztériája után a Fed bejelentette a QE3-mat, azaz a harmadik mennyiségi lazító programot négy éven belül. Ráadásul nemcsak azt. Sokak meglepetésére a 2011 szeptemberében bejelentett Operation Twist (csavarhadművelet) programot is meghosszabbították, ahogy kitolták 2015 közepéig a zéró kamat-ígéretét is. Egy szóval: a Fed teljes tűzerővel állt bele az újra elfajuló krízisbe. A QE3 lényege, hogy a Fed 40 milliárd dollárért vásárol eszközöket, meghatározatlan időbeli kifutással. A másik két program meghosszabbítása hab volt a tortán, sőt inkább kandírozott cseresznye a habon. Meglepő volt ugyanakkor, hogy Ben Bernanke elnök a magas munkanélküliségre hivatkozott az indoklásban. Erről ugyanis korábban azt mondta, hogy a pénznyomdával ez ellen tehetetlen.

|

| Ben Bernanke |

A QE3 bejelentése óta csak néhány nap telt el, így nem tudjuk értékelni a piaci reakciókat. Tény viszont, hogy az azóta brutálissá fajuló európai problémák önálló életet élnek, így az EKB által néhány hete bejelentett kötvényvásárlási programja és az ESM, állandó európai mentőalap éledése nélkül vajmi keveset számítana az amerikai bejelentés. Mindenképpen figyelemre méltó az is, hogy az inflációs aggodalmak növekedése ellenére a Fed és az EKB is az eszközvásárlások mellett döntött. Ennek hátterében az a globális jegybanki paradigmaváltás áll, amely szerint a világgazdaság lassulása fölötti aggodalmukat félretéve a nagy központi bankok a növekedést helyezték előtérbe. Közben ugyanakkor az olyan indikátorok, mint az arany ára, szépen mutatják az inflációs félelem éledését.

A rendelkezésünkre álló elemzések szerint az amerikai munkanélküliség idén mindenképpen tovább csökkenthet, viszont egyre jobban romlanak a feldolgozóipari mutatók szerte a világon. Aggasztó az is, hogy esni kezdett a kínai import, még akkor is, ha az elemzések szerint az ázsiai országnak lehet elég tartaléka a problémák kezeléséhez. (Ennek pontos megítélését ugyanakkor nehezíti, hogy a kínai gazdaság messze nem transzparens.) Az európai válságot - pontosabban a kötvénypiaci krízist -az EKB és az ESM akciója kezeli ugyan, viszont a periféria országaiban sokáig elhúzódó válságra számíthatunk. Mindezek tükrében messze kétséges, hogy a Fed által harmadik alkalommal beindított pénznyomda mekkora hasznára lesz a világgazdaság kilábalásának, illetve hogy mikor lesz szükség a QE4 beindítására.