A felvetés

A Veritas Financial alapítója, Gregory Banch véleménye szerint nem kizárható, hogy a Fed a várt kamatcsökkentés helyett mégis inkább emelni fogja a kamatokat. A veterán szakember várakozásait azzal indokolta, hogy decemberben rendkívül sok, 353 ezer új álláshely jött létre a gazdaságban, ami erőteljes túlfűtöttséget jelez, illetve az infláció is emelkedett az egy hónappal korábbihoz képest – bár a 2022. októberi csúcsánál jóval alacsonyabb.

A cikk szerzője már korábban is vitatta, hogy a Fed kamatcsökkentést hajtana végre 2024-ben, azaz a mostani véleménye annyiban új, hogy már egy esetleges emelést sem tart kizártnak. Banch befektetési bankár, 1996-ban szerezte diplomáját, 2001-ben pedig MBA fokozatát. Több TV-csatornán szerepelt korábban rendszeresen, napjainkban a CNBC exkluzív hozzászólója.

A Fednek – szemben az Európai Központi Bankkal (EKB) – kettős célja van: az árak stabilan tartása mellett feladatai között szerepel a teljes foglalkoztatás elérése, azaz a Fed politikájának értékelésekor, előrejelzésekor nem csak az inflációs, de a munkaerőpiaci adatokat is figyelembe kell venni.

A Fed kommunikációja

A Fed legutóbbi kamatdöntő ülését január végén tartotta. Ekkor a várakozásoknak megfelelően nem változtatott az irányadó rátán, az továbbra is az 5,25-5,5 százalékos sávban maradt. Amiben újdonság volt, az a döntést követő sajtótájékoztatón tett kijelentések. A sajtótájékoztató elején Jerome Powell csak azt hangsúlyozta, hogy a Fed lazításának megkezdéséhez több bizonyíték kell arról, hogy az infláció tartósan 2 százalék felé halad. A jegybank vezetője hangsúlyozta az adatvezérelt üzemmódot – ez a jegybanknak döntési szabadságot biztosít a jövőre nézve, azaz nem kötelezi el magát egyik irányban sem, a bejövő adatok függvényében alakíthatja a monetáris politikáját.

A kommunikációban új elemként jelent meg, hogy már nemcsak az infláció leküzdése fontos, hanem mindkét célt szem előtt kell tartani – ez inkább a lazítás irányába tett kijelentés. Szintén a lazítás irányába hat az a kijelentés, hogy a „kamatszint elérte a tetőzést, és az év során valamikor szükséges lehet a kamatvágás”. Későbbi nyilatkozatában azt is elárulta, hogy a döntéshozók többsége azt gondolja, hogy az idén el kell kezdeni a kamatvágásokat, csak az a kérdés, mikor. A lazítás kapcsán a Fed tehát konkrétumot nem mondott, csupán annyit, hogy az nagy valószínűséggel márciusban még nem következik be. Volt ugyanakkor olyan döntéshozó is, aki kifejtette abbéli vélekedését, hogy a kamatcsökkentés nyáron kezdődhet meg.

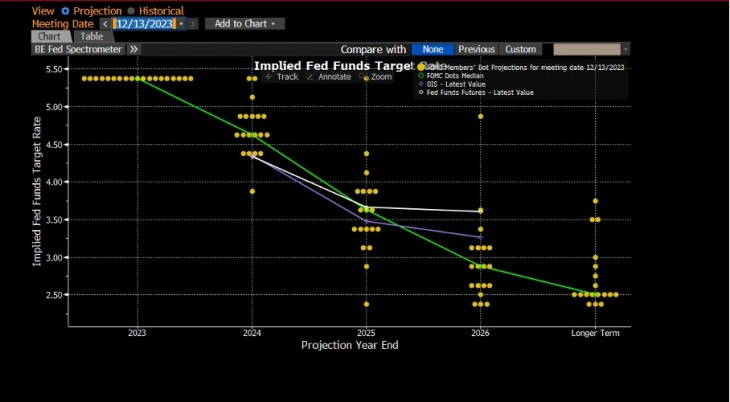

Összességében tehát a Fed elmúlt időszaki kommunikációja alapján a kamatemelés igen nagy meglepetés lenne. Bár a Fed nem köteleződött el a kamatcsökkentések megkezdése mellett, de a kommunikáció arra utal, hogy az irány ez lehet – és a piac is ezt olvasta ki a kommunikációból. A jegybank üzenetei alapján összesen 75 bázispontnyi vágás várható, ami összesen 3 darab kamatcsökkentést jelent. Ennek megfelelt a piac december közepi várakozása, amikor is 3 vágást áraztak 2024-re a dot-plot alapján. A januári inflációs adat előtt a piac ennél több, 4-5 vágást árazott, ám ez a tényleges várakozásnál nagyobb lehet, hiszen a hedgelések a várt emelések számát felfelé módosítják. Ez az inflációs adat után 3-4 (de inkább 4) vágásra módosult. A legvalószínűbb ez alapján tehát a 2-3 vágás lehet, ettől természetesen lehet eltérés, de ahhoz, hogy csökkentés helyett emelés történjen, igen váratlan eseményeknek kell történnie.

Amerikai kamatvárakozások

Forrás: Bloomberg

Az adatok

Infláció

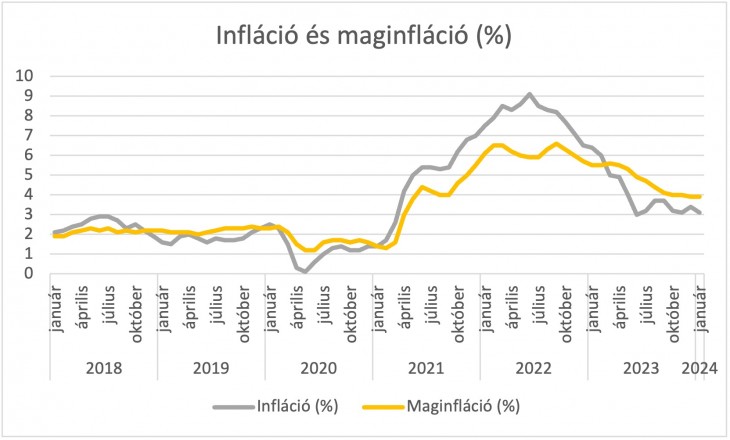

A jegybanki döntések szempontjából tehát kulcsfontosságú az infláció alakulása. Az Amerikai Egyesült Államokban az infláció 9,1 százalékon tetőzött 2022 júniusában. A Fed szigorítási ciklusát 2022 márciusában kezdte meg 8,5 százalékos infláció mellett. Ehhez képest januárra az amerikai infláció 3,1 százalékra csökkent, tehát nincs már annyira messze a 2 százalékos cél, de azért még annyira közel sem. A 3,1 százalékos infláció az előző havi 3,4 százalék után mérséklődés, azonban meghaladja a 2,9 százalékos piaci várakozást. Az esetleges kamatemeléssel kapcsolatos hírnél a 3,1 százalékos adat még nem volt ismert, az utolsó tényszám a 3,4 százalék volt, ami azért lehetett riasztó, mert növekedést jelentett a decemberi 3,1 százalékhoz képest. Az inflációs nyomás tehát jelentősen csökkent az amerikai gazdaságban, de korai lenne azt mondani, hogy elmúlt. A 9,1 százalékról 3,1 százalékra csökkenő infláció inkább a lazítás irányába hat, azonban kérdés, hogy hogyan alakul a pénzromlás a jövőben, nem lesz-e ebben valamilyen visszapattanás. Itt a bérek alakulása jelenthet például kockázatot. A januári inflációs adat inkább abba az irányba hat, hogy a lazítás később (vélhetően nyáron) kezdődik meg az Egyesült Államokban, azonban fontos hangsúlyozni, hogy egy januári 0,3 százalékos hó/hó adat nem tekinthető magasnak, tekintettel arra, hogy az év elején jellemzőbbek lehetnek az átárazások. Probléma inkább akkor jelentkezhet az infláció kapcsán, ha az tartósabban 3 százalék körül alakul és nem látszik a 2 százalék felé tartás. Kérdés, hogy erre a Fed hogyan reagálna – vélhetően szigorú kommunikációval és mérsékeltebb lazítással.

Ebből a szempontból jelent kockázatot a maginfláció alakulása is. Az alapfolyamatokat jobban leíró mutató értéke magasabban, 3,9 százalékon állt, miközben havi szinten 0,4 százalékkal nőttek a maginflációs kosár árai. A maginfláció csökkenése tehát jóval kevésbé látványos, mint a teljes inflációé, viszont folyamatos. A lassabb csökkenés oka lehet, hogy a magasabb energiaárak csak fokozatosan épültek be a többi termék árába, így a mérséklődés is csak fokozatosan történik meg. Ugyanakkor az erősebb maginfláció jelezheti azt is, hogy az infláció magasabb szinten ragad, azaz jelölhet egyfajta kockázatot, amelynek megvalósulása hosszabb távon jelentene szigorúbb monetáris politikát. Fontos azonban felhívni a figyelmet, hogy egy 0,4 százalékos havi változás egy januári adat esetében nem tűnik kiemelkedőnek, tekintettel az év elején szokásos átárazásokra.

A januári inflációs adat jelentős piaci hullámokat vert – azonban ezen hullámok jelentős részben néhány nap alatt elcsitultak. Bár a rövid hozamok alapvetően nem változtak, a kétéves állampapíroknál már látszott érdemi hozammódosulás. A kétéves állampapír hozama 20 bázisponttal emelkedett az inflációs adatot követően, ebből azonban azóta 11 bázispontot visszakorrigált a piac. A 10 éves hozamok esetében a hozamemelkedés mértéke 14 bázispont volt, ebből azonban néhány nap után már csak 4 bázispont maradt meg.

Az infláció kapcsán nagy hangsúlyt kell tehát helyezni a várakozásokra, így érdemes megnézni, hogy milyen inflációs szintet vár a piac az idei év utolsó negyedévére. A Bloombergben szereplő előrejelzések alapján az idei negyedik negyedévre a piaci várakozás 2,5, míg 2025 első negyedévére 2,3 százalékos infláció. Ez a kamat alakulása szempontjából kétféleképpen is értelmezhető: egyrészt úgy, hogy a kamatszint fokozatosan tart a jegybanki célhoz, tehát minden rendben van, van tere a piaci által várt lazításnak. Másrészt értelmezhető úgy is, hogy 1 év múlva az infláció még mindig 2 százalék felett lesz, tehát még nem érdemes lazítani. Ez viszont ismét alátámasztja azt, hogy a helyzet bizonytalan, fontos a bejövő adatok figyelése és emiatt van az, hogy egy-egy adat jelentős piaci hullámokat képes generálni.

Az amerikai infláció és maginfláció alakulása (százalékban)

Forrás: BLS

Munkaerőpiac

A munkaerőpiac kapcsán alapvetően két adatot érdemes kiemelni. Az egyik a nem-mezőgazdasági új foglalkoztatottak száma, a másik pedig a munkanélküliségi ráta.

Az új nem-mezőgazdasági foglalkoztatottak számának alakulása adhatta a kamatemeléssel kapcsolatos vélemény egyik alapját. Januárban az új álláshelyek száma 353 ezer főt tett ki, amely jelentősen meghaladja a 180 ezer fős piaci várakozásokat. Mindezzel párhuzamosan a decemberi adatot jelentősen felfelé korrigálták, 200 ezer főről 333 ezer főre. A 353 ezer fős januári adat jóval kisebb a 2023-as 255 ezer fős átlagnál, de a 2023. januári 482 ezer főtől érdemben elmarad. A korábbi (2021-2022-es) adatokkal való összevetés alapján ez a szám még alacsonynak is tűnik, ám azokat az adatokat a koronavírus-járvány következményei még erősebben befolyásolhatták.

Az új nem-mezőgazdasági foglalkoztatottak száma havonta

Forrás: BLS

Amennyiben a foglalkoztatás éves alapú változását tekintjük, a januári adat még kevésbé tűnik kiugrónak. 2023 egyes hónapjaiban az éves alapú változás átlaga 3,54 millió fő volt, ez 2024 januárjára 2,9 millió főre csökkent. Ez alapján tehát a munkaerőpiac a vártnál feszesebb, de akkora kiugrásról azért nincs szó.

Munkanélküliségi ráta (százalék)

Forrás: BLS

A munkanélküliségi ráta alapján az amerikai munkaerőpiac helyzete feszesnek tekinthető. Januárban a munkanélküliségi ráta 3,7 százalékot tett ki, ez 0,1 százalékponttal magasabb mint a 2023-as érték, de a koronavírus előtti, 2018-astól 0,2 százalékponttal marad el, míg a 2019-essel megegyezik. Ez egyben azt is jelenti, hogy a szigorúbb monetáris politika nem eredményezett szignifikáns romlást a munkaerőpiacon.

Tehát míg Jerome Powell január végén még azt hangsúlyozta, hogy most már a teljes foglalkoztatás elérésére is nagyobb hangsúlyt fektet a jegybank, ennek indokoltsága a február eleji adatközléssel mérséklődött. Ugyanakkor ezek az adatok sem mutatnak még a szigorítás irányába.

Bérek

A bérek alakulása önmagában nem monetáris politikai szempont, ám az Egyesült Államok gazdasága kellően zárt ahhoz, hogy az inflációt a béremelkedés befolyásolni tudja. A bérek emelkedése a koronavírust megelőző időszak átlagánál (2018-ban 3,0, 2019-ben 3,3 százalék volt), magasabb, de a 2024. januári 4,5 százalékos adat a 2022-es 5,4 százaléktól elmarad.

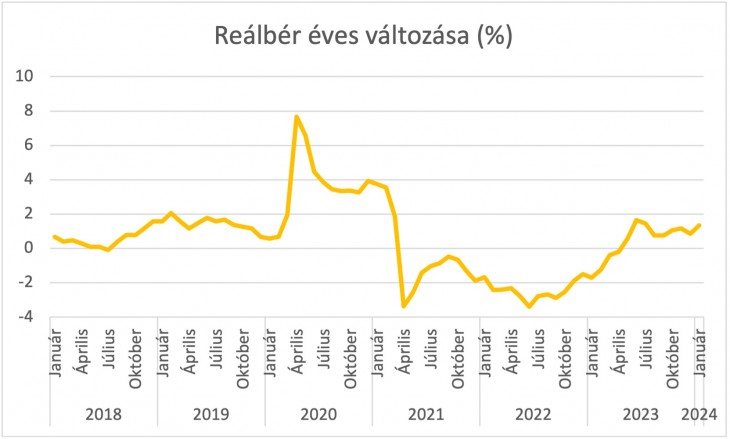

A reálbérek változása az Egyesült Államokban

Ugyanakkor 2021 áprilisától 2023 áprilisáig az amerikai munkavállalók reálbére csökkent. Ez a csökkenés éves szinten is megjelent: míg 2019-ben a reálbérek 1,4, 2020-ban a Covid-nyomán bekövetkező összetétel-hatás miatt 3,6 százalékkal növekedtek, ezt 2021-ben 0,4, 2022-ben pedig 2,4 százalékos csökkenés követte, amelyet 2023-ban 0,4 százalékos növekedés követett. Ez egyben azt is jelenti, hogy az amerikai munkavállalók jövedelmének vásárlóértéke még a 2020-as szintje alatt van. Ennek megnyilvánulásaként a munkavállalók elvárják az elszenvedett reálbércsökkenés kompenzációját, amelynek jele volt a 2023. második felét jellemző sztrájkhullám, amelyben több ágazat (például autógyártók, Starbucks-alkalmazottak) munkavállalói is részt vettek. A növekvő munkavállalói aktivitás felfelé mutató kockázatot jelent az infláció szempontjából, bár a januári 1,4 százalékos reálbér-növekedés nem tűnik egyelőre tragikusnak.

GDP

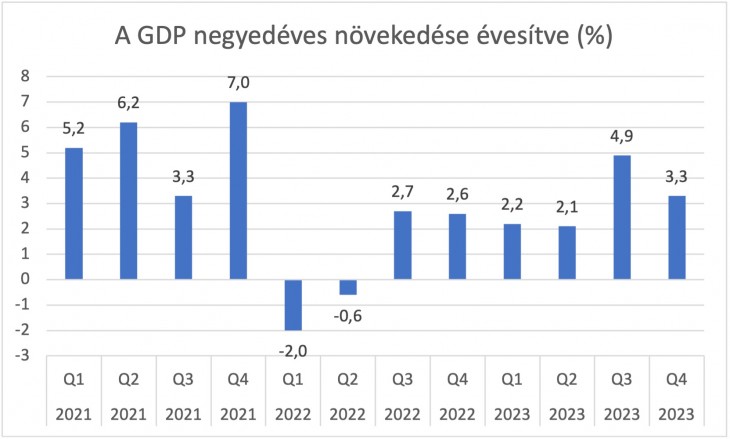

A GDP nem számít azon változók közé, amelyeket a monetáris politika elsődlegesen szemlél, de egy nagyon rossz GDP-adat mindenképpen a gyorsabb lazítás irányába hatna. 2023-at a recessziótól való félelem határozta meg az Egyesült Államokban, ám a várt visszaesés mindig elmaradt, sőt a gazdaság kedvező adatokat produkált.

2023-ban az amerikai gazdaság teljesítménye 2,5 százalékkal bővült az egy évvel korábbi 1,9 százalék után. Az Egyesült Államokban a GDP-t jellemzően az évesített negyedéves változással mérik. Ez a szigorú monetáris politika ellenére a tavalyi második félévben még gyorsult is: míg az első két negyedévben az évesített negyedéves növekedés 2,2, illetve 2,1 százalékot tett ki, addig az utolsó két negyedévre 4,9, illetve 3,3 százalékra gyorsult. Az amerikai gazdaság teljesítménye tehát nem tekinthető gyengének, ami nem teszi sürgőssé a lazítást, inkább annak elodázását segíti. Ez egyben azt is jelenti, hogy megvalósulni látszik az Egyesült Államokban a soft landing: a monetáris politika anélkül tudott szigorítást végrehajtani, hogy az jelentősebb gazdasági visszaesést okozzon.

Az amerikai GDP negyedéves alapú évesített növekedése

Forrás: BEA

A politika

Az Egyesült Államokban 2024. november 5-én elnökválasztást tartanak. Kérdés, hogy ez hat-e valahogyan a Fed politikájára. A Fed természetesen hangsúlyozottan független intézmény, ám a szakmai cikkek szintjén mégis nagyon sok helyen felmerül, hogy döntései során figyelembe veheti a választások szempontját. Hivatalosan tehát a választások nem befolyásolják a monetáris politika döntéseit, azonban a gyakorlatról korántsincs egyetértés a szakmai cikkek szerzői között. Ennek megfelelően nem is lehet egyetlen konszenzusos álláspontot kiválasztani a választások hatásáról, ám az állítható, hogy a választások közeledése jó eséllyel csökkenti egy nem várt kamatemelés valószínűségét.

A különböző cikkekben megjelenő vélemények a következőkben foglalhatók össze:

- A választások közeledése nem hat a monetáris politikára.

- A választások közeledése nem befolyásolja a kamatcsökkentések számát, de azok időzítésére kihat.

- A Fednek nincs politikai célja, egyik pártot sem szeretné segíteni. De a lépéseinek politikai következménye hatalmas.

- Ha közvetlenül november előtt csökkenti a kamatokat, annak rossz az optikája, így érdemes lehet előbb lazítani. De ha az év közepén kezdi a lazítást, már akkor is késő ahhoz, hogy érezhető hatása legyen a választásokig.

- Már a kamatcsökkentések belengetése is jó az elnöknek, hiszen Bidenről lemossa a kamatemelések sarát. A legutóbbi demokrata elnökjelölt, akinek nem sikerült újráznia, Jimmy Carter, aki a Fed történelmi kamatemelési sorozata közepette vesztette el a választást.

- A kamatok csökkentése kedvező a választóknak, így pozitívan befolyásolja a hivatalban lévő elnök megítélését, de gyanús is lenne, hogy a Fed Bident támogatja. Márpedig a gazdasági helyzet alakulása döntő szereppel bír a választási küzdelemben.

A Fed közvetlen politikai utasítása nem (?) jellemző az Egyesült Államokban, azonban az elmúlt időszakban is több, a Fedet érintő kijelentés született:

- Trump szerint túl magasak a kamatok, így a lakhatás sok család számára kihívást jelent.

- Biden közvetlenül nem nyilvánított véleményt, de korábban azt mondta, hogy azt szeretné, ha a kamatok emelkednének tovább. Decemberben jelezte, hogy örül a kedvező munkaerőpiaci adatoknak, ám ez nem kell, hogy a Fedet szigorításra ösztönözze.

- Janet Yallen pénzügyminiszter egy decemberi nyilatkozatában azt mondta, hogy természetes, ha az infláció csökkenésével mérséklődnek a kamatok – de természetesen a jegybankot nem akarja befolyásolni a döntéseiben.

Érdemes kiemelni, hogy Jerome Powellt, a Fed jelenlegi elnökét még Trump nevezte ki a posztra, ám azóta a bizalma már megingott a jegybanki vezetőben, többször kifejezte, hogy ha novemberben ő nyer, nem nevezi ki újra Powellt, tekintettel arra, hogy az Biden politikájának megfelelően alakítja a kamatlábakat.

Összegzés

Az amerikai monetáris politika nem kötelezte el magát a következő hónapok lépéseit illetően, így ezek a következő lépések vitákat generálhatnak. Egy esetleges kamatemelés nem szerepel az alapforgatókönyvek között, a kérdés inkább csak az lehet, hogy végrehajt-e a Fed annyi lazítást, amennyit a piac áraz – vagy egyáltalán lesz-e az idén lazítás. Ennek kapcsán az elmúlt időszakban beérkezett munkaerőpiaci és inflációs adatok valóban kockázatot jelentenek (különösen a még magasabb maginfláció), ám ezek alapján a vészharangot kár lenne megkongatni. Bár a Fed lazítása az idei évre nem vehető biztosra, de mégiscsak ez tűnik a valószínűbb esetnek. Kérdés, hogy 2 vagy 3 lazítás következik be az idei évben. Ugyanakkor a gazdasági adatokból az is látszik, hogy a Fednek kevésbé sürgős lazítania monetáris politikáján, mint az EKB-nak, hiszen míg az eurózóna gazdasága stagnál, addig az Egyesült Államoké képes bővülni. Ebből következően pedig legalább részben hinnünk kell az adatvezérelt üzemmódban. Az adatvezérelt üzemmód ugyanakkor azt is jelenti, hogy a piac a szükségesnél esetleg nagyobb jelentőséget tulajdonít egy-egy bejövő adatnak, a várakozásoktól történő minimális eltérés is jelentősebb piaci turbulenciát válthat ki, amely ugyanakkor később legnagyobb részben visszakorrigálódik.

Ez természetesen nem azt jelenti, hogy nincsenek piaci várakozások. Ha a Fed szigorúbb politikát folytat a vártnál – vagy akár csak egy olyan adat is beérkezik, ami ennek valószínűségét növeli –, az hat a piaci folyamatokra és ezt a hatást a magyar pénzpiaci mutatók is megérzik. Egy hosszabban magas kamat gyengébb amerikai tőzsdeindexeket és erősebb dollárt eredményezhet, miközben a hozamok magasabban alakulhatnak. A januári inflációs adat alapján talán még májusban sem kezd lazításba a Fed, ám a nyár során véleményem szerint már várható kamatcsökkentés. A hosszabban magas kamatok hazánkban is magasabb hozamszinteket eredményezhetnek, illetve az erősebb dolláron keresztül gyengítően hatnak a forintra – az euróval szemben is.

Az amerikai elnök elemezte az iráni helyzetet.

Az amerikai elnök elemezte az iráni helyzetet.